Questions d'entretien en finance quantique (et réponses)

Se préparer à un entretien en finance quantique implique de répondre à une série de questions qui testent vos connaissances en mathématiques, en finance et en programmation, ainsi que vos compétences en matière de résolution de problèmes.

Des questions comportementales et situationnelles feront également partie de l'entretien.

Voici quelques domaines clés que vous devez être prêt à aborder, ainsi que des exemples de questions et de réponses pour chacun d'entre eux.

Sommaire

- Questions sur les mathématiques et les statistiques

- Questions relatives à la programmation et à l'algorithmique

- Questions sur les connaissances financières

- Résolution de problèmes et casse-tête

- Questions comportementales et situationnelles

- Économétrie et macroéconomie

- Réflexion stratégique et résolution de problèmes

- Questions d'entretien chez Citadel Quant

- Questions d'entretien chez Jane Street Quant

I. Questions d'entretien sur les mathématiques et les statistiques

Théorie des probabilités : Expliquez le théorème de Bayes et ses applications en finance.

Le théorème de Bayes est utilisé en finance pour mettre à jour la probabilité d'une hypothèse au fur et à mesure que de nouvelles preuves sont disponibles.

Une application serait la mise à jour de l'évaluation d'une société publique après les résultats trimestriels.

Algèbre linéaire : Comment les valeurs propres et les vecteurs propres s'appliquent-ils à la gestion des risques ?

Les valeurs propres et les vecteurs propres sont utilisés pour identifier les composantes principales des modèles d'évaluation des risques.

Calculs : Décrivez comment vous utiliseriez le calcul stochastique dans l'évaluation des options.

Le calcul stochastique est utilisé pour modéliser le comportement aléatoire des prix des actifs dans le modèle de Black-Scholes et d'autres cadres d'évaluation des options.

Statistiques : Expliquez le théorème de la limite centrale et son importance dans la modélisation.

Le théorème de la limite centrale sous-tend l'hypothèse selon laquelle les moyennes d'échantillons de données financières tendent à suivre une distribution normale.

Cette hypothèse est importante pour de nombreux modèles statistiques en finance.

Cependant, de nombreuses données financières ont une queue épaisse et ne suivent pas une distribution normale standard.

Méthodes numériques : Discuter de l'application des méthodes de différences finies en finance quantitative.

Les méthodes de différences finies sont utilisées pour résoudre numériquement les équations différentielles dans les modèles financiers, tels que l'évaluation des options.

Processus stochastiques : Décrivez les différences entre un processus de Wiener (mouvement brownien) et un processus de Poisson.

Les processus de Wiener (mouvement brownien) modélisent des trajectoires continues avec des incréments gaussiens.

Les processus de Poisson modélisent des événements discrets, tels que des sauts dans les prix des actifs.

Analyse des séries temporelles : Comment utiliseriez-vous les modèles ARIMA pour prévoir les marchés financiers ?

Les modèles ARIMA sont utilisés pour prévoir les tendances futures en analysant les séries chronologiques passées sur les marchés financiers.

Toutefois, les données passées ne sont pas nécessairement indicatives des données futures.

Équations différentielles partielles (EDP) : Expliquer l'EDP de Black-Scholes et sa signification.

L'EDP de Black-Scholes est fondamentale dans l'évaluation des options, car elle fournit une estimation théorique du prix des options de type européen.

Théorie de l'optimisation : Discuter de l'optimisation convexe dans le contexte de l'allocation de portefeuille.

L'optimisation convexe est utilisée pour optimiser les portefeuilles en minimisant le risque pour un niveau donné de rendement attendu.

Théorie des graphes : Comment la théorie des graphes peut-elle être appliquée à l'analyse des réseaux des marchés financiers ?

La théorie des graphes est appliquée pour analyser et visualiser les relations et les réseaux sur les marchés financiers.

Probabilités et statistiques avancées

Distributions multivariées : Discuter de l'importance des copules dans la modélisation des distributions conjointes en finance.

Les copules sont utilisées pour modéliser et comprendre les dépendances entre différentes variables ou instruments financiers.

Chaînes de Markov : Qu'est-ce que c'est ? Et décrire l'application des chaînes de Markov dans la modélisation du risque de crédit.

Les chaînes de Markov sont des modèles statistiques qui décrivent un système subissant des transitions d'un état à un autre, la probabilité de chaque changement d'état dépendant uniquement de l'état actuel et non de la séquence d'événements qui l'a précédé.

Les chaînes de Markov sont utilisées pour modéliser les transitions des notations de crédit et les probabilités de défaut.

Méthodes non paramétriques : Quand utiliseriez-vous des méthodes non paramétriques plutôt que des méthodes paramétriques en finance ?

Les méthodes non paramétriques sont utilisées lorsque les données ne correspondent pas aux modèles paramétriques standard (par exemple, la distribution normale).

Elles offrent une certaine flexibilité dans l'analyse des données financières.

L'inconvénient est qu'elles requièrent beaucoup de données et peuvent être gourmandes en ressources informatiques.

Tests d'hypothèses statistiques : Discuter du rôle des tests d'hypothèses dans le trading algorithmique.

Les tests d'hypothèses sont utilisés pour valider les stratégies et les modèles de trading avant leur mise en œuvre.

Analyse avancée des séries temporelles

Modèles espace-état et filtres de Kalman : Décrire leur application dans le filtrage des données de marché.

Les modèles espace-état et les filtres de Kalman sont utilisés pour estimer les états financiers cachés dans une série temporelle - par exemple, les prix des actifs ou les états du marché.

Théorie de la valeur extrême : Expliquez comment cette théorie est utilisée dans la gestion des risques.

La théorie des valeurs extrêmes est utilisée pour évaluer et gérer le risque de mouvements extrêmes du marché.

Différenciation fractionnaire : Expliquer son importance dans le maintien de la mémoire des séries temporelles.

La différenciation fractionnaire est importante pour maintenir les propriétés de mémoire dans les séries temporelles intégrées tout en les rendant stationnaires.

Analyse des données à haute fréquence : Discuter des défis et des techniques de modélisation avec des données au niveau des tiques.

Les défis de l'analyse des données à haute fréquence comprennent le traitement des données, le bruit et les effets de microstructure, qui nécessitent des modèles et des techniques de calcul sophistiqués.

Processus de mémoire longue : En quoi sont-ils pertinents dans la modélisation des séries temporelles financières ?

Les processus de mémoire longue sont utiles pour modéliser les séries temporelles financières présentant une persistance, comme la volatilité.

Analyse par ondelettes : Discutez de l'utilisation des ondelettes dans l'analyse des séries temporelles financières.

L'analyse par ondelettes est utilisée pour décomposer les séries temporelles financières en différentes composantes de fréquence à des fins d'analyse.

Calcul stochastique et modèles à temps continu

Lemme d'Ito : Expliquer sa signification dans l'évaluation des options.

Le lemme d'Ito est un concept du calcul stochastique, utilisé pour la modélisation dynamique des prix des options.

Modèles de diffusion par saut : Comment ces modèles améliorent-ils le modèle traditionnel de Black-Scholes ?

Les modèles de diffusion par saut améliorent le modèle de Black-Scholes en incorporant des sauts dans les prix des actifs. Cela permet de mieux saisir les réalités du marché.

Processus de Lévy : Discutez de leur application dans la modélisation financière.

Les processus de Lévy sont utilisés pour modéliser des processus stochastiques plus complexes avec des sauts.

Modèles de volatilité stochastique : Expliquer les modèles tels que Heston et en quoi ils diffèrent des modèles à volatilité constante.

Les modèles de volatilité stochastique, comme Heston, tiennent compte de la volatilité changeante, contrairement aux modèles à volatilité constante.

Cadre de Heath-Jarrow-Morton : Discuter de son application à la modélisation des taux d'intérêt.

Heath-Jarrow-Morton est un cadre de modélisation des taux à terme et des courbes de rendement sur les marchés de taux d'intérêt.

Méthodes numériques et simulation

Techniques de simulation de Monte Carlo : Discutez des techniques de réduction de la variance dans les simulations de Monte Carlo.

Des techniques telles que les variantes antithétiques et les variantes de contrôle sont utilisées pour réduire l'erreur et le temps de calcul dans les simulations.

Méthodes des éléments finis en finance : Expliquer leur application dans l'évaluation des options.

Les méthodes des éléments finis sont appliquées à la tarification des options pour résoudre les EDP, en particulier lorsque les conditions de paiement ou les conditions aux limites sont complexes.

Résolveurs d'EDP : Discuter des méthodes numériques pour résoudre les équations différentielles partielles en finance.

Les solveurs d'EDP sont utilisés pour résoudre numériquement des équations différentielles dans des modèles financiers complexes tels que l'évaluation d'options exotiques.

Génération de nombres aléatoires : Expliquer l'importance de bons générateurs de nombres aléatoires dans les simulations.

La génération de nombres aléatoires est utilisée pour les données synthétiques et la fiabilité des simulations dans la modélisation financière.

Méthodes bootstrap : Comment sont-elles utilisées pour estimer la précision des estimations statistiques ?

Les méthodes bootstrap sont utilisées pour l'estimation et l'inférence statistiques, en particulier dans les situations où les échantillons sont de petite taille ou les distributions inconnues.

Optimisation et algèbre linéaire

Optimisation convexe et non convexe : Discutez de leurs applications dans l'optimisation de portefeuille.

L'optimisation convexe et l'optimisation non convexe sont utilisées pour diverses applications financières, notamment l'optimisation de portefeuille et l'allocation d'actifs.

Construction de portefeuilles propres : Comment ce concept est-il utilisé en finance quantitative ?

La construction de portefeuilles propres utilise les valeurs propres et les vecteurs propres pour construire des portefeuilles qui capturent les principaux mouvements du marché.

Décomposition en valeurs singulières : Expliquer son utilisation dans les modèles factoriels et la gestion du risque.

La décomposition en valeurs singulières est une technique mathématique qui permet de décomposer une matrice en trois autres matrices.

Elle représente ses caractéristiques géométriques et algébriques pour simplifier des opérations telles que la réduction des dimensions, la réduction du bruit et la compression des données.

La DVS est utilisée dans la gestion des risques et l'optimisation des portefeuilles afin d'identifier et d'atténuer les sources de risque.

Apprentissage statistique automatique

Apprentissage supervisé et apprentissage non supervisé : Discutez de leurs applications dans la modélisation financière.

Apprentissage supervisé et non supervisé - Ces techniques sont utilisées pour la modélisation prédictive (supervisée) et la recherche de modèles dans les données financières (non supervisée).

Programmation linéaire et non linéaire : Discutez de leur rôle dans la modélisation financière.

La programmation linéaire et non linéaire est utilisée pour résoudre divers problèmes d'optimisation en modélisation financière.

La programmation linéaire est une technique d'optimisation permettant de trouver le meilleur résultat dans un modèle mathématique dont les exigences sont représentées par des relations linéaires.

La programmation non linéaire implique une optimisation où certaines des contraintes ou la fonction objective sont non linéaires.

La programmation quadratique dans la gestion de portefeuille : Expliquez son application dans l'optimisation de la variance d'un portefeuille.

La programmation quadratique est utilisée pour optimiser la variance du portefeuille, un aspect clé de la théorie moderne du portefeuille.

En général, la programmation quadratique est une méthode d'optimisation où la fonction objectif est quadratique (relative aux carrés ou aux termes élevés à la puissance deux) et les contraintes sont linéaires - utilisée pour trouver un point qui minimise une fonction quadratique soumise à des contraintes linéaires.

Techniques de régularisation : Expliquez la régression LASSO et la régression Ridge dans le contexte de la finance.

La régression LASSO et la régression Ridge sont utilisées pour éviter l'ajustement excessif dans les modèles financiers.

Arbres de décision et forêts aléatoires : Discuter de leur utilisation dans les modèles de notation de crédit.

Les arbres de décision et les forêts aléatoires sont appliqués à l'évaluation du crédit et à d'autres problèmes de classification en finance.

Voir aussi : modèles non paramétriques en finance

Machines à vecteurs de support : Expliquer leur application dans les problèmes de classification des marchés.

Les machines à vecteurs de support sont utilisées dans les problèmes de classification et de prédiction des marchés, tels que l'identification des tendances dans les prix des actifs.

Réseaux neuronaux et apprentissage profond : Discutez des défis et des opportunités liés à l'utilisation de ces méthodes dans la prédiction financière.

Bien que les réseaux neuronaux et l'apprentissage profond offrent de solides capacités de modélisation, ils posent des problèmes d'interprétabilité et d'exigences en matière de données.

Les réseaux neuronaux sont des modèles informatiques inspirés du cerveau humain, constitués de nœuds ou de neurones interconnectés, qui traitent l'information par couches pour effectuer des tâches telles que la classification et la prédiction.

L'apprentissage en profondeur est un sous-ensemble de l'apprentissage automatique impliquant des réseaux neuronaux à couches multiples qui extraient des caractéristiques de plus en plus élevées à partir d'entrées brutes.

Finance mathématique

Martingales et théorie des mesures : Expliquez leur importance en mathématiques financières.

Les martingales et la théorie des mesures sont des concepts fondamentaux des mathématiques financières. Ils sont très utilisés dans les modèles associés à la fixation de prix équitables et aux opérations de couverture.

Dans la théorie des probabilités, les martingales sont des séquences de variables aléatoires dont la valeur future est censée être égale à la valeur actuelle, compte tenu de toutes les informations passées.

La théorie des mesures est un cadre mathématique qui permet de traiter systématiquement les tailles et les quantités, ce qui est fondamental pour les probabilités et l'intégration.

Théorie de l'arbitrage : Discutez du concept de non-arbitrage dans l'évaluation des produits financiers dérivés.

Le principe de non-arbitrage est la pierre angulaire de la tarification des produits dérivés.

Il garantit que les prix des instruments financiers excluent les opportunités d'arbitrage.

Théorie de l'arrêt optimal : Expliquer son application dans la tarification des options américaines.

La théorie de l'arrêt optimal est appliquée à l'évaluation des options américaines, dont le détenteur a le droit d'exercer son option à tout moment avant l'expiration.

Théorie de l'utilité et aversion pour le risque : Discutez de leur importance dans le choix d'un portefeuille.

La théorie de l'utilité et l'aversion au risque sont au cœur du choix de portefeuille et de l'évaluation des actifs - elles expliquent comment les traders/investisseurs équilibrent le risque et le rendement.

Couverture dynamique : Expliquer le concept et ses défis pratiques.

La couverture dynamique consiste à ajuster en permanence la couverture d'un produit dérivé pour contrer les variations de prix.

Mais elle se heurte à des difficultés pratiques telles que les coûts de transaction.

II. Questions relatives à la programmation et à l'algorithmique

Structures de données : Comment mettre en œuvre une simulation de Monte Carlo en C++ ?

Pour la simulation Monte Carlo en C++, utilisez la génération de nombres aléatoires pour les variables stochastiques et des boucles itératives pour simuler et agréger les résultats.

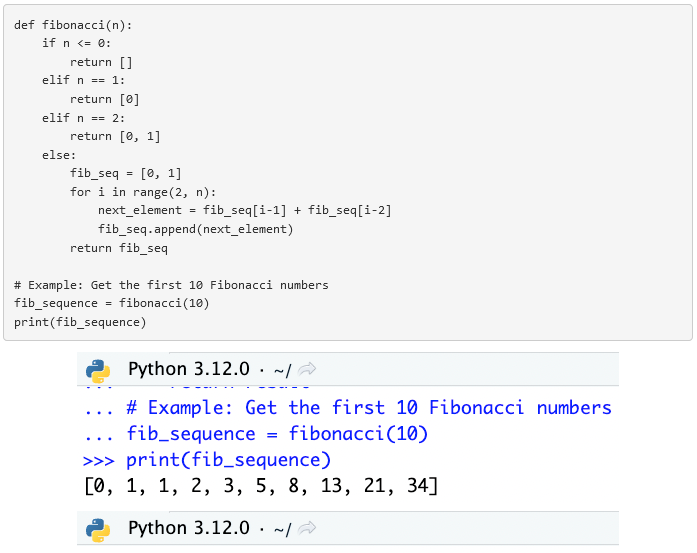

Conception d'algorithmes : Écrire une fonction pour calculer la séquence de Fibonacci en Python.

Créez une fonction utilisant l'itération ou la récursivité pour retourner le nième nombre de Fibonacci.

Apprentissage automatique : Discutez de l'utilisation de l'analyse de régression pour prédire les prix des actions.

L'analyse de régression est appliquée pour identifier et quantifier les relations entre les prix des actions et diverses variables indépendantes.

Techniques d'optimisation : Expliquez comment la descente de gradient est utilisée dans l'optimisation de portefeuille.

La descente de gradient est utilisée pour trouver les pondérations optimales des actifs en minimisant une fonction de coût représentant le risque ou en maximisant le rendement.

Conception du système : Décrivez comment vous concevriez un système de trading à haute fréquence.

Concentrez-vous sur une latence très faible, un débit élevé et des capacités de traitement des données fiables.

Le C++ est populaire pour les tâches où la faible latence est importante par rapport à des langages plus lents comme Python.

Calcul à haute performance : Discuter de l'importance du calcul parallèle dans l'analyse quantitative.

Indispensable pour traiter rapidement des tâches complexes à forte intensité de calcul et des ensembles de données volumineux.

Analyse des données massives (Big Data Analytics) : Comment traiter et analyser de grands ensembles de données financières ?

Utilisez des cadres informatiques distribués et des algorithmes de traitement de données efficaces pour l'analyse et le stockage.

Traitement du langage naturel (TLN) : Expliquez l'application du TLN dans l'analyse des sentiments pour le trading.

Le TLN dans l'analyse des sentiments est utilisé pour analyser et quantifier les sentiments à partir de sources de données textuelles.

Apprentissage profond : Discutez de l'utilisation des réseaux neuronaux dans la prévision des séries chronologiques financières.

Les réseaux neuronaux sont appliqués pour capturer des modèles complexes et des dépendances dans les données historiques afin de prédire les tendances futures.

Complexité algorithmique : comment optimiser les algorithmes en termes de vitesse et d'efficacité ?

L'optimisation de la vitesse et de l'efficacité des algorithmes passe par la réduction de la complexité des calculs, l'utilisation de structures de données efficaces et le traitement parallèle.

Principes fondamentaux de la programmation

Structures de données : Décrire l'utilisation des tables de hachage dans le traitement des données financières.

Les tables de hachage sont utilisées pour un accès et une récupération efficaces et rapides des données financières basées sur des paires clé-valeur.

Programmation orientée objet (POO) : Comment la POO améliore-t-elle le développement des modèles financiers ?

La POO améliore la modularité, la réutilisation et la maintenabilité des logiciels de modélisation financière complexes.

Gestion de la mémoire : Discutez de l'importance de la gestion de la mémoire dans les systèmes de trading à haute fréquence.

La gestion de la mémoire est importante pour optimiser les performances et la vitesse des systèmes de trading.

Concurrence et multithreading : Expliquer comment ces concepts sont utilisés dans les systèmes de trading en temps réel.

La simultanéité et le multithreading dans les systèmes de trading permettent le traitement simultané des données et l'exécution des ordres dans les environnements de trading en temps réel.

(C'est pourquoi les langages de programmation comme Scala sont souvent appréciés).

Gestion des bases de données : Discutez de l'utilisation des bases de données SQL et NoSQL pour le stockage des données financières.

SQL est utilisé pour l'interrogation de données structurées.

NoSQL s'adresse aux données non structurées (meilleure évolutivité et flexibilité).

Quand utiliser des listes chaînées ?

Les listes chaînées sont utilisées dans des scénarios où l'insertion et la suppression efficaces d'éléments sont importantes, sans qu'il soit nécessaire d'allouer une mémoire contiguë.

En finance quantitative, les listes chaînées sont utiles pour gérer des données chronologiques, telles que les cours de la bourse ou les ordres de transaction, lorsque la taille de l'ensemble de données peut changer de manière dynamique.

Elles permettent d'ajuster avec souplesse la taille de la structure de données, facilitant ainsi des opérations telles que l'ajout ou la suppression de transactions financières sans les frais généraux liés au redimensionnement d'un tableau.

Comment fonctionne une table de hachage ?

Une table de hachage fonctionne sur le principe du stockage clé-valeur et permet de récupérer rapidement des données en utilisant une fonction de hachage pour calculer un index dans un tableau d'emplacements, à partir duquel la valeur souhaitée peut être trouvée.

En finance, les hashmaps sont utilisés pour gérer et accéder à de grands ensembles de données, tels que des informations historiques sur les prix ou la mise en correspondance des identifiants de titres avec leurs attributs, en raison de leur capacité à offrir une complexité temporelle quasi constante pour les opérations de consultation, d'insertion et de suppression dans la plupart des conditions.

Différence entre Python et C++

Python est un langage de programmation de haut niveau, interprété, à typage dynamique, connu pour sa facilité d'utilisation et sa lisibilité, ce qui l'a fait largement adopter pour l'analyse de données, l'apprentissage automatique et le prototypage dans le domaine de la finance.

Le C++, quant à lui, est un langage de bas niveau, compilé et à typage statique, qui offre un contrôle fin des ressources du système et une optimisation des performances.

Le C++ est privilégié en finance quantitative pour le développement d'algorithmes de trading à haute fréquence et de modèles de simulation financière en temps réel, où la vitesse d'exécution et la gestion de la mémoire sont la première priorité.

Algorithmes et complexité informatique

Algorithmes de recherche : Décrivez un scénario dans lequel la recherche binaire est utilisée dans des applications financières.

La recherche binaire est idéale pour localiser rapidement des instruments financiers ou des prix dans un ensemble de données triées.

Algorithmes de tri : Expliquez l'importance d'un tri efficace dans l'analyse de données financières à grande échelle.

Il est important d'organiser et d'analyser efficacement les grands ensembles de données dans les contextes financiers.

Algorithmes graphiques : Discuter de l'application des algorithmes du plus court chemin dans les réseaux financiers.

Les algorithmes du plus court chemin sont utilisés pour optimiser les chemins de transaction et analyser la connectivité dans les systèmes financiers.

Programmation dynamique : Expliquer son utilisation dans les modèles d'évaluation des options.

La programmation dynamique est utilisée pour évaluer efficacement les options comportant de multiples sources d'incertitude ou de dépendance à l'égard de la trajectoire (par exemple, les options asiatiques).

Notation Big O : Discuter de l'importance de la complexité algorithmique en informatique financière.

Essentielle pour assurer l'évolutivité et l'efficacité des algorithmes dans le traitement et l'analyse des données financières.

Différence entre tableau et liste.

Dans le contexte de la programmation, en particulier dans des langages comme Python :

- Tableau - Un tableau est une structure de données qui stocke une collection d'éléments à des emplacements de mémoire contigus.

- Les éléments sont du même type de données.

- Les tableaux prennent en charge l'accès aléatoire, ce qui signifie que vous pouvez accéder directement à n'importe quel élément en utilisant son index.

- En Python, les tableaux sont fournis par le module array et sont plus efficaces pour stocker de grandes quantités de données qui sont toutes du même type.

- Liste - Une liste est une structure de données plus flexible fournie par Python qui peut contenir des éléments de différents types de données.

- Les listes sont également ordonnées, ce qui signifie que les éléments ont un ordre défini qui ne changera pas à moins que la liste elle-même ne soit modifiée.

- Les listes prennent en charge des opérations telles que l'ajout, l'insertion, la suppression et la concaténation, ce qui les rend plus polyvalentes que les tableaux pour de nombreuses tâches.

Écrire une méthode pour résoudre la suite de Fibonacci (sur papier)

Cette méthode génère les n premiers éléments de la suite de Fibonacci, en commençant par 0 et 1.

Qu'est-ce qu'un générateur et un itérable ? Les générateurs peuvent-ils être réutilisés ?

- Générateur : En Python, un générateur est un type spécial d'itérateur utilisé pour générer une séquence de valeurs de manière paresseuse.

- Cela signifie qu'il ne génère la valeur suivante que lorsqu'elle est nécessaire, ce qui le rend plus efficace en termes de mémoire pour les grands ensembles de données.

- Les générateurs sont créés à l'aide de fonctions de génération (en utilisant les instructions yield) ou d'expressions de génération.

- Itérable : Un itérable est un objet Python qui peut être parcouru en boucle (itéré) à l'aide d'une boucle, comme une boucle for.

- Cela inclut les listes, les tuples, les dictionnaires, les ensembles et les chaînes de caractères. Un itérable implémente la méthode __iter__(), qui renvoie un itérateur.

Les générateurs ne peuvent pas être réutilisés une fois qu'ils ont été itérés jusqu'au bout.

Pour réutiliser la séquence générée par un générateur, vous devez créer une nouvelle instance de générateur.

Expliquer l'impasse

Le terme "blocage" fait référence à une situation spécifique dans laquelle deux processus ou plus attendent chacun qu'un autre libère une ressource, ou dans laquelle plus de deux processus attendent des ressources dans une chaîne circulaire.

Dans cette situation, aucun des processus ne peut avancer et un blocage se produit.

Par exemple, si le processus A détient la ressource 1 et attend la ressource 2, détenue par le processus B, qui à son tour attend la ressource 1 détenue par le processus A, aucun des deux processus ne peut avancer.

Cette situation est un exemple classique de blocage. Il est important d'éviter les blocages dans la programmation concurrente, car ils peuvent interrompre la progression d'une application logicielle.

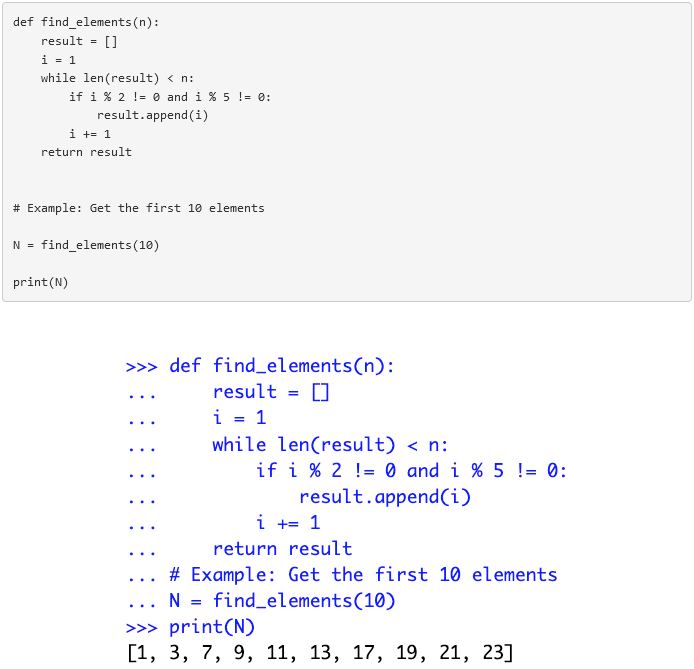

Retourner les N premiers éléments qui ne sont pas des multiples de 2 ou de 5

Voici une fonction Python permettant de retourner les N premiers éléments qui ne sont pas des multiples de 2 ou de 5 :

Programmation quantitative et statistique

Analyse des séries temporelles en Python/R : Comment écrire un script pour modéliser et prévoir les données des séries temporelles financières.

Mettre en œuvre des modèles statistiques ou d'apprentissage automatique en Python ou R pour prédire les tendances futures des marchés financiers.

Il se peut que l'on vous demande d'effectuer un test pour n'importe quel langage de programmation figurant sur votre CV.

Régression linéaire en Java : Discuter de la mise en œuvre de la régression linéaire pour prédire les prix des actions.

Implémenter des modèles de régression en Java pour prédire les prix des actions sur la base de données historiques et d'indicateurs financiers.

Problèmes d'optimisation en Scala : Expliquer comment résoudre un problème d'optimisation de portefeuille à l'aide de Scala.

Utiliser des algorithmes d'optimisation pour équilibrer le risque et le rendement, en fonction des préférences de l'investisseur.

Algorithmes d'apprentissage automatique en Python : Décrire la mise en œuvre d'un algorithme d'arbre de décision pour l'évaluation du crédit.

Les algorithmes d'arbre de décision sont mis en œuvre pour classer et prédire la solvabilité sur la base des antécédents financiers et des comportements.

Meilleures pratiques de génie logiciel

Systèmes de contrôle de version : Discuter de l'importance de Git dans le développement collaboratif de logiciels financiers.

Git est essentiel pour le contrôle des versions, le développement collaboratif et la gestion du code.

Tests unitaires et TDD : Expliquer le rôle des tests unitaires pour garantir la fiabilité des modèles financiers.

Les tests unitaires et le TDD sont utilisés pour vérifier la précision et la fiabilité des algorithmes et des modèles financiers.

Optimisation du code : Discuter des stratégies d'optimisation des performances du code quantitatif.

L'accent est mis sur les algorithmes efficaces, la gestion de la mémoire et le profilage pour améliorer les performances.

Modèles de conception : Expliquer l'utilisation des modèles de conception dans l'architecture des logiciels financiers.

Faciliter le développement de systèmes logiciels financiers flexibles, évolutifs et faciles à entretenir.

Conception de systèmes : Décrire comment concevoir un système de traitement des données financières évolutif et robuste.

Concevoir pour une évolutivité, une fiabilité et des performances élevées.

Défis pratiques en matière de programmation

Intégration API : Discutez du processus d'intégration avec une API de données sur les marchés financiers.

L'intégration API implique une connexion et une synchronisation sécurisées avec les sources de données financières pour les données en temps réel et les capacités de trading.

Traitement des données en temps réel : Expliquer comment gérer et traiter les flux de données du marché en temps réel.

Mettre en œuvre des systèmes pour gérer et analyser instantanément les flux de données financières afin de prendre des décisions en temps voulu.

Traitement des erreurs et gestion des exceptions : Expliquer les meilleures pratiques dans un environnement informatique financier à fort enjeu.

Mettre en œuvre des pratiques robustes pour gérer les exceptions et garantir la stabilité du système et l'intégrité des données.

Calcul parallèle et utilisation des GPU : Discuter de l'utilisation des GPU pour accélérer les calculs financiers.

Exploiter les capacités de traitement parallèle pour améliorer la vitesse des analyses quantitatives complexes.

Sujets de programmation avancée

Informatique quantique : Discutez de l'impact potentiel de l'informatique quantique sur la modélisation financière.

Potentiel d'amélioration de la vitesse de calcul et de l'efficacité dans la résolution de problèmes financiers complexes.

Blockchain et crypto-monnaies : Expliquer les implications de la technologie blockchain dans la finance.

Elle offre transparence, sécurité et efficacité et ajoute de la valeur aux paiements, aux règlements et à la gestion des actifs numériques.

L'informatique en nuage dans la finance : Discuter des avantages et des défis de l'informatique en nuage pour la finance quantitative.

Il fournit des ressources de calcul évolutives, mais nécessite un examen attentif de la sécurité et de la conformité.

L'intelligence artificielle dans le trading algorithmique : Expliquer comment l'IA transforme les stratégies de trading.

L'utilisation d'algorithmes avancés permet de prendre des décisions fondées sur des données et d'améliorer les stratégies de trading.

La cybersécurité dans les systèmes financiers : Discuter de l'importance de la cybersécurité dans la protection des données financières et des algorithmes.

Pour sauvegarder les données financières sensibles et maintenir la confiance dans les transactions financières numériques.

III. Questions d'entretien sur les connaissances financières

Modèles d'évaluation des options : Comparer et opposer le modèle de Black-Scholes et le modèle binomial.

Le modèle de Black-Scholes suppose un cadre temporel continu et une distribution lognormale des prix des actions.

Le modèle binomial utilise des étapes temporelles discrètes et des prix d'actifs variables à chaque étape.

Gestion des risques : Comment mesurez-vous et gérez-vous la valeur à risque (VaR) ?

La VaR est mesurée comme la perte potentielle maximale sur une période donnée à un certain niveau de confiance, et elle est gérée par la diversification, la couverture et la fixation de limites de risque.

Titres à revenu fixe : Expliquer le concept de durée et de convexité dans l'évaluation des obligations.

La duration mesure la sensibilité du prix de l'obligation aux variations des taux d'intérêt.

La convexité rend compte de la vitesse à laquelle la duration varie en fonction des taux d'intérêt.

Théorie du portefeuille : Décrire le modèle d'évaluation des actifs financiers (MEDAF).

Le modèle MEDAF décrit la relation entre le risque systématique et le rendement attendu des actifs.

Il est généralement utilisé pour l'évaluation des titres à risque.

Produits dérivés : Discuter de l'importance des grecques dans le commerce des options.

Les grecques quantifient la sensibilité des prix des options à des facteurs tels que le prix, le temps et la volatilité, ce qui oriente la gestion des risques et les stratégies de trading.

En rapport : Calcul de Malliavin (branche du calcul stochastique)

Options exotiques : Expliquez la tarification d'une option à barrière par rapport à une option vanille.

Les options à barrière ont un prix qui dépend du fait que l'actif sous-jacent atteigne ou non un certain niveau de prix.

Les options vanille ont un prix d'exercice et une échéance fixes.

Modèles de taux d'intérêt : Discuter du modèle Hull-White dans la modélisation des taux d'intérêt.

Le modèle Hull-White dans la modélisation des taux d'intérêt est un modèle de taux d'intérêt à un facteur utilisé pour décrire l'évolution des taux d'intérêt par le biais d'un processus de retour à la moyenne.

Il permet d'ajuster la structure initiale des taux d'intérêt et intègre la volatilité stochastique.

Discutez d'autres modèles de taux d'intérêt.

Nous allons examiner les autres modèles les plus courants :

- Modèle Vasicek : Caractérisé par un retour à la moyenne. Ce modèle représente les taux d'intérêt à l'aide d'une équation différentielle stochastique. Idéal pour sa simplicité et sa traçabilité analytique.

- Modèle de Cox-Ingersoll-Ross (CIR) : Une extension du modèle de Vasicek. Il garantit des taux d'intérêt positifs grâce à un processus de diffusion de la racine carrée. Souvent utilisé pour sa capacité à modéliser la structure de volatilité des taux d'intérêt.

- Modèle Black-Derman-Toy (BDT) : Modèle basé sur un arbre binomial. Capable d'ajuster la courbe de rendement dans son intégralité et de tenir compte de sa structure à terme. Convient à l'évaluation des produits dérivés de taux d'intérêt.

- Modèle Black-Karasinski : Un modèle de taux d'intérêt lognormal qui maintient une inversion de la moyenne et garantit des taux positifs. Souvent utilisé pour l'évaluation d'options sur obligations et d'autres instruments sensibles aux taux d'intérêt.

- Modèle du marché du Libor (modèle BGM) : Il se concentre sur la modélisation de la dynamique des taux Libor à terme (le Libor n'existe plus et a été remplacé par le SOFR et d'autres). Il est largement utilisé pour évaluer des produits dérivés de taux d'intérêt complexes en raison de sa conformité au marché et de sa flexibilité.

- Modèle Cheyette : Connu pour intégrer les mouvements des taux d'intérêt et de la volatilité dans un cadre cohérent. Souvent utilisé pour des structures de dérivés de taux d'intérêt plus sophistiquées.

Dérivés de crédit : Comment modéliser le risque d'un swap de défaut de crédit ?

Il s'agit d'évaluer la probabilité de défaillance, le taux de recouvrement potentiel et les conditions du marché afin d'estimer le risque et la tarification.

Les swaps : Comment le taux de swap est-il calculé ?

Le taux de swap d'un swap de taux d'intérêt est déterminé en égalisant la valeur actuelle des paiements de la jambe fixe à la valeur actuelle des paiements de la jambe flottante attendus du swap, en supposant qu'il n'y ait pas d'arbitrage.

Le calcul implique l'actualisation des flux de trésorerie futurs des deux jambes par des facteurs d'actualisation appropriés, qui sont dérivés de la courbe de rendement actuelle.

En pratique, le taux de swap reflète :

- l'anticipation par le marché des taux d'intérêt futurs

- le risque de crédit, et

- la dynamique de l'offre et de la demande pour des swaps d'échéances similaires.

Titres adossés à des actifs : Décrire le processus de titrisation et ses risques.

Il s'agit de mettre en commun différents types de dettes et de les vendre à des investisseurs. Introduire des risques tels que le risque de crédit et le risque de liquidité.

Expliquer les différences entre la simulation historique et la simulation de Monte Carlo pour le calcul de la VaR.

La simulation historique utilise les rendements passés réels pour le calcul de la VaR.

La simulation de Monte Carlo utilise des variables aléatoires et des hypothèses sur le comportement du marché.

Marchés et instruments financiers

Structure du marché : Décrivez la différence entre les marchés boursiers et les marchés de gré à gré.

Les échanges en bourse se font par l'intermédiaire d'échanges formels avec des contrats standardisés.

Les marchés de gré à gré sont décentralisés et impliquent des accords plus personnalisés.

Instruments de capitaux propres : Expliquer l'évaluation des actions privilégiées par rapport aux actions ordinaires.

Les actions privilégiées sont assorties de dividendes fixes et d'une priorité sur les actifs en cas de liquidation.

Les actions ordinaires ont des dividendes variables et des droits de vote.

Comme nous l'avons indiqué dans un autre article, les actions ordinaires peuvent être considérées comme des obligations nominales dont les coupons sont incertains.

Fixation du prix des obligations : Comment fixer le prix d'une obligation à coupon zéro ?

Calculé en actualisant la valeur nominale de l'obligation par le rendement à l'échéance. Reflète la valeur actuelle de son paiement futur.

Marchés des changes : Discutez de la stratégie de carry trade sur les marchés des devises.

Elle consiste à emprunter dans une devise à faible taux d'intérêt et à investir dans une devise à taux d'intérêt élevé afin de profiter du différentiel de taux d'intérêt.

Matières premières et contrats à terme : Expliquer le concept de contango et de backwardation sur les marchés à terme.

On parle de contango lorsque les prix à terme sont plus élevés que les prix au comptant.

Il y a backwardation lorsque les prix à terme sont inférieurs aux prix au comptant.

Qu'est-ce qu'une opération papillon ?

Une opération papillon en finance, en particulier sur les marchés des titres à revenu fixe et des produits dérivés, est une stratégie neutre qui consiste à se positionner sur trois titres ou contrats différents, avec des échéances ou des prix d'exercice variables.

Dans le contexte des marchés obligataires, une opération papillon consiste généralement à acheter des titres à échéance courte et longue et à vendre des titres à échéance moyenne.

L'objectif est de profiter des changements dans la courbure de la courbe de rendement. Pour les options, un butterfly spread consiste à acheter ou à vendre deux options à un prix d'exercice inférieur et supérieur, et à vendre ou à acheter deux options à un prix d'exercice moyen.

Cette stratégie mise sur une faible volatilité et vise à réaliser des bénéfices lorsque le prix de l'actif sous-jacent reste proche du prix d'exercice intermédiaire.

Comment calculer le taux de swap à 5 ans à partir du swap à 5 ans et du swap à 10 ans ?

Le taux de swap à terme 5y5y fait référence au taux de swap implicite à 5 ans qui commence dans 5 ans.

Pour calculer ce taux à partir du taux de swap à 5 ans et du taux de swap à 10 ans, on peut utiliser le principe de non-arbitrage dans les accords de taux à terme.

Le calcul consiste à trouver le taux qui égalise la valeur actuelle combinée des deux swaps (5 ans et 5 ans à terme) avec la valeur actuelle d'un seul swap à 10 ans.

Mathématiquement, cela peut être exprimé par la relation de composition du taux de swap à 5 ans et du taux de swap à terme à 5 ans pour correspondre au taux de swap à 10 ans.

Il s'agit de résoudre le taux à terme dans l'équation qui relie ces taux, en tenant compte de l'effet de composition sur les périodes respectives.

Exemple

Pour illustrer la manière de calculer le taux de swap à terme à 5 ans à partir d'un taux de swap à 5 ans et d'un taux de swap à 10 ans, prenons un exemple avec des taux de swap hypothétiques. Supposons :

- Le taux de swap actuel à 5 ans est de 2 % par an.

- Le taux de swap actuel à 10 ans est de 3 % par an.

Nous voulons trouver le taux de swap à terme 5a5a, qui est le taux implicite pour un swap commençant dans 5 ans et se prolongeant pendant 5 ans.

Tout d'abord, nous devons comprendre que le taux de swap à 10 ans peut être considéré comme une moyenne pondérée du taux de swap à 5 ans et du taux de swap à terme à 5 ans que nous essayons de trouver, ajusté en fonction de la valeur temporelle de l'argent.

La formule permettant d'égaliser les valeurs actuelles (VA) des flux de trésorerie (en ignorant le notionnel pour des raisons de simplicité, car il s'annule) est la suivante :

- (1 + S_5)^5 * (1 + F_5y5y)^5 = (1 + S_10)^10

Où :

- S_5 = taux de swap à 5 ans

- F_5y5y = le taux de swap à terme à 5 ans que nous voulons calculer

- S_10 = taux de swap à 10 ans

Si l'on introduit les chiffres, on obtient:

- (1 + 0,02)^5 * (1 + F_5y5y)^5 = (1 + 0,03)^10

- (1 + F_5y5y)^5 = 1,34392/1,10408 = 1,21739

En prenant la racine 5 des deux côtés :

- 1 + F_5y5y = (1,21739)^(1/5) = 1,0403

- F_5y5y = 1,0403 - 1 = 0,0403 ou 4,03 %.

Ainsi, le taux de swap à terme 5y5y, basé sur les taux de swap à 5 ans et à 10 ans donnés, serait d'environ 4,03% par an.

Qu'est-ce qu'une swaption ?

Une swaption est une option qui confère à son détenteur le droit, mais non l'obligation, de conclure un contrat de swap de taux d'intérêt en tant que payeur ou receveur de taux fixe à une date future spécifiée, à un taux fixe prédéterminé (le taux d'exercice).

Les swaptions sont utilisées pour se couvrir contre les fluctuations des taux d'intérêt ou à des fins spéculatives.

Il existe deux types principaux de swaptions :

- les swaptions payeurs, qui donnent au détenteur le droit de conclure un swap dans lequel il paie le taux fixe et reçoit le taux variable ; et

- les swaptions receveurs, qui permettent au détenteur de recevoir le taux fixe et de payer le taux variable.

L'évaluation des swaptions fait appel à des modèles complexes qui tiennent compte de la volatilité des taux d'intérêt et de la valeur temporelle de l'option.

Qu'est-ce qu'un plafond et un plancher ?

Sur les marchés de taux d'intérêt, un cap est un contrat dérivé qui offre à l'acheteur une protection contre la hausse des taux d'intérêt.

Il consiste en une série d'options d'achat européennes (caplets) sur un taux de référence donné, généralement le LIBOR, avec un taux d'exercice déterminé.

Si le taux de référence dépasse le taux d'exercice, le vendeur paie la différence à l'acheteur, plafonnant ainsi le taux d'intérêt pour l'acheteur.

À l'inverse, un floor est un produit dérivé qui protège contre la baisse des taux d'intérêt, comprenant une série d'options de vente européennes (floorlets) sur le taux de référence.

Si le taux de référence tombe en dessous du taux d'exercice, le vendeur indemnise l'acheteur pour la différence, fixant ainsi un taux d'intérêt plancher.

Les caps et les floors sont utilisés pour se couvrir contre les fluctuations des taux d'intérêt et leur prix est déterminé sur la base de modèles qui prennent en compte la volatilité du taux de référence, le niveau des taux d'intérêt, le taux d'exercice et l'échéance du contrat.

Théorie des produits dérivés et des options

Swaps : Expliquer l'évaluation des swaps de taux d'intérêt.

Il s'agit d'échanger un flux de paiements d'intérêts futurs contre un autre, sur la base d'un montant principal spécifié.

Options asiatiques : En quoi les options asiatiques diffèrent-elles des options européennes en termes de prix ?

Le gain des options asiatiques dépend du prix moyen de l'actif sous-jacent sur une période donnée.

Les options européennes dépendent du prix à l'expiration.

Les options américaines sont semblables aux options européennes, mais elles présentent une caractéristique d'exercice anticipé (ce qui les rend également plus intéressantes par rapport aux options européennes).

Options à barrière : Discutez des facteurs qui influencent le prix des options à barrière et des options à barrière.

Le prix de l'actif sous-jacent, le niveau de la barrière, la volatilité et le délai d'expiration, entre autres facteurs, ont une influence.

Swaptions : Expliquer ce qu'est un swaption et comment il est utilisé en finance.

Il s'agit d'un produit financier dérivé qui confère à son détenteur le droit, mais non l'obligation, de conclure un accord de swap de taux d'intérêt.

Dérivés de crédit : Discuter de la manière dont les swaps de défaut de crédit sont évalués et utilisés.

Il s'agit d'évaluer la probabilité de défaut et la perte attendue, en tenant compte de la qualité de crédit de l'actif sous-jacent.

Création d'un marché

Lors d'un entretien, vous pouvez jouer à des jeux de marché avec votre interlocuteur.

Imaginez que vous êtes un teneur de marché ayant accès à une liste de prix réels négociés en bourse.

Sur la base de votre compréhension du marché et de votre position d'inventaire, comment détermineriez-vous le prix théorique d'un titre ?

Comment fixeriez-vous ensuite votre fourchette de cotation autour de ce prix et comment ajusteriez-vous vos cotations en fonction de l'évolution de votre position en stock ou de la volatilité du marché ?

Voici comment un candidat doit répondre :

Comprendre le prix théorique :

- Expliquez que le prix théorique est la meilleure estimation de la juste valeur du titre.

- Il est dérivé d'une combinaison de modèles quantitatifs, de données historiques et d'informations de marché en temps réel.

- Insistez sur l'importance d'intégrer dans le calcul des facteurs tels que les taux d'intérêt, les dividendes et la liquidité.

Fixer l'écart entre l'offre et la demande :

- Discutez de la nécessité de trouver un équilibre entre la rentabilité et la probabilité d'exécution des transactions lors de la fixation de l'écart.

- Mentionnez qu'une fourchette plus étroite attire plus de transactions mais réduit la marge bénéficiaire par transaction, alors qu'une fourchette plus large a l'effet inverse.

- Faire comprendre que la volatilité du marché, la liquidité et la confiance dans l'évaluation du prix théorique influencent la largeur de l'écart.

- Une volatilité plus élevée ou une confiance moindre conduisent à une fourchette plus large afin de réduire le risque.

Gestion du risque lié aux stocks :

- Détaillez la manière dont vous ajusteriez les prix de vente et d'achat en fonction des niveaux de stocks actuels.

- En cas de surstockage, vous abaisseriez le prix demandé pour encourager la vente et, à l'inverse, vous augmenteriez le prix demandé pour racheter le stock en cas de sous-stockage.

- Expliquez le concept de "book skew", qui consiste à ajuster les prix pour gérer le risque lié aux stocks, et insistez sur l'importance de ne pas trop s'exposer aux mouvements du marché dans une seule direction (puisque vous faites de la tenue de marché, et non du trading tactique).

Sensibilité au marché et adaptabilité :

- Démontrez que vous comprenez la nécessité de surveiller les marchés et d'ajuster les stratégies de prix en conséquence.

- Parler de l'utilisation d'algorithmes de trading automatisés pour ajuster dynamiquement leurs cotations en temps réel sur la base de critères prédéfinis.

Gestion des risques :

- La réponse comprend une discussion sur l'importance des pratiques de gestion des risques, telles que la fixation de niveaux de stocks maximums et l'utilisation d'ordres stop-loss pour se protéger contre les écarts de marché ou les événements de liquidité inattendus.

Les entreprises peuvent également jouer à des jeux de tenue de marché avec une personne interrogée.

Voici comment fonctionne ce type de processus :

Exemple de dialogue pour le jeu d'interview sur la création de marchés

Interviewer : Commençons par le jeu de la tenue de marché. Vous êtes le teneur de marché de la société XYZ, et le cours moyen actuel du marché est de 100 $. Comment fixeriez-vous votre offre et votre demande initiales ?

- Interviewé : Etant donné le prix actuel de 100 dollars, je fixerais mon offre à 99,50 dollars et ma demande à 100,50 dollars. Cet écart de 1% tient compte de la volatilité et de la liquidité actuelles du marché, ce qui me permet de gérer le risque tout en facilitant les transactions.

Interviewer : Très bien, une annonce de résultats vient d'être faite, et la société XYZ a annoncé des bénéfices plus élevés que prévu. Comment ajustez-vous votre marché ?

- Interviewé : Avec des nouvelles positives, je m'attends à ce que le prix de l'action augmente. J'ajusterais mon offre à 100,25$ et ma demande à 101,25$, réduisant légèrement l'écart pour refléter une plus grande confiance dans la valeur de l'action tout en anticipant une plus grande demande.

Intervieweur : Le marché a réagi et vous avez accumulé un stock excédentaire d'actions XYZ. Comment gérez-vous cette situation ?

- Interviewé : Avec un stock excédentaire, je dois encourager les ventes sans avoir d'impact significatif sur le prix. J'ajusterais ma demande à 101 $ pour la rendre plus attrayante pour les acheteurs, tout en surveillant le marché de près pour éviter de vendre trop bas.

Intervieweur : Soudain, une rumeur fait état d'un problème de réglementation pour la société XYZ, ce qui provoque la panique sur le marché. Comment réagissez-vous ?

- Interviewé : Dans ce scénario de forte volatilité, j'élargirais mon spread pour gérer le risque, en fixant mon offre à 99 $ et ma demande à 102 $. Cela me permet de rester sur le marché tout en me protégeant contre des mouvements importants et soudains au fur et à mesure de l'évolution de la situation.

Interviewer : Après la journée de trading, comment évaluez-vous votre performance dans ce jeu ?

- Interviewé : J'examinerais les transactions par rapport aux mouvements du marché et aux événements d'actualité pour évaluer dans quelle mesure mes ajustements de l'offre et de la demande ont permis de gérer les stocks et de saisir les opportunités de profit. J'analyserais si j'ai réagi de manière appropriée aux nouvelles et comment mes décisions en matière de spreads ont affecté mon exposition au risque et ma rentabilité.

On peut également vous demander de "faire des marchés" dans des domaines tels que "quelle est la population du Nigeria et définissez votre intervalle de confiance".

Ces questions mettent à l'épreuve votre capacité à faire des estimations tout en comprenant les nuances et les probabilités.

En trading, vous devez être à l'aise avec la nuance et l'ambiguïté, et tout raisonnement en noir et blanc peut être un signal d'alarme chez un candidat.

Quelle est la population du Nigeria et définissez votre intervalle de confiance ?

La population du Nigeria se situe probablement entre 150 et 300 millions d'habitants, avec un intervalle de confiance de 60 %.

Comment définiriez-vous la population du Nigeria avec un intervalle de confiance de 80 % ?

Je dirais entre 120 et 320 millions, avec un intervalle de confiance de 80 %.

L'essentiel ici est d'élargir votre intervalle à mesure que votre pourcentage de confiance augmente.

Cela montre que vous comprenez les bases des intervalles de confiance et des estimations.

Concepts d'investissement alternatif

Les rachats d'entreprises par effet de levier (LBO) : Expliquer les mécanismes financiers des LBO.

Il s'agit d'acheter une entreprise principalement par endettement, dans l'intention d'en améliorer la valeur et de la revendre ou de l'introduire en bourse.

Fonds spéculatifs : Discuter des différentes stratégies des fonds spéculatifs, comme les actions à long et court terme.

Les fonds spéculatifs recourent à diverses stratégies, telles que le long/short equity, la neutralité par rapport au marché ou l'arbitrage, afin d'obtenir des rendements indépendamment de la direction du marché.

Capital-investissement : En quoi l'évaluation du capital-investissement diffère-t-elle de celle du capital-actions ?

L'évaluation des fonds de capital-investissement est plus complexe que celle des fonds de capital-risque en raison du manque de données publiques et de liquidité.

Fonds de placement immobilier (FPI) : Expliquer comment les FPI sont structurées et évaluées.

Les FPI possèdent et exploitent des biens immobiliers générateurs de revenus.

Elles offrent aux investisseurs un moyen d'investir dans des actifs immobiliers avec une liquidité similaire à celle des actions.

Capital-risque : Discuter des méthodes d'évaluation utilisées dans le capital-risque.

Inclut des méthodes telles que l'analyse de sociétés comparables, l'actualisation des flux de trésorerie et la méthode Berkus, compte tenu du risque élevé et de la récompense potentielle importante.

Gestion du risque et théorie du portefeuille

Diversification et corrélation : Expliquez le rôle de la corrélation dans la diversification du portefeuille.

La corrélation entre les actifs détermine l'efficacité de la diversification dans la réduction du risque du portefeuille.

Théorie moderne du portefeuille (TMP) : Discuter des limites de la TMP sur les marchés financiers actuels.

Les limites de la théorie moderne du portefeuille comprennent les hypothèses de distribution normale des rendements et de corrélation constante, qui peuvent ne pas se vérifier sur les marchés réels.

Modèle Black-Litterman : Expliquez en quoi ce modèle améliore l'optimisation traditionnelle des portefeuilles.

Le modèle Black-Litterman intègre l'équilibre du marché et des points de vue subjectifs pour fournir une allocation d'actifs plus personnalisée.

Couverture du risque de queue : Discuter des stratégies de couverture du risque de queue dans les portefeuilles.

Les stratégies de couverture du risque de queue utilisent des instruments financiers tels que les options pour se protéger contre les mouvements extrêmes du marché qui pourraient entraîner des pertes importantes.

Investissement factoriel : Expliquer le concept et son application dans la construction de portefeuilles.

Investir sur la base d'attributs ou de facteurs censés influencer les rendements des investissements, tels que la taille, la valeur et le momentum.

Théorie financière et finance d'entreprise

Théorème de Modigliani-Miller : Discutez de ses implications sur la structure du capital.

Il suggère que, sous certaines conditions, la valeur d'une entreprise n'est pas affectée par sa structure de capital et ses décisions de financement.

Modèle d'actualisation des dividendes : Expliquer comment évaluer une action avec le modèle d'actualisation des dividendes.

Il évalue une action sur la base de la valeur actuelle de ses futurs paiements de dividendes.

Décisions relatives à la structure du capital : Discuter de la théorie de l'arbitrage par rapport à la théorie de l'ordre hiérarchique.

La théorie de l'arbitrage met en balance les avantages fiscaux de la dette et les coûts de la faillite.

La théorie de l'ordre hiérarchique donne la priorité au financement interne et à l'endettement par rapport aux fonds propres.

Gouvernement d'entreprise : Comment le gouvernement d'entreprise affecte-t-il la prise de décision financière ?

Le gouvernement d'entreprise influence les performances d'une entreprise, la gestion des risques et la confiance qu'elle recueille auprès des investisseurs et du marché.

Fusions et acquisitions : Discuter des aspects financiers de l'évaluation d'une opération de fusion et d'acquisition.

Il s'agit d'évaluer la synergie financière, l'évaluation et les impacts potentiels sur les bénéfices et les flux de trésorerie des entités combinées.

Théorie économique et variables macroéconomiques

Inflation et taux d'intérêt : Discuter de l'effet Fisher.

L'effet Fisher indique la relation entre l'inflation et les taux d'intérêt, où les taux d'intérêt réels sont nominalement ajustés en fonction de l'inflation attendue.

Cycles économiques : Comment les cycles économiques affectent-ils les marchés financiers ?

Les cycles économiques affectent les rendements des investissements, l'appétit pour le risque et le sentiment général du marché.

Politique monétaire : Discutez de l'impact de l'assouplissement quantitatif sur les marchés financiers.

L'assouplissement quantitatif réduit généralement les taux d'intérêt et augmente les prix des actifs.

Cela influence les décisions d'investissement et de consommation.

Politique fiscale : Expliquez comment les décisions de politique budgétaire peuvent avoir un impact sur la dynamique des marchés.

Les décisions de politique budgétaire, comme les changements dans les dépenses publiques et la fiscalité, peuvent avoir un impact significatif sur la croissance économique et les conditions du marché.

Commerce international et flux de capitaux : Discuter de l'impact des balances commerciales sur la valeur des devises.

Les déséquilibres commerciaux peuvent affecter la valeur des monnaies, l'excédent ayant tendance à renforcer la monnaie nationale et le déficit à l'affaiblir.

Réglementation financière et éthique

Accords de Bâle : Discutez de l'impact de Bâle III sur la gestion des risques bancaires.

Bâle III renforce les exigences en matière de fonds propres des banques et introduit de nouvelles mesures réglementaires concernant les liquidités et l'effet de levier.

Il vise à améliorer la capacité du secteur bancaire à absorber les chocs.

Loi Sarbanes-Oxley : Expliquez l'impact de cette loi sur l'information financière des entreprises.

Renforce les exigences en matière d'information financière des entreprises, améliorant ainsi la transparence et la confiance des investisseurs.

MiFID II : discutez de son impact sur les marchés financiers européens.

Elle vise à accroître la transparence et à réduire les risques sur les marchés financiers européens, en affectant les échanges, la déclaration des transactions et la protection des investisseurs.

Délits d'initiés et manipulations de marché : Discuter des méthodes quantitatives utilisées pour détecter ces activités illégales.

Utilise des méthodes statistiques et algorithmiques pour identifier les schémas de trading anormaux et les mouvements de prix indiquant des activités de manipulation.

IV. Résolution de problèmes et casse-tête

Casse-tête logiques : Vous disposez de 12 boules, dont l'une a un poids différent (plus lourd ou plus léger). Trouvez la boule impaire en utilisant une balance seulement trois fois.

Pesez 4 balles contre 4 autres.

- En cas d'égalité, la boule impaire se trouve dans les 4 autres. Pesez 3 de ces boules contre 3 bonnes boules connues.

- En cas d'égalité, la boule restante est la boule impaire.

- En cas d'inégalité, pesez 2 des 3 boules suspectes l'une contre l'autre pour trouver la boule impaire.

- En cas d'inégalité, pesez 3 boules du groupe le plus lourd contre 3 bonnes boules connues.

- En cas d'égalité, la boule restante non pesée est la boule impaire.

- En cas d'inégalité, pesez 2 des 3 boules suspectes l'une contre l'autre pour trouver la boule la plus étrange.

Lors d'une autre fête, tout le monde serre la main de tout le monde. S'il y a 66 poignées de main, combien de personnes sont présentes à la fête ?

Dans une fête où tout le monde serre la main de tout le monde, le nombre de poignées de main est donné par la formule n(n - 1)/2, où n est le nombre de personnes.

Pour 66 poignées de main, 66 = n(n - 1)/2.

En résolvant pour n, on obtient n(n - 1) = 132.

En testant les valeurs entières, nous trouvons n = 12 car 12 fois 11 est égal à 132.

Il y a donc 12 personnes à la fête.

Vous avez deux fusibles en forme de corde. Chacune brûle en exactement une minute. Les fusibles ne sont pas homogènes et peuvent brûler lentement au début, puis rapidement, puis lentement, et ainsi de suite. Vous avez une allumette et pas de montre. Comment mesurer exactement 45 secondes ?

Allumez une mèche aux deux extrémités et la deuxième mèche à une extrémité simultanément.

Lorsque la première mèche a complètement brûlé, 30 secondes se sont écoulées et il reste la moitié de la deuxième mèche.

Allumez alors l'autre extrémité de la deuxième mèche. Elle brûlera deux fois plus vite et mettra 15 secondes à s'éteindre.

En combinant les temps, 30 secondes pour la première mèche et 15 pour la seconde, vous mesurez exactement 45 secondes.

Je vous dis que j'ai deux enfants et qu'au moins l'un d'entre eux est une fille. Quelle est la probabilité que j'aie deux filles ? Supposons que les garçons et les filles ont la même probabilité de naître et que le sexe d'un enfant est indépendant du sexe de l'autre.

La probabilité d'avoir deux filles est de 1/3.

Avec au moins une fille, les possibilités sont : fille-fille, fille-garçon et garçon-fille.

Comme nous savons qu'il y a au moins une fille, nous éliminons Garçon-Boy, ce qui laisse trois combinaisons également probables, dont une seule a deux filles.

Vous êtes un insecte assis dans un coin d'une pièce cubique. Vous souhaitez marcher (sans voler) jusqu'au coin opposé (le plus éloigné de vous). Décrivez le chemin le plus court que vous puissiez emprunter. N'oubliez pas de mentionner la direction, la longueur, etc.

Le chemin le plus court consiste à traverser en diagonale les deux côtés du cube.

Imaginez que vous dépliiez le cube en forme de croix plate et que vous marchiez directement d'un coin à l'autre.

La longueur du chemin est la diagonale du cube, calculée à l'aide du théorème de Pythagore pour la hauteur et la largeur du cube.

Énigmes quantitatives : Si vous jouez 100 fois à pile ou face, quelle est la probabilité d'obtenir 5 fois consécutivement la réponse "face" ?

Pour calculer correctement la probabilité d'obtenir au moins une série de 5 faces consécutives en 100 lancers de pièces, on utilise généralement une approche combinatoire ou une simulation informatique.

Néanmoins, cela peut s'avérer assez complexe en raison des nombreuses façons dont une telle suite peut se produire en 100 lancers, ainsi que de la nécessité de prendre en compte les suites qui se chevauchent.

Une méthode simple et plus pratique consiste à utiliser une simulation de Monte Carlo.

Cette approche consiste à simuler le processus de pile ou face un grand nombre de fois et à compter la fraction de simulations où au moins une série de 5 face consécutifs se produit.

Lors d'un entretien, il se peut que l'on attende de vous que vous calculiez cela à l'aide d'un script.

Construisons-en un en Python :

import random

def simulate_coin_flips(n, streak_length, trials): streak_count = 0

for _ in range(trials): flips = [random.choice(['H', 'T']) for _ in range(n)] if ''.join(['H' for _ in range(streak_length)]) in ''.join(flips): streak_count += 1

return streak_count / trials

# Parameters num_flips = 100 streak_length = 5 num_trials = 100000

# Do the simulation probability = simulate_coin_flips(num_flips, streak_length, num_trials) probability |

(La probabilité d'obtenir 5 têtes sur 100 lancers est d'environ 81,2 %, estimée à partir de 100 000 essais).

Temps minimum pour traverser un pont avec une torche.

Considérons un scénario dans lequel quatre personnes doivent traverser un pont de nuit avec une seule torche et un maximum de deux personnes à la fois, chaque personne traversant à des vitesses différentes.

Le temps minimum pour traverser le pont implique de jumeler stratégiquement les individus et de faire la navette avec la torche afin de minimiser le temps total de traversée.

Sans spécifier les vitesses individuelles et en supposant un cas générique, la stratégie consiste généralement à envoyer les personnes les plus rapides traverser le pont avec la torche à plusieurs reprises afin de minimiser le temps total.

Calcul mental : Calculez la racine carrée de 289 dans votre tête.

La racine carrée de 289 est 17.

(Il se peut qu'ils vous demandent de faire des exercices plus difficiles, comme la racine carrée de 3, 5, 7, etc., qui se trouvent entre d'autres carrés "évidents" et qui mettent à l'épreuve votre capacité à comprendre les relations entre les carrés pour faire une estimation au dixième le plus proche).

Réflexion analytique : Comment fixer le prix d'une option exotique pour laquelle il n'existe pas de marché établi ?

Utilisez une combinaison de données de marché comparables, de théorie financière et de méthodes quantitatives telles que la simulation de Monte Carlo ou les arbres binomiaux pour estimer le prix.

Études de cas : Comment aborderiez-vous la construction d'un modèle prédictif pour un marché financier pendant une période de forte volatilité ?

Incorporez les facteurs contribuant à la volatilité, utilisez des méthodes statistiques robustes et mettez fréquemment le modèle à jour avec de nouvelles données.

Questions de logique et de résolution de problèmes

Deux portes avec deux gardiens : Une porte mène au succès, l'autre à l'échec. Un gardien dit toujours la vérité, l'autre ment toujours. Vous pouvez poser une seule question à un seul garde. Que demandez-vous ?

Demandez à n'importe quel gardien : "Si je demandais à l'autre gardien quelle est la porte qui mène au succès, que dirait-il ?

Trois ampoules dans une pièce fermée : Vous êtes à l'extérieur d'une pièce avec trois interrupteurs, à l'intérieur se trouvent trois ampoules. Vous ne pouvez entrer dans la pièce qu'une seule fois. Comment déterminer quel interrupteur commande quelle ampoule ?

Allumez un interrupteur, attendez, éteignez-le, allumez-en un autre, entrez dans la pièce :

- une ampoule est allumée (deuxième interrupteur)

- une ampoule est chaude (premier interrupteur), et

- une est éteinte et froide (troisième interrupteur)

Casse-tête quantitatifs

L'énigme de la balance : Vous avez 9 balles identiques, dont l'une est légèrement plus lourde. Comment trouver la balle la plus lourde en seulement deux utilisations d'une balance ?

Pesez 3 boules contre 3 autres.

- Si elles sont égales, pesez 2 des 3 boules restantes l'une contre l'autre pour trouver la plus lourde.

- Si elles sont inégales, pesez 2 boules du groupe le plus lourd l'une contre l'autre pour trouver celle qui est la plus lourde.

La grenouille dans le puits : Une grenouille tombe dans un puits de 30 pieds. Chaque jour, elle grimpe d'un mètre, mais recule de deux mètres. Combien de jours lui faudra-t-il pour sortir du puits ?

La grenouille sort le 28e jour (elle grimpe de 3 pieds chaque jour et atteint 27 pieds le 27e jour, puis grimpe de 3 pieds le 28e jour pour sortir).

Le dollar manquant : Trois personnes s'inscrivent dans une chambre d'hôtel coûtant 30 dollars. Chaque personne paie 10 dollars. Plus tard, le réceptionniste se rend compte que la chambre coûte 25 dollars et donne 5 dollars au groom pour qu'il les lui rende. Le groom garde 2 dollars et rend 1 dollar à chaque personne. Chaque personne a donc payé 9 dollars, soit un total de 27 dollars, et le groom dispose de 2 dollars, soit un total de 29 dollars. Où est le dollar manquant ?

Il n'y a pas de dollar manquant ; le paiement total est de 27 $ (25 $ pour la chambre et 2 $ conservés par le groom), et non de 30 $.

Probabilités et statistiques

Le problème des anniversaires : dans une pièce de 23 personnes, quelle est la probabilité qu'au moins deux personnes aient le même anniversaire ?

# Number of people # Days in a year # Calculate the probability of no shared birthdays # Calculate the probability of at least one shared birthday |

Réponse : Environ 50,7 % (plus élevé que ce à quoi la plupart des gens s'attendraient intuitivement en raison de la nature exponentielle/non linéaire de la multiplication des probabilités).

Le problème de Monty Hall : Vous participez à un jeu télévisé comportant trois portes. Derrière l'une d'elles se trouve une voiture ; derrière les autres, des chèvres. Vous choisissez une porte. L'animateur, qui sait ce qui se trouve derrière les portes, ouvre une autre porte, révélant une chèvre. Devriez-vous changer votre choix ?

Vous devriez changer votre choix. En changeant de porte, la probabilité de gagner passe à 2/3.

Énigmes mathématiques avancées

Le paradoxe de l'hôtel infini : un hôtel disposant d'un nombre infini de chambres, toutes occupées, reçoit un nombre infini de nouveaux clients. Comment les accueillir ?

Déplacez chaque client de la chambre N à la chambre N+1, libérant ainsi la chambre 1 et accueillant un nombre infini de nouveaux clients.

La fourmi sur une corde en caoutchouc : Une fourmi commence à ramper le long d'une corde en caoutchouc d'un mètre à la vitesse de 1 cm par seconde. Si la corde est étirée d'un mètre supplémentaire chaque seconde, la fourmi atteindra-t-elle un jour l'extrémité de la corde ?

La fourmi atteint effectivement l'extrémité de la corde parce que sa progression relative à chaque seconde est supérieure à l'extension de la corde.

Le paradoxe des deux enveloppes : on vous remet deux enveloppes contenant chacune une somme d'argent. L'une des enveloppes contient le double de l'autre. Vous choisissez une enveloppe, mais avant de l'ouvrir, vous avez la possibilité de changer d'enveloppe. Devriez-vous changer d'enveloppe ?

Il n'y a aucun avantage à changer d'enveloppe puisque la valeur attendue dans les deux enveloppes est la même.

Pensée créative et énigmes latérales

Le défi de la cruche de 4 litres : Avec une cruche de 3 litres et une cruche de 5 litres, comment pouvez-vous mesurer exactement 4 litres d'eau ?

Remplissez la cruche de 5 litres, versez-la dans la cruche de 3 litres, en laissant 2 litres. Videz la cruche de 3 litres, transvasez-y les 2 litres, puis remplissez à nouveau la cruche de 5 litres et complétez la cruche de 3 litres, ce qui laisse exactement 4 litres.

Le fermier, le renard, le poulet et le maïs : Comment le fermier peut-il traverser la rivière sans laisser le renard seul avec le poulet ou le poulet avec le maïs ?

Il faut d'abord prendre la poule, revenir seul, prendre le renard (ou le maïs), ramener la poule, prendre le maïs (ou le renard), et enfin revenir chercher la poule.

Le jeu des tuiles à retourner : Vous disposez de 100 tuiles disposées en ligne, toutes face cachée. Lors de votre premier passage, vous retournez toutes les tuiles. Au deuxième passage, vous retournez chaque deuxième tuile. Au troisième passage, vous retournez chaque troisième tuile, et ainsi de suite jusqu'à ce que vous ne retourniez que la 100e tuile. Quelles sont les tuiles qui sont retournées à la fin ?

Les tuiles numérotées avec des carrés parfaits (1, 4, 9, 16, ..., 100) seront face visible.

Défis d'analyse et de réflexion critique

Le puzzle des 8 reines : Placez 8 reines sur un échiquier de façon à ce que deux reines ne se menacent pas l'une l'autre. Combien y a-t-il de solutions ?

Le nombre total de solutions distinctes à l'énigme des huit reines est de 92.

Ce chiffre inclut toutes les configurations uniques, sans tenir compte des solutions symétriques (c.-à-d. les images miroir ou les rotations sont considérées comme une seule et même solution).

Si vous considérez les configurations symétriques comme distinctes, le nombre de solutions augmente.

La recherche de ces solutions fait généralement appel à des algorithmes de retour en arrière ou à d'autres méthodes de recherche systématique.

En raison de la complexité et du nombre considérable de configurations possibles, il n'est pas possible de résoudre ce puzzle manuellement (comme les échecs eux-mêmes).

Il s'agit d'un exemple classique utilisé en informatique pour démontrer la pensée algorithmique et la récursivité.

Les 100 prisonniers et une ampoule : 100 prisonniers sont dans des cellules isolées, incapables de voir, de parler ou de communiquer. Il y a une pièce avec une ampoule commandée par un interrupteur à l'extérieur de la pièce. Chaque prisonnier est amené dans la pièce à des moments aléatoires, sans aucun schéma. Ils ne peuvent pas communiquer en dehors de la pièce. Comment peuvent-ils concevoir un plan pour s'assurer qu'ils savent tous quand chacun a visité la pièce au moins une fois ?

Désignez un prisonnier comme compteur.

Chaque prisonnier qui ne l'a pas encore fait allume la lumière lors de sa première visite dans la pièce.

Le compteur l'éteint et incrémente le compte. Lorsque le compteur atteint 99, tous les prisonniers ont visité la pièce.

L'île qui rétrécit : Vous êtes bloqué sur une île qui rétrécit de moitié chaque jour. Vous pouvez nager, mais les requins patrouillent le long du périmètre, se déplaçant à mesure que l'île rétrécit. Comment survivre ?

Attendez que l'île soit suffisamment petite pour pouvoir la contourner rapidement, puis nagez en cercle juste à l'intérieur du chemin de patrouille des requins jusqu'à ce que l'île disparaisse, et nagez jusqu'à ce que vous soyez en sécurité.

Casse-tête de logique quantitative

La règle du divisible par 3 : Prouvez qu'un nombre est divisible par 3 si et seulement si la somme de ses chiffres est divisible par 3.

Un nombre est divisible par 3 si la somme de ses chiffres est divisible par 3 en raison de la façon dont les nombres sont représentés en base 10.

Casse-tête des lingots d'or : Vous disposez de sept lingots d'or, chacun d'un poids différent. Vous devez payer un employé tous les jours pendant sept jours, en utilisant un lingot chaque jour. Comment effectuer les paiements avec seulement deux coupes de lingots ?

Faites deux coupes : divisez un lingot en segments de 1/7, 2/7 et 4/7.

Payez avec des combinaisons de ces morceaux chaque jour.

Le vin empoisonné : Un roi possède 1 000 bouteilles de vin, dont l'une est empoisonnée. Il dispose de 10 rats pour tester le vin. Le poison agit exactement 24 heures après avoir été consommé. Comment le roi peut-il trouver la bouteille empoisonnée en seulement 24 heures ?

Un rat est nécessaire pour tester deux bouteilles (nourrissez-le avec deux bouteilles et il mourra ou ne mourra pas). Il en faut deux pour 4 bouteilles, neuf pour 9 bouteilles, etc.

Ainsi, 10 rats suffisent pour tester jusqu'à 1 024 bouteilles.

Pour identifier la bouteille empoisonnée avec 10 rats en 24 heures, utilisez une représentation numérique binaire où chaque bouteille se voit attribuer un numéro binaire unique à 10 chiffres (de 0000000001 à 1111101000).

Chaque rat boira dans les bouteilles correspondant à une position spécifique de "1" dans leur représentation binaire (par exemple, le premier rat boira dans les bouteilles dont le premier chiffre est "1", le deuxième rat dans celles dont le deuxième chiffre est "1", et ainsi de suite).

Au bout de 24 heures, la combinaison des rats malades correspondra directement au numéro binaire de la bouteille empoisonnée, ce qui permettra de la localiser de manière unique.

V. Questions comportementales et situationnelles

Ces réponses seront toutes personnalisées, mais nous donnerons un exemple pour chacune d'entre elles :

Travail d'équipe : Pouvez-vous décrire une occasion où vous avez travaillé en équipe pour résoudre un problème difficile ?

J'ai collaboré étroitement avec une équipe pour développer un nouveau modèle statistique, en surmontant les opinions divergentes grâce à des discussions fondées sur des données.

Capacité d'adaptation : Comment vous tenez-vous au courant de l'évolution rapide du paysage de la finance quantitative ?

Je lis régulièrement les publications du secteur et j'assiste à des séminaires pour me tenir au courant des derniers développements dans le domaine de la finance quantitative.

Résolution des conflits : Décrivez une situation où vous avez eu un désaccord avec un membre de l'équipe et comment vous l'avez résolu.

J'ai résolu un désaccord avec un collègue en discutant de nos points de vue et en trouvant un terrain d'entente par le biais d'un compromis.

Motivation : Qu'est-ce qui motive votre intérêt pour la finance quantitative ?

Le défi que représente la résolution de problèmes financiers complexes à l'aide de méthodes quantitatives me passionne.

Objectifs de carrière : Où vous voyez-vous dans cinq ans dans le domaine de la finance quantitative ?