Rendement de roulement (Roll Yield) dans le trading des contrats à terme

Le Roll Yield est un concept du marché des matières premières et des contrats à terme qui peut avoir un impact significatif sur les rendements des stratégies de trading de contrats à terme.

Il découle de la structure changeante des prix des contrats à terme au fil du temps.

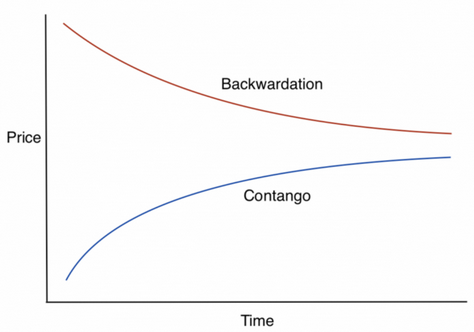

Pour comprendre le roll yield, il faut d'abord comprendre le marché des futures et les concepts de contango et de backwardation.

Principaux enseignements - Rendement de roulement

- Le rendement du roulement est le bénéfice ou la perte résultant du roulement des contrats à terme dans le trading des matières premières

- Il est influencé par la structure du marché, étant positif en cas de backwardation et négatif en cas de contango.

- Contango (courbe des contrats à terme en pente ascendante) = rendement de roulement négatif

- Backwardation (courbe des contrats à terme en pente descendante) = rendement de roulement positif

- Calcul du rendement du roulement

- Basique = (prix lointain - prix proche) / prix proche

- Ajusté = Tenir compte des coûts de stockage, des intérêts et du temps écoulé entre les contrats pour obtenir une image plus précise.

Les bases des contrats à terme

Les contrats à terme sont des accords d'achat ou de vente d'une marchandise ou d'un actif à un prix prédéterminé à une date future donnée.

Les traders utilisent ces contrats pour se couvrir contre les fluctuations de prix ou pour spéculer sur les mouvements de prix de diverses matières premières telles que le pétrole, l'or ou les produits agricoles.

Brokers de contrats à terme

Contango et Backwardation

Contango

Ce phénomène se produit lorsque les prix à terme sont plus élevés que les prix au comptant.

Cela indique généralement que le marché s'attend à ce que le prix de la marchandise augmente avec le temps.

En cas de contango, la courbe des prix à terme est ascendante.

Par exemple, l'or est généralement un marché de contango pour tenir compte des coûts de stockage, de détention et d'assurance.

Backwardation

Cela se produit lorsque les prix à terme sont inférieurs au prix au comptant, ce qui suggère que le marché s'attend à ce que le prix de la marchandise diminue au fil du temps.

En cas de backwardation, la courbe des prix à terme est inclinée vers le bas.

Explication du rendement des contrats à terme (Roll Yield)

Le Roll Yield désigne le profit ou la perte généré par la reconduction des contrats à terme d'un mois à l'autre.

Il s'agit de la différence entre le prix du contrat arrivant à échéance et le prix du nouveau contrat.

L'orientation et l'ampleur du rendement dépendent de la structure du marché - contango ou backwardation.

Rendement positif

Dans un marché en backwardation, les traders bénéficient d'un roll yield positif.

En effet, ils vendent des contrats à prix élevé dont l'échéance est proche et achètent des contrats à prix plus bas dont l'échéance est plus tardive, capturant ainsi la différence en tant que profit.

Rendement négatif

Dans un marché de contango, les traders sont confrontés à un rendement négatif.

Ils vendent des contrats à échéance moins chère et achètent des contrats à terme plus chers, ce qui entraîne une perte.

Impact sur les stratégies de trading de matières premières

Le rendement du roulement des contrats à terme est un facteur important dans la performance des stratégies de trading de matières premières - en particulier pour celles qui impliquent des fonds négociés en bourse (ETF) et des conseillers en trading de matières premières qui reconduisent régulièrement des contrats à terme.

Les ETF et le rendement des contrats à terme

Les ETF de matières premières qui suivent des indices basés sur des contrats à terme doivent reconduire leurs contrats périodiquement.

Sur les marchés en contango, ces ETF peuvent sous-performer les prix au comptant des matières premières en raison de rendements négatifs.

À l'inverse, dans les marchés en déport, ils peuvent surperformer grâce à des rendements positifs.

Implications stratégiques

Comprendre le rendement des roulements permet aux traders de prendre des décisions éclairées sur l'entrée et la sortie des positions sur les contrats à terme.

Dans les marchés caractérisés par un contango ou un backwardation persistant, les traders peuvent ajuster leurs stratégies pour capitaliser sur le rendement attendu des roulements.

Exemples concrets de Roll Yield

Le pétrole

Le marché du pétrole connaît fréquemment des périodes de contango et de backwardation.

Lors de l'effondrement des prix du pétrole en 2020, les prix à terme du pétrole sont tombés dans un contango abrupt en raison des problèmes de stockage et de la chute de la demande.

Les traders détenant des positions longues ont été confrontés à des rendements négatifs importants, car ils ont dû vendre des contrats à terme à bas prix et acheter des contrats à terme plus onéreux.

À l'inverse, en cas de réduction de l'offre ou de tensions géopolitiques (par exemple, l'invasion de l'Ukraine par la Russie en 2022) qui conduisent à anticiper un resserrement de l'offre, les marchés pétroliers peuvent entrer en déport, récompensant les opérateurs par des rendements positifs pour avoir roulé leurs positions.

L'agriculture

Un autre exemple est le secteur agricole, où les tendances saisonnières peuvent influencer la structure du marché.

Les rapports sur les récoltes et les prévisions de récolte peuvent pousser les contrats à terme à entrer en déport, c'est-à-dire à anticiper des prix plus élevés à court terme en raison d'une pénurie avant la récolte.

Rendement des roulements et gestion des risques

La gestion efficace du rendement des roulements est essentielle pour la gestion des risques dans le trading des matières premières :

Contrats à plus courte échéance

Sur les marchés en contango, les traders peuvent opter pour des contrats à échéance plus courte afin de minimiser l'exposition au temps et donc l'impact négatif sur le rendement des roulements.

Options et swaps

L'utilisation d'options ou de swaps peut permettre de se prémunir contre des rendements de roulement défavorables.

Les stratégies d'options peuvent fournir une protection au niveau des prix, tandis que les swaps peuvent être utilisés pour gérer le coût du roulement des positions.

Diversification

La diversification des produits de base ou des stratégies de trading peut contribuer à atténuer l'impact des rendements négatifs sur un marché donné.

Roll Yield Concepts avancés

Calendar Spreads

Il s'agit de prendre des positions opposées sur des contrats ayant des dates d'expiration différentes afin de tirer parti des changements dans la structure du marché.

Les traders peuvent utiliser les spreads calendaires pour spéculer sur le rétrécissement ou l'élargissement du contango ou du backwardation.

Spreads entre matières premières

Cette stratégie consiste à négocier la différence de prix entre des matières premières apparentées, qui peut être influencée par leurs rendements respectifs.

Par exemple, le trading de l'écart entre le pétrole brut et les produits raffinés comme l'essence.

Coûts de stockage

L'impact des coûts de stockage est particulièrement prononcé pour les matières premières physiques telles que le pétrole et les céréales.

Des coûts de stockage élevés peuvent exacerber le contango, augmentant le rendement négatif du roulement.

À l'inverse, des coûts de stockage peu élevés peuvent réduire l'effet de contango ou soutenir le passage d'un marché en déport.

Comment calculer le rendement d'un roulement ?

Le rendement du roulement peut être calculé en comparant le contrat à terme détenu au contrat suivant à rouler, en tenant compte de la structure du marché.

Rendement du roulement = (Prix du contrat le plus éloigné - Prix du contrat le plus proche) / Prix du contrat le plus proche

Dans un marché en contango, le calcul mettrait en évidence une perte (rendement négatif du roll), car les prix futurs sont plus élevés que les prix actuels.

À l'inverse, dans un marché en backwardation, le calcul mettrait en évidence un gain (roll yield positif), car les prix futurs sont inférieurs aux prix actuels. Cette différence a une incidence directe sur la rentabilité de la détention de contrats à terme au fil du temps.

Comportement commun du rendement des roulements parmi les différents types de produits de base

Compte tenu de la grande variété de matières premières négociées sur les marchés à terme, le comportement du rendement des roulements peut varier considérablement d'un type de matière première à l'autre.

Chacun est influencé par ses propres dynamiques d'offre, de demande et de stockage.

L'énergie

Les matières premières énergétiques, en particulier le pétrole brut, présentent souvent des effets de roll yield prononcés en raison des coûts de stockage et des facteurs géopolitiques.

Les marchés peuvent passer en contango en prévision d'une offre excédentaire ou en backwardation en cas de pénurie d'offre.

Métaux de base

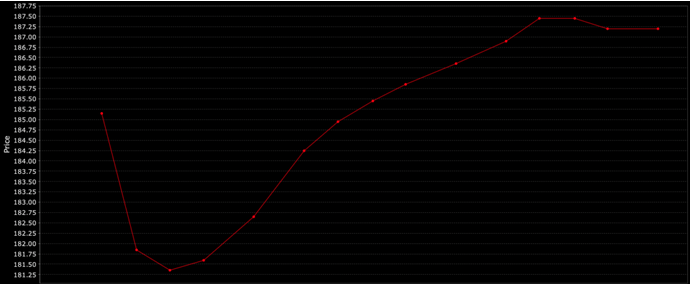

Les métaux de base comme le cuivre sont souvent en situation de contango en raison des coûts de stockage et des prévisions d'une demande future supérieure à l'offre (voir le diagramme de la courbe à terme du cuivre ci-dessous), tandis qu'une dépréciation peut se produire en cas de perturbations de l'offre ou de pics de la demande.

Courbe des contrats à terme sur le cuivre (contango)

Métaux précieux

Les métaux précieux, y compris l'or et l'argent, sont généralement en contango (rendement négatif des roulements) en raison des coûts de stockage.

Mais une backwardation peut se produire en cas de forte demande de métal physique par rapport aux contrats à terme disponibles.

Produits agricoles

La saisonnalité joue un rôle important dans le comportement du rendement des matières premières agricoles, la backwardation se produisant souvent avant la récolte en raison de l'augmentation anticipée de l'offre, et le contango pouvant s'installer après la récolte si l'offre est supérieure aux attentes.

Produits mous

Les matières premières telles que le café et le sucre peuvent connaître une backwardation en cas de conditions météorologiques défavorables affectant les cultures ou en raison de la saisonnalité, ce qui peut susciter des inquiétudes quant à des pénuries d'approvisionnement à court terme, tandis que le contango peut se produire en période d'offre excédentaire ou de réduction de la demande.

Voici un exemple d'une courbe à terme particulière pour le café (elle est dynamique et ne se présente pas toujours de cette manière) :

Courbe des contrats à terme sur le café

Le bétail

Les contrats à terme sur le bétail, y compris les bovins et les porcs, peuvent entrer en backwardation lorsque l'on s'attend à une offre restreinte en raison de maladies, de l'augmentation des coûts de l'alimentation ou de la saisonnalité, tandis que le contango peut se produire pendant les périodes d'offre excédentaire ou de baisse de la demande de viande.

En résumé

Les conditions uniques du marché physique et la structure du marché à terme de chaque matière première influencent considérablement le comportement de son rendement, ce qui en fait un élément important à prendre en compte pour les traders sur ces marchés.

Conclusion

Le rendement des roulements est un concept fondamental dans le trading des contrats à terme sur matières premières, car il influence les rendements des différentes stratégies de trading.

En comprenant et en anticipant les conditions de contango et de backwardation, les traders peuvent améliorer leurs performances sur le marché.

Une gestion efficace du rendement des roulements peut apporter un avantage concurrentiel dans le trading des matières premières et des contrats à terme.