Qu'est-ce qui détermine les rendements obligataires ?

Nous examinons les déterminants des rendements des obligations d'État "sans risque".

À la base, les rendements obligataires sont déterminés par un trio d'éléments :

- Le taux d'intérêt à court terme en vigueur

- Les taux d'intérêt futurs anticipés

- Une prime de terme

Bien que le risque de crédit souverain joue un rôle dans de nombreux pays, nous le laisserons de côté dans le cadre de cette discussion, en nous concentrant plutôt sur les pays dont on peut s'attendre à ce qu'ils honorent leurs dettes nominales (c'est-à-dire les pays dotés d'une monnaie de réserve).

Les banques centrales dictent principalement les taux d'intérêt à court terme et leur trajectoire prévisible.

Cependant, lorsque nous examinons les taux d'intérêt à long terme et les primes de terme, des facteurs externes, au-delà des décisions politiques, entrent en jeu.

La politique monétaire, avec sa triade d'outils de base - les ajustements traditionnels des taux d'intérêt, l'assouplissement quantitatif (QE) et l'orientation prospective - réagit aux indicateurs économiques et façonne les conditions des échéances à court terme vers les rendements à plus long terme.

Cependant, la théorie et les preuves empiriques suggèrent que les facteurs externes, indépendants de la politique monétaire, ont un impact profond sur les rendements, en particulier pour les obligations à longue échéance.

Par exemple, les bons du Trésor à 10 ans s'alignent systématiquement sur les changements dans les projections de croissance et d'inflation au cours de cette période.

Une baisse des prévisions de croissance nominale annonce généralement une chute des rendements obligataires.

Si les actions des banques centrales influencent les rendements obligataires, ce sont les fondamentaux économiques qui orientent les marchés obligataires.

Principaux enseignements :

➡️ Les banques centrales influencent fortement les rendements obligataires par le biais d'outils monétaires.

➡️ Des facteurs non politiques, tels que les prévisions de croissance, influencent les rendements à long terme.

➡️ Les primes de terme reflètent les risques et la demande d'obligations à long terme.

Comment investir sur les marchés obligataires ?

Brokers de CFD

Compte titre ou PEA

| Courtiers | Supports financiers | Frais de courtage (Euronext) | Notre avis |

|---|---|---|---|

| Compte titres, PEA, compte sur marge | Pas de commission pour un volume mensuel maximum de 100 000 EUR puis 0,20% | XTB : Trading sans commissions, mais avec un choix de titres limité à 7201 actions et 1959 ETF. Compte démo gratuit pour tester la plateforme. | |

| Compte titres, compte sur marge | Pas de commission, vous ne supportez que le spread du marché, ainsi qu'un léger coût intégré sur certains ETF. | IG : Plus de 6 000 actions européennes et internationales, 2 000 ETF. 5% d'intérêts sur les liquidités non investies. | |

| Compte actions réelles (pas de CTO), compte sur marge | 1 ou 2 dollars à l'ouverture et à la fermeture d'une position d'action, pas de commission sur les ETF. | eToro : Sélection de plus de 6 200 actions et 730 ETF. Les ETF, le copy trading et les Smart Portfolios sont sans commission. Compte Démo gratuit pour tester la plateforme. | |

| Compte titres, PEA, PEA-PME, banque en ligne | 0.10% à 0.20% selon le profil | Fortuneo : Service complet avec toutes les options d'une banque en ligne. | |

| Investir comporte des risques de perte | |||

Introduction aux rendements obligataires

Jetons un coup d'œil à la vue d'ensemble.

Qu'est-ce qui détermine les rendements obligataires ?

Les rendements obligataires, en particulier ceux des obligations d'État de longue durée, sont influencés par une myriade de facteurs.

Pour les traders et les investisseurs sur les marchés obligataires, il est essentiel de comprendre ces déterminants pour bien négocier, qu'il s'agisse de contrats à terme sur obligations, d'ETF ou d'obligations proprement dites.

Principaux déterminants des rendements obligataires

Les principaux déterminants des rendements obligataires sont les suivants :

Taux d'intérêt à court terme

Le taux d'intérêt actuel à court terme, principalement contrôlé par la banque centrale, est un facteur important.

Ce taux est largement influencé par les taux de croissance nominale, qui comprennent la croissance réelle et l'inflation.

La "règle de Taylor" décrit la manière dont les banques centrales fixent ce taux, principalement en fonction des taux de chômage et d'inflation.

Taux d'intérêt futurs attendus

Ils sont déterminés par la politique monétaire.

Les banques centrales utilisent les prévisions pour indiquer la trajectoire anticipée de la politique monétaire, qui à son tour affecte les rendements obligataires à long terme.

Prime de terme

Il s'agit de la rémunération supplémentaire que les investisseurs attendent pour détenir une obligation à long terme plutôt qu'une obligation à court terme.

Elle est influencée par :

- Niveaux d'aversion au risque

- Fluctuations de la certitude de l'inflation

- Dynamique de l'offre et de la demande de dette publique, sous l'impulsion d'entités telles que les banques centrales, les fonds de pension, les entreprises, etc.

Le rôle de la politique monétaire

Les actions des banques centrales, telles que l'achat d'actifs de plus longue durée (par exemple, des obligations, des crédits d'entreprise), peuvent réduire les primes de terme, ce qui entraîne une baisse des rendements obligataires.

Cette stratégie, connue sous le nom d'assouplissement quantitatif (QE), a été mise en place en réponse à la crise financière de 2008.

D'autres outils tels que le ciblage de l'inflation moyenne, l'opération twist et le contrôle de la courbe des taux influencent également les rendements obligataires.

Forces macroéconomiques

Les attentes en matière d'inflation à long terme jouent un rôle essentiel. Les investisseurs nationaux évaluent l'inflation pour déterminer le rendement obligataire souhaité.

Par exemple, si l'inflation est de 3 %, ils s'attendent à un rendement obligataire d'au moins 3 % pour maintenir leur richesse réelle (c'est-à-dire leur pouvoir d'achat).

Cependant, les investisseurs étrangers privilégient les effets de change par rapport aux taux d'inflation locaux.

Autres facteurs d'influence

- Croissance tendancielle.

- Attentes d'inflation à long terme.

- Incertitude de l'inflation.

- Demande extérieure.

- Considérations réglementaires.

- Niveaux d'aversion au risque.

Malgré les interventions des banques centrales, les forces fondamentales restent influentes.

Même en l'absence d'actions des banques centrales, une faible croissance économique se traduirait probablement par des rendements faibles.

Des facteurs monétaires et non monétaires peuvent influencer les taux d'intérêt à long terme et les primes de terme.

Risques et considérations

Les risques liés aux obligations sont multiples. Alors qu'elles constituaient des couvertures fiables entre 1981 et 2020, leur efficacité a diminué en raison de la faiblesse des rendements.

Si les prévisions d'inflation augmentent, cela pourrait avoir un impact à la fois sur les actions et sur les obligations. La baisse des prévisions de croissance à long terme pourrait profiter aux obligations mais nuire aux actions.

Bien que les obligations offrent une diversification, leurs faibles rendements limitent leur potentiel de génération de revenus.

Décomposition des rendements obligataires

Le rendement d'une obligation est le taux d'intérêt moyen attendu pendant sa durée de vie, majoré d'une prime de terme.

Il ne s'agit cependant pas d'un simple taux d'intérêt. À ce taux attendu s'ajoute ce que l'on appelle une "prime de terme".

La prime de terme compense les risques potentiels associés à la détention d'une obligation sur une période plus longue, tels que l'inflation ou les variations de taux d'intérêt.

En substance, le rendement obligataire comprend à la fois les rendements prévisibles de l'obligation et la compensation supplémentaire pour les incertitudes de l'avenir.

La théorie des anticipations

La théorie est utilisée pour mieux comprendre les facteurs politiques et non politiques des rendements obligataires.

La théorie des anticipations est une théorie de base de la courbe des rendements. Elle affirme que les primes de terme restent constantes dans le temps, mais qu'elles peuvent varier en fonction de l'échéance.

Fondamentalement, la théorie des attentes postule que les primes de terme, tout en restant constantes dans le temps, peuvent varier en fonction de l'échéance de l'obligation.

En d'autres termes, si la compensation des risques potentiels peut rester stable sur une période donnée, elle peut varier en fonction de la durée ou de l'échéance de l'obligation.

En comprenant la théorie des anticipations, nous obtenons une perspective plus claire sur les facteurs sous-jacents qui façonnent et influencent les rendements des obligations à différentes échéances.

Comprendre les taux d'intérêt et les rendements obligataires

Pour comprendre les rendements obligataires, il est essentiel de comprendre les forces motrices qui sous-tendent les variations des taux d'intérêt.

Les banques centrales et les taux d'intérêt

- Les banques centrales des marchés développés contrôlent principalement le taux d'intérêt à court terme, généralement un taux "au jour le jour" ou un taux à trois mois.

- Cet ajustement des taux est la principale méthode de gestion de la politique monétaire.

- Les banques centrales opèrent avec des mandats qui incluent souvent :

- Le maintien d'une inflation faible et stable. Certaines, comme la BCE, se concentrent uniquement sur l'inflation.

- Garantir un faible taux de chômage. Par exemple, la Fed cible à la fois l'inflation et le chômage et a un mandat officieux de stabilité financière. un mandat officieux de stabilité financière.

Cadres et modèles économiques

Les banques centrales utilisent différents modèles pour comprendre les événements économiques et leur impact :

- Demande globale (AD) et l'offre globale (AS) : Ils représentent respectivement l'économie réelle (biens et services) et l'économie financière (monnaie et crédit).

- Règle de Taylor (TR) : Modèle illustrant la manière dont les banques centrales déterminent les taux d'intérêt.

- Hypothèse des anticipations (EH) : Cette hypothèse établit un lien entre le rendement des obligations et les taux d'intérêt actuels et anticipés.

Demande globale et écart de production

- L'écart de production est un concept essentiel qui représente la différence entre :

- La production potentielle de l'économie au "plein emploi".

- Le niveau de production actuel.

- Les décideurs politiques et les traders surveillent le taux de chômage et les rapports sur l'emploi, comparant le taux actuel au "taux naturel de chômage".

- Le rendement réel (rendement nominal moins les anticipations d'inflation) joue un rôle important dans la relation de la demande globale.

- L'écart de production influence les politiques des banques centrales. Un écart élevé peut conduire à des politiques monétaires plus souples, tandis qu'un écart faible accompagné d'une hausse de l'inflation peut conduire à des politiques plus strictes.

- Le rendement réel affecte divers taux d'emprunt et d'épargne, ce qui a un impact sur la valeur des actifs, ce que l'on appelle "l'effet de richesse".

Offre globale et inflation

- L'offre globale relie les niveaux d'inflation à l'inflation attendue et à l'écart de production.

- L'inflation attendue joue un rôle dans l'inflation réelle en raison de la "psychologie de l'inflation". Si les consommateurs s'attendent à ce que les prix augmentent, ils seront plus enclins à dépenser, ce qui entraînera une hausse des prix.

- Les entreprises ajustent souvent les salaires en fonction des prévisions d'inflation. Une inflation attendue plus élevée peut amener les travailleurs à négocier des augmentations de salaire.

- L'inflation est en corrélation avec l'écart de production. Un écart de production positif peut conduire à des augmentations de prix, tandis qu'un écart négatif peut entraîner des réductions de prix.

La politique monétaire et son influence sur les rendements obligataires

Le cadre AD-AS-TR-EH présenté ci-dessus intègre à la fois des politiques monétaires conventionnelles et non conventionnelles.

Parmi celles-ci, l'ajustement des taux d'intérêt à court terme apparaît comme la méthode la plus traditionnelle, et c'est cet aspect que nous allons examiner.

Influence de la banque centrale sur les variables macroéconomiques

Les banques centrales exercent une certaine influence sur l'inflation à court terme et l'écart de production.

Mais comment exercent-elles exactement cette influence en modifiant le taux d'intérêt à court terme ?

Ce processus est résumé dans ce que l'on appelle le "mécanisme de transmission monétaire".

Le mécanisme de transmission monétaire expliqué

- Fixation du taux d'intérêt à court terme : Dans le modèle AD-AS-TR-EH, le taux d'intérêt à court terme n'affecte pas directement les variables macroéconomiques. Son influence principale est sur le rendement nominal des obligations à long terme.

- Influence sur les rendements réels : Étant donné que les anticipations d'inflation à long terme sont généralement stables, les variations des obligations à long terme se traduisent effectivement par des variations des rendements réels.

- Impact sur l'écart de production et l'inflation : Par le biais de la composante de la demande globale, les variations des rendements réels influencent l'écart de production. Parallèlement, par le biais de la composante offre globale (AS), les variations de l'écart de production affectent les niveaux d'inflation.

- Atteindre les objectifs fixés : En modulant le taux d'intérêt nominal, les banques centrales peuvent piloter les variables macroéconomiques qu'elles sont chargées de surveiller, à savoir l'inflation et la production (représentée par l'écart de production).

Détermination du taux d'intérêt

- Décisions fondées sur des données : Les banques centrales surveillent en permanence les données relatives à l'inflation et à la production afin de prendre des décisions éclairées.

- Cible d'inflation : Chaque banque centrale dispose d'une référence en matière d'inflation. Si l'inflation réelle est inférieure à cet objectif, la réaction habituelle consiste à réduire le taux d'intérêt ou à maintenir un taux bas pendant une période prolongée. Inversement, lorsque l'inflation dépasse l'objectif, le taux d'intérêt est augmenté pour tempérer à la fois la production et l'inflation.

- Suivi de la production : Certaines banques centrales sont également chargées de surveiller la production. Si l'écart de production est négatif (ce qui indique que la production actuelle est inférieure à son potentiel), la banque centrale est encline à diminuer le taux d'intérêt ou à le maintenir à un faible niveau pour stimuler la production. En revanche, si l'écart de production est positif (ce qui signifie que la production actuelle dépasse son potentiel), la banque centrale peut choisir d'augmenter le taux d'intérêt pour prévenir d'éventuelles pressions inflationnistes.

La règle de Taylor

En 1993, l'économiste John Taylor a introduit un cadre fondamental pour déterminer le taux d'intérêt optimal d'une économie.

Ce cadre, connu sous le nom de règle de Taylor, est largement utilisé par les économistes, les décideurs politiques et les traders pour évaluer le taux d'intérêt idéal, étant donné son alignement sur les données économiques.

La règle de Taylor est construite comme suit :

i = r* + π + bπ (π - π*) + bY (Y - Y*)

- π - π* est appelé "écart d'inflation". Il s'agit de la différence entre le taux d'inflation actuel, π, et l'objectif d'inflation de la banque centrale, π*.

- Y - Y* est l'écart de production. Il s'agit de la différence entre la production Y et le niveau de plein emploi de la production Y*.

- bπ est un nombre positif, de sorte que la règle de Taylor montre bien que la banque centrale doit fixer un taux d'intérêt plus élevé lorsque l'inflation dépasse son objectif et un taux d'intérêt plus bas lorsque l'inflation est inférieure à son objectif.

- bY étant également supérieur à zéro, la règle de Taylor affirme que le taux d'intérêt doit être plus élevé lorsque l'écart de production est positif (expansion) et plus bas lorsque l'écart de production est négatif (contraction).

Implications de la règle de Taylor

La formule est la suivante : lorsque l'inflation dépasse son objectif, la banque centrale doit augmenter le taux d'intérêt :

- Lorsque l'inflation dépasse son objectif, la banque centrale doit augmenter le taux d'intérêt.

- Lorsque l'écart de production est positif (ce qui indique une expansion économique), le taux d'intérêt doit être plus élevé, et inversement lorsque l'écart de production est négatif (ce qui indique une contraction économique).

Qu'en est-il de r*+π, les deux premiers termes de la formule de la règle de Taylor ?

r* (prononcé "r star") est le taux d'intérêt réel d'équilibre et π est la notation économique standard pour l'inflation. En d'autres termes, r-star plus l'inflation est le taux d'intérêt nominal.

Pour comprendre la règle de Taylor en tant que taux d'intérêt réel, il suffit de soustraire l'inflation des deux côtés de l'équation :

Taux d'intérêt réel = i - π = r* + bπ (π - π*) + bY(Y - Y*)

(Pour être techniquement plus précis, il faudrait soustraire les anticipations d'inflation sur X années correspondant à l'échéance du taux d'intérêt - par exemple, les anticipations d'inflation à 10 ans soustraites du rendement des obligations à 10 ans - mais l'inflation réalisée est une mesure de substitution de qualité).

La règle de Taylor prescrit un taux d'intérêt réel supérieur à r* lorsque l'écart d'inflation ou l'écart de production est positif (économie en surchauffe), et un taux d'intérêt réel inférieur à r* lorsque l'écart d'inflation ou l'écart de production est négatif (économie atone).

Lorsque les deux sont nuls, la règle de Taylor prescrit un taux d'intérêt réel égal à r*.

Par conséquent, r* décrit le "taux d'intérêt naturel" ou le taux auquel une économie aurait une politique monétaire neutre en l'absence d'inflation ou d'écart de production.

En d'autres termes, le taux d'intérêt réel est compatible avec une production égale à la production potentielle (c'est-à-dire le plein emploi) et une inflation stable.

Dans la pratique, le taux d'intérêt réel dépend de l'écart de production et de l'écart d'inflation par le biais de la règle de Taylor.

De même, les taux d'intérêt réels futurs attendus à court terme dépendent des prévisions relatives à l'écart de production et à l'écart d'inflation.

Qu'en est-il des anticipations à long terme du taux d'intérêt réel ?

À mesure que les horizons temporels s'allongent, les forces cycliques perdent de leur importance.

Les tendances de la productivité sont le principal déterminant de la croissance et des performances économiques à long terme.

À court terme, les cycles de crédit que la politique monétaire contribue à contrôler sont plus importants.

Les forces cycliques perdent de leur importance au fur et à mesure que le temps passe et que la politique monétaire est neutre en termes nets.

Par conséquent, le taux d'intérêt réel futur attendu finit par être égal à r*.

Les anticipations à long terme du taux d'intérêt réel sont donc ancrées par r*. De même, les anticipations à long terme du taux d'intérêt nominal sont ancrées par r* + πLT, où πLT représente les anticipations d'inflation à long terme.

Étant donné que les rendements des obligations à long terme sont fortement déterminés par les taux d'intérêt futurs attendus, leurs rendements et leurs valorisations devraient être plus sensibles aux variations de r* + πLT que les obligations à plus court terme.

En général, tous les actifs à long terme (y compris les obligations à long terme et les actions) et plus sensibles aux fluctuations de r* + πLT.

Dans une section ultérieure de cet article, nous montrons que les rendements à long terme ont tendance à évoluer en phase avec les variations du taux d'intérêt naturel et des anticipations d'inflation à long terme.

Prime de terme

La prime de terme est la compensation supplémentaire que les traders et les investisseurs obligataires exigent pour conserver jusqu'à l'échéance une obligation à long terme par rapport au renouvellement d'une dette à court terme (par exemple, les bons du Trésor à trois mois).

Les primes de terme sont positives dans le temps et augmentent avec l'échéance. En d'autres termes, les investisseurs exigeront généralement un rendement supplémentaire pour détenir des obligations à long terme plutôt que des obligations à court terme.

Les primes de terme à un point donné ne peuvent pas être déterminées avec exactitude. La courbe de rendement permet de déterminer les primes de terme moyennes à un moment donné. Certains économistes estiment les primes de terme exactes (par exemple, Kim et Wright (2005), le modèle ACM conservé par la Fed de New York). Mais ces estimations sont entachées d'erreurs standard importantes.

L'idée générale ici est de comprendre les moteurs des primes de terme.

Les primes de terme englobent tous les facteurs qui influencent le rendement d'une obligation en dehors du taux d'intérêt de la devise et des attentes concernant les taux d'intérêt futurs.

Les principaux facteurs sont les suivants:

- Les changements dans la perception du risque

- L'évolution de l'offre et de la demande

Risque

Le risque joue un rôle important dans la détermination des rendements obligataires.

Lorsque les traders/investisseurs perçoivent des risques plus élevés associés à une obligation particulière ou à l'environnement économique général, ils exigent un rendement plus élevé en guise de compensation.

Ce risque peut résulter de différents facteurs :

- Risque de crédit : possibilité que l'émetteur de l'obligation manque à ses obligations.

- Risque de taux d'intérêt : possibilité que le prix des obligations baisse en raison de la hausse des taux d'intérêt.

- Risque de réinvestissement : le risque que les détenteurs d'obligations doivent réinvestir leurs fonds à des taux inférieurs si leurs obligations arrivent à échéance pendant une période de baisse des taux d'intérêt.

- Risque de liquidité : le risque qu'un investisseur ne soit pas en mesure de vendre rapidement une obligation à un prix équitable.

En substance, plus le risque perçu est important, plus la prime de terme exigée par les investisseurs sera élevée, ce qui entraînera une hausse des rendements obligataires.

L'offre et la demande

La dynamique de l'offre et de la demande sur le marché obligataire influence de manière significative les rendements obligataires :

Facteurs d'offre

- Politique fiscale du gouvernement : Lorsque les gouvernements augmentent leurs emprunts, ils émettent davantage d'obligations, ce qui augmente l'offre.

- Besoins de financement des entreprises : Les entreprises peuvent émettre des obligations pour lever des capitaux, ce qui affecte l'offre globale sur le marché obligataire.

Facteurs de demande

- Activités des banques centrales : Les banques centrales peuvent influencer la demande en achetant ou en vendant des obligations d'État. Par exemple, dans le cadre de l'assouplissement quantitatif, les banques centrales achètent des titres à long terme pour augmenter la masse monétaire et faire baisser les taux d'intérêt.

- Sentiment des investisseurs : Les incertitudes économiques ou les tensions géopolitiques peuvent inciter les investisseurs à rechercher des actifs plus sûrs, augmentant ainsi la demande d'obligations d'État.

- Investissements étrangers : La demande peut également être influencée par les investisseurs étrangers à la recherche d'opportunités d'investissement ou de diversification de leurs portefeuilles.

Lorsque la demande d'obligations dépasse l'offre, les prix augmentent et les rendements baissent.

Inversement, lorsque l'offre est supérieure à la demande, les prix des obligations chutent, entraînant des rendements plus élevés.

La politique monétaire, moteur des rendements obligataires

La politique monétaire est l'un des principaux moteurs des rendements obligataires. Les différents outils de politique monétaire sont en réalité assez similaires, car ils réagissent à ce qui est essentiellement les mêmes variables économiques (l'inflation et la production à court terme) pour influencer l'économie dans son ensemble.

Les banquiers centraux utilisent trois leviers principaux pour influencer la politique monétaire:

- Ajustements des taux d'intérêt à court terme

- Orientation prospective

- Assouplissement quantitatif (achat d'actifs)

Niveau des taux d'intérêt

La politique monétaire joue un rôle important dans la détermination des rendements obligataires, le niveau des taux d'intérêt à court terme étant un outil essentiel.

Les banquiers centraux ajustent ces taux en fonction des indicateurs économiques, en particulier l'inflation et la production à court terme.

En augmentant ou en réduisant les taux d'intérêt à court terme, les banques centrales peuvent influencer les coûts d'emprunt, les dépenses de consommation et les investissements, et donc l'économie dans son ensemble.

Une hausse des taux d'intérêt entraîne généralement une augmentation des rendements obligataires, les investisseurs exigeant un retour sur investissement plus élevé, tandis qu'une baisse des taux se traduit souvent par une diminution des rendements obligataires.

Orientation prospective

L'orientation prospective est un autre outil essentiel.

Elle implique que les banques centrales communiquent leurs intentions concernant les futures mesures de politique monétaire, en particulier en ce qui concerne les ajustements de taux d'intérêt.

En clarifiant la trajectoire attendue de leur politique, les banques centrales cherchent à influencer les attentes et le comportement des ménages, des entreprises et des investisseurs.

Cette transparence peut contribuer à stabiliser les marchés, à ancrer les anticipations d'inflation et à guider les acteurs économiques dans leur processus de décision.

Orientation prospective basée sur les résultats

Les prévisions basées sur les résultats lient les futures actions de politique monétaire à des résultats économiques spécifiques.

Par exemple, une banque centrale peut s'engager à maintenir les taux d'intérêt à un niveau donné jusqu'à ce que le chômage atteigne un certain seuil ou que l'inflation atteigne un objectif spécifique.

Cette approche établit un lien clair entre les mesures de politique monétaire et les résultats économiques, ce qui permet aux acteurs du marché d'ajuster leurs attentes sur la base d'indicateurs économiques observables.

Orientation prévisionnelle basée sur le temps

En revanche, les banques centrales s'engagent à suivre une politique particulière pendant une période prédéfinie.

Par exemple, une banque centrale peut s'engager à maintenir des taux d'intérêt bas pendant les deux prochaines années.

Ce type d'orientation offre une prévisibilité et une certitude au marché, garantissant que les investisseurs, les entreprises et les consommateurs peuvent planifier leurs actions sur la base d'un calendrier de politique connu.

Résumé

Les banques centrales agissent en:

- influençant le taux d'intérêt actuel

- la courbe attendue des taux d'intérêt futurs, et

- les primes de terme...

...par le biais des outils suivants:

- politique traditionnelle des taux d'intérêt

- orientation prospective, et

- assouplissement quantitatif (QE).

...qui ont tous un impact sur les rendements des obligations à long terme.

Les banques centrales ont pour mandat de maintenir une inflation faible et stable et (pour beaucoup) le plein emploi. La fonction de réaction des responsables de la politique monétaire est donc liée à l'évolution des perspectives de production et d'inflation.

Les décideurs réagissent à l'amélioration des conditions économiques et/ou à l'augmentation de l'inflation en resserrant la politique monétaire, ce qui se traduit généralement par des rendements plus élevés.

De même, ils réagissent à une détérioration des conditions économiques ou à une baisse de l'inflation en adoptant une position plus accommodante, ce qui entraîne généralement une baisse des rendements.

Les changements d'orientation de la politique monétaire de la banque centrale, qui peuvent inclure:

- une surprise en matière de taux d'intérêt

- une vision différente de la trajectoire des taux d'intérêt futurs, et/ou

- des changements inattendus dans la taille et la composition globale du bilan de la banque centrale...

...affecteront également les rendements des échéances plus longues.

Les implications de cette situation s'étendent à toutes les catégories d'actifs financiers.

Par exemple, le meilleur environnement pour les actions n'est pas une économie en plein essor, mais plutôt une économie que la banque centrale tente de relancer en abaissant les taux et en fournissant d'abondantes liquidités.

Lorsque l'inflation augmente et que l'écart de production est presque comblé (ou que la croissance est même supérieure à la tendance), la banque centrale veut commencer à ralentir les choses, ce qui touchera les actifs financiers avant l'économie réelle.

Facteurs de politique non monétaire influençant les rendements obligataires

D'autres facteurs exercent une influence significative sur les rendements obligataires :

- les variations de la croissance tendancielle et des anticipations d'inflation à long terme

- les variations de la volatilité de l'inflation

- les changements à court terme du cycle économique, et

- l'évolution de la demande d'actifs liquides et sûrs.

Les rendements obligataires, en particulier ceux des échéances les plus longues, sont étroitement liés aux prévisions d'inflation et de croissance à long terme.

Malgré les actions des banques centrales, les rendements à 10 ans ont tendance à évoluer en même temps que ces attentes à long terme.

Historiquement, le taux d'inflation moyen attendu, déduit de la différence entre le taux TIPS à 10 ans et le taux nominal à 10 ans, s'est généralement situé entre 1,5 % et un peu plus de 2,5 % en dehors des récessions.

La baisse du taux d'intérêt naturel et de la croissance tendancielle peut expliquer environ 85 % de la baisse des rendements des obligations du Trésor américain au cours des deux dernières décennies.

Variations de la volatilité de l'inflation

La volatilité de l'inflation a diminué depuis les périodes tumultueuses des années 1970 et du début des années 1980.

Toutefois, le soutien monétaire et budgétaire massif apporté aux économies développées soulève des questions quant à la capacité des banques centrales à gérer l'inflation et ses attentes pour l'avenir.

L'incertitude relative à l'inflation tend à être plus élevée pendant les récessions, mais la demande accrue de titres refuges peut temporairement supprimer les primes de terme.

Changements à court terme dans le cycle économique

Les obligations à échéance plus courte sont davantage influencées par le cycle économique immédiat et réagissent davantage aux facteurs politiques.

Les fluctuations du cycle économique se répercutent sur les attentes en matière d'inflation et de production, qui influencent à leur tour les rendements obligataires.

Le défi pour les banques centrales est de gérer ces fluctuations sans causer de dommages excessifs aux marchés d'actifs.

Évolution de la demande d'actifs liquides et sûrs

La demande d'obligations d'État n'est pas uniquement influencée par l'assouplissement quantitatif.

Des facteurs tels que l'incertitude de l'inflation, l'aversion au risque et les variations de la demande nette pour ces obligations jouent un rôle.

Par exemple, les économies asiatiques en expansion, les producteurs de pétrole et les marchés émergents ont montré un appétit accru pour les obligations d'État étrangères sûres.

Ces facteurs ont historiquement influencé les primes de terme et continueront probablement à le faire à l'avenir.

Pourquoi les rendements obligataires ont-ils été si bas entre 2008 et 2021 ?

Même si, par hypothèse, Covid-19 n'avait jamais eu lieu et que des niveaux sans précédent de soutien monétaire et budgétaire n'avaient jamais été nécessaires, les rendements obligataires à long terme resteraient faibles par rapport à l'histoire.

La croissance économique est une fonction mécanique de la croissance de la productivité et de la croissance de la population active.

Le ralentissement de l'inflation au cours de cette période est lié à plusieurs facteurs, notamment :

- Une dette élevée par rapport au revenu (c'est-à-dire que si la dette doit être payée, elle détourne les dépenses de l'économie réelle).

- Une démographie vieillissante (pas assez de travailleurs, ce qui entraîne des obligations croissantes par rapport aux revenus)

- La délocalisation de la production sous diverses formes vers des lieux plus rentables, ce qui pèse sur les salaires des travailleurs nationaux dans les pays où la main-d'œuvre est plus chère.

- La technologie contribue à accroître la transparence des prix à l'échelle de l'économie et réduit la dépendance à l'égard d'une main-d'œuvre coûteuse.

- Au fil du temps, aux États-Unis, le rôle des syndicats et des organisations syndicales s'est affaibli.

Cela a entraîné une baisse des taux d'intérêt d'équilibre, tant réels que nominaux, sur les marchés développés.

Au milieu de tout cela, il y a généralement eu :

- Une forte confiance dans la capacité des banquiers centraux à contrôler l'inflation

- Une forte demande pour la dette publique en tant que source de stockage de l'épargne

- De faibles niveaux d'aversion au risque

Les actions des banques centrales s'y sont mêlées :

- Taux d'intérêt bas

- Achats ciblés d'actifs (QE) pour réduire l'offre nette de dette à longue échéance et faire baisser les primes de terme.

Les faibles rendements obligataires peuvent rester bas et devraient le rester en raison de la combinaison de facteurs politiques et non politiques.

Qu'est-ce qui peut faire baisser les rendements obligataires ?

Il existe de nombreux facteurs :

Politiques des banques centrales

Lorsque les banques centrales abaissent leurs taux d'intérêt de référence ou mettent en œuvre des politiques telles que l'assouplissement quantitatif, cela peut faire baisser les rendements obligataires.

Ralentissement économique

Pendant les périodes d'incertitude économique ou de récession, les investisseurs ont tendance à se tourner vers des actifs plus sûrs comme les obligations d'État.

L'augmentation de la demande peut faire grimper les prix des obligations et faire baisser les rendements.

Faibles attentes en matière d'inflation

- Lorsque les investisseurs s'attendent à une baisse de l'inflation à l'avenir, ils peuvent être plus enclins à accepter des rendements plus faibles.

- Les banques centrales peuvent également abaisser les taux d'intérêt pour lutter contre la faiblesse de l'inflation, ce qui a pour effet de réduire encore davantage les rendements obligataires.

Augmentation de la demande d'actifs refuges

- Les tensions géopolitiques, la volatilité des marchés financiers ou les crises mondiales peuvent accroître la demande d'obligations, celles-ci étant considérées comme un endroit sûr où placer son argent.

- Cette demande accrue peut pousser les prix des obligations à la hausse et les rendements à la baisse.

Investissements étrangers

Si les marchés obligataires étrangers offrent des rendements encore plus faibles ou sont perçus comme plus risqués, les investisseurs internationaux pourraient acheter des obligations nationales, ce qui ferait monter leurs prix et baisser les rendements.

Attentes de baisses de taux futures

Si les investisseurs pensent que les banques centrales réduiront les taux à l'avenir, ils pourraient acheter des obligations maintenant, anticipant que les obligations futures offriront des rendements encore plus faibles.

Facteurs réglementaires et institutionnels

- Les banques, les fonds de pension et les compagnies d'assurance sont souvent tenus par la réglementation de détenir certains montants d'obligations d'État.

- Lorsque ces institutions augmentent leurs avoirs en obligations, cela peut faire grimper les prix des obligations et faire baisser les rendements.

Contraintes d'offre

- Si un gouvernement réduit le nombre d'obligations qu'il émet, la réduction de l'offre peut entraîner une hausse des prix des obligations et une baisse des rendements.

Par essence, les rendements obligataires peuvent baisser en raison d'une combinaison de facteurs macroéconomiques, des politiques des banques centrales, du sentiment des investisseurs et de la dynamique institutionnelle et réglementaire.

Il s'agit d'une interaction complexe que les traders/investisseurs doivent surveiller de près.

Jusqu'où les rendements des obligations d'État peuvent-ils descendre ?

Nous savons que le plancher des rendements des obligations d'État n'est pas nul.

De nombreux pays ont abaissé leurs rendements en dessous de zéro, y compris les États-Unis pour les échéances plus courtes, afin de tenir compte de la faible possibilité que la Fed décide de passer en territoire de taux négatifs.

La logique qui sous-tend l'idée d'une limite inférieure à peine inférieure à zéro s'appuie sur des alternatives théoriques.

À un moment donné, une personne pourrait empiler des billets de banque ayant un rendement nul, ce qui lui procurerait un meilleur rendement qu'un titre financier ayant un rendement inférieur à zéro.

Mais d'autres facteurs entrent également en jeu.

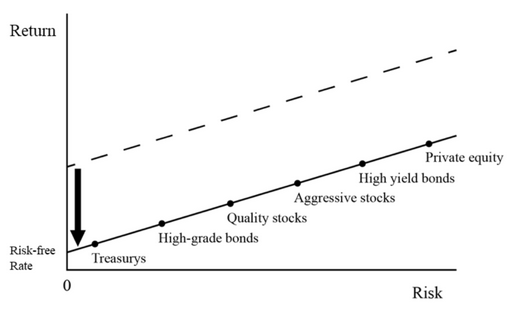

- a) Les obligations sont considérées comme une réserve de richesse à faible risque.

- b) Il existe un potentiel de diversification en plaçant de l'argent dans des obligations en tant que couverture du risque par rapport aux actions.

- c) Les obligations servent souvent de capital réglementaire pour certaines institutions financières. Il y a donc des raisons pour lesquelles les entités du secteur privé peuvent vouloir les acheter malgré leur faible potentiel de génération de revenus.

- d) Les rendements des autres actifs financiers sont également faibles. Lorsque les rendements obligataires baissent, les rendements des autres actifs financiers tendent à diminuer également, car les investisseurs les achètent lorsqu'ils paraissent comparativement plus attrayants.

Le diagramme ci-dessous illustre ce phénomène :

Conclusion

Les rendements des obligations d'État, pierre angulaire des marchés financiers mondiaux, sont influencés par une série de facteurs interconnectés.

Au cœur de ces déterminants se trouve la danse complexe entre la politique monétaire et les conditions économiques plus larges.

La politique monétaire

Les banques centrales exercent une influence significative sur les rendements obligataires par le biais d'outils tels que :

- L'ajustement des taux d'intérêt à court terme.

- La mise en œuvre d'orientations prévisionnelles, fondées à la fois sur les résultats et sur le temps.

- L'assouplissement quantitatif ou l'achat d'actifs.

La règle de Taylor

Ce cadre, proposé par l'économiste John Taylor, fournit une approche mathématique pour évaluer le taux d'intérêt approprié pour une économie, en tenant compte de l'inflation et des écarts de production.

Prime de terme

Il s'agit de la compensation supplémentaire que les investisseurs exigent pour détenir des obligations à long terme par rapport à la dette à court terme.

Elle est influencée par des facteurs tels que l'incertitude de l'inflation, l'aversion au risque et les changements dans la demande d'obligations d'État.

Facteurs de politique non monétaire

Au-delà des actions des banques centrales, les rendements obligataires sont influencés par :

- Les prévisions de croissance et d'inflation à long terme.

- Les fluctuations du cycle économique à court terme.

- La demande d'actifs liquides et sûrs, en particulier en période d'incertitude économique.

Potentiel de baisse des rendements

Des facteurs tels que les politiques des banques centrales, les ralentissements économiques, les faibles attentes en matière d'inflation et la demande accrue d'actifs sûrs peuvent faire baisser les rendements obligataires, comme cela a été observé sur certains marchés développés.

En résumé

Les rendements des obligations d'État ne sont pas de simples chiffres ; ils reflètent le paysage économique général, les politiques des banques centrales, le sentiment du marché et les événements mondiaux.

Il est important de comprendre ces facteurs déterminants pour les traders, les investisseurs, les décideurs politiques et tous ceux qui suivent l'évolution de l'économie mondiale.