Obligations indexées sur l'inflation et TIPS : Un abécédaire

Les obligations indexées sur l'inflation (OII) - également appelées obligations protégées contre l'inflation ou linkers - sont un type de titres à revenu fixe dont le principal est indexé sur le taux d'inflation ou de déflation.

Le concept d'obligation indexée sur l'inflation n'est pas nouveau. Les gens veulent posséder des titres qui leur procurent un flux régulier de revenus, mais aussi une protection contre l'inflation.

Si le principal est indexé sur le taux d'inflation, le détenteur d'un titre indexé sur l'inflation n'a pas à craindre que le revenu qu'il en tire diminue en termes réels.

Les obligations indexées sur l'inflation existent sous une forme ou une autre depuis au moins les années 1700. La Massachusetts Bay Company a émis une obligation indexée sur l'inflation en 1780.

Le gouvernement britannique a émis des obligations indexées sur l'inflation (ILG) en 1981 et le gouvernement américain a émis des titres protégés contre l'inflation (TIPS) en 1997.

Cependant, la plupart des titres à revenu fixe sont des titres traditionnels à taux nominal. Cela pose des problèmes lorsque les rendements des liquidités et des obligations ne génèrent plus de rendements efficaces, ce qui oblige les investisseurs à chercher des alternatives.

La question des rendements nominaux de zéro pour cent

Les banques centrales des pays développés préfèrent maintenir l'inflation à un faible pourcentage positif.

Traditionnellement, elles visent environ 2 % par an, l'idée étant qu'il s'agit d'un objectif symétrique ou moyen. Si les taux obligataires sont proches de zéro, cela signifie qu'ils sont pires qu'inutiles pour augmenter votre pouvoir d'achat au fil du temps.

Les investisseurs peuvent toujours utiliser les obligations comme une forme de préservation du patrimoine et les traders peuvent les utiliser comme un moyen de spéculer sur la trajectoire future des taux d'intérêt. Mais l'utilisation standard des obligations - la génération de revenus - n'existe plus.

Parce que les économies de marché développées ont tellement de dettes et d'autres obligations par rapport aux revenus, les obligations sont plus proches d'un véhicule d'emprunt que d'un investissement traditionnel.

Les rendements nominaux ne peuvent descendre plus bas que zéro ou un peu moins. Après cela, les incitations des prêteurs et des emprunteurs à stimuler la création de crédit ne changent pas beaucoup.

Les prêteurs doivent encore faire preuve de prudence quant aux personnes auxquelles ils accordent des prêts. Et après un certain temps, les taux plus bas ne vont pas inciter les gens à se lancer dans des projets et des investissements qui contribuent à financer les dépenses de l'économie réelle.

Le taux de rendement supplémentaire d'une obligation à taux nominal n'est pas très élevé lorsque son rendement est déjà proche de zéro.

Il y a peu d'avantages en termes de prix et beaucoup d'inconvénients en cas de reprise de l'inflation et de normalisation des taux réels, par exemple.

Ce problème de faible rendement des obligations à taux nominal entraîne également d'autres problèmes.

Les obligations ne permettent pas de diversifier le risque actions si leur prix ne peut pas augmenter beaucoup.

De plus, le faible taux d'actualisation des bénéfices fait que le prix de pratiquement tous les actifs financiers est élevé. Cela réduit leur potentiel d'appréciation. Il en résulte également un terrible potentiel de chute dans l'autre sens en cas de forte baisse des revenus ou d'augmentation des taux d'intérêt.

Elle affaiblit également la monnaie, car moins de personnes souhaitent détenir des devises et des obligations. Les obligations sont simplement un flux de monnaie fiduciaire à long terme. Elles sont une promesse de livrer de la monnaie dans le temps. Si ni les liquidités ni les obligations ne rapportent grand-chose, les gens voudront de plus en plus se débarrasser de cette monnaie.

Traders d'obligations nationaux et internationaux

Il existe également une différence entre les souhaits des investisseurs nationaux et ceux des investisseurs internationaux lorsqu'ils s'intéressent à un marché obligataire particulier.

Les investisseurs nationaux s'intéressent au rendement réel. En d'autres termes, quel est le rendement nominal de l'obligation par rapport au taux d'inflation. Plus le rendement réel est élevé, mieux c'est.

Les investisseurs étrangers s'intéressent davantage à la monnaie. S'ils investissent dans un instrument obligataire libellé en USD, par exemple, et que leur monnaie nationale est l'euro, ils doivent se préoccuper des fluctuations du taux de change.

Le coût des opérations de couverture influence également les rendements obligataires et les taux de change relatifs. Cela est particulièrement vrai pour une monnaie internationale comme le dollar.

Un trader basé dans l'UE qui échange des euros contre des bons du Trésor américain fait un pari qui implique :

- le coupon de l'obligation

- l'évolution des taux d'intérêt américains (nominaux pour une obligation à taux fixe, réels pour une obligation indexée sur l'inflation)

- l'évolution du taux de change EUR/USD.

Pour un investisseur national, si le rendement nominal est si faible qu'il est inférieur à l'inflation dans une certaine mesure, il sait que son pouvoir d'achat s'érodera au fil du temps.

Pour un investisseur étranger, si le rendement de l'obligation est faible et que les États-Unis doivent créer de la monnaie et émettre beaucoup de dette pour faire face à leurs problèmes financiers insolubles, il doit s'inquiéter d'être remboursé dans une monnaie dévaluée.

C'est pourquoi, historiquement, lorsqu'un pays devait des devises à un autre pays, celles-ci étaient souvent libellées en or afin d'éviter qu'ils n'impriment simplement ce dont ils avaient besoin en termes nominaux (par exemple, l'Allemagne et ses réparations de guerre dans les années 1920, qui garantissaient essentiellement d'énormes problèmes d'inflation).

Le cas de la Chine et de sa propriété de la dette américaine

La Chine possède un grand nombre d'obligations américaines et se trouve donc actuellement dans un dilemme. Les obligations ne rapportent pas grand-chose et les États-Unis impriment de l'argent (et continueront à le faire) pour alléger leur dette au fil du temps, ce qui entraîne une dévaluation du dollar.

En outre, l'influence croissante de la Chine dans le monde crée un conflit géopolitique avec les États-Unis et certains pays européens. Cela crée certains risques de suspension des paiements du service de la dette sur la dette du Trésor américain si les relations se détériorent suffisamment.

Au fil du temps, la Chine va donc vouloir se détourner de cette dette. Elle veut acheter les actifs dont elle sait qu'elle a besoin.

Elle achètera des actifs, des devises et des substituts de devises qui ont fait leurs preuves, comme l'or. Ils ont également besoin de pétrole, puisqu'ils sont dépendants des importations, et ils vont donc l'acheter.

Non seulement ils vont acheter du pétrole et des matières premières, mais ils vont aussi acheter les producteurs de matières premières, car ils ne peuvent détenir qu'une certaine quantité de stocks de matières premières.

La Chine va également acheter d'autres types d'entreprises qui peuvent être considérées comme des réserves de richesse, au lieu de s'exposer à des obligations libellées en dollars dépréciés.

En outre, lorsque les taux d'intérêt sont bloqués à des niveaux très bas dans la plupart des marchés développés, la volatilité des devises doit augmenter, à moins qu'elle ne se répercute sur la volatilité économique.

Les taux d'intérêt sont ancrés par des taux à court terme très bas ou même des taux à plus long terme grâce à des politiques telles que le contrôle de la courbe des rendements (YCC).

Dans ce cas, les devises deviennent le principal canal d'échange des perspectives économiques relatives des différents pays.

Demande d'obligations indexées sur l'inflation

L'intérêt pour les obligations indexées sur l'inflation a augmenté du fait que les taux d'intérêt sur les marchés développés sont devenus extrêmement bas et, dans certains cas, négatifs.

Cette situation a affecté non seulement les liquidités, mais aussi les obligations traditionnelles à taux nominal.

Les gens veulent et ont besoin d'alternatives.

Ils peuvent se tourner vers des réserves de richesse non fiére comme l'or, les métaux précieux et certaines matières premières.

Ils peuvent se tourner vers d'autres monnaies et d'autres pays qui ne sont pas confrontés à ces problèmes de faible rendement. Si les faibles rendements sont représentatifs de l'Occident, ils ne le sont généralement pas de l'Orient et de nombreux autres marchés émergents cycliques.

Ils peuvent s'intéresser à certains types d'actions qui impliquent la vente de produits dont les gens ont besoin et qui correspondent à l'orientation de l'économie.

Il existe également des obligations indexées sur l'inflation qui éliminent ce "plafond de prix" sur les obligations à taux nominal (puisque les rendements obligataires nominaux ne peuvent pas descendre plus bas, contrairement aux rendements réels). Les rendements et les prix évoluent inversement.

Comment fonctionnent les obligations indexées sur l'inflation ?

Les obligations indexées sur l'inflation constituent une sorte de couverture contre l'inflation.

Elles sont liées au coût des biens de consommation mesuré par un type d'indice d'inflation. L'indice le plus courant est l'indice des prix à la consommation (IPC).

Avec une obligation indexée sur l'inflation, le principal (valeur nominale) augmente avec l'inflation.

Les obligations indexées sur l'inflation sont-elles un bon investissement ?

Comme toute chose, les obligations indexées sur l'inflation ne doivent pas être surestimées. Elles peuvent faire partie d'un portefeuille pour se protéger contre l'inflation.

Elles constituent une alternative aux obligations à taux nominal. Traditionnellement, l'inflation est mauvaise pour les obligations.

Si quelqu'un est assis sur une pile d'obligations ordinaires et que l'inflation augmente, ses obligations perdront beaucoup de leur valeur en termes de capital et de pouvoir d'achat réel.

Dans l'idéal, les portefeuilles devraient être prudemment équilibrés entre plusieurs classes d'actifs, pays et devises.

Qui émet des obligations indexées sur l'inflation ?

Les gouvernements des États-Unis et du Royaume-Uni sont les principaux émetteurs d'obligations indexées sur l'inflation au niveau souverain, sous la forme de TIPS et de Gilts indexés sur l'inflation (ILG), respectivement.

De nombreux autres gouvernements en émettent également.

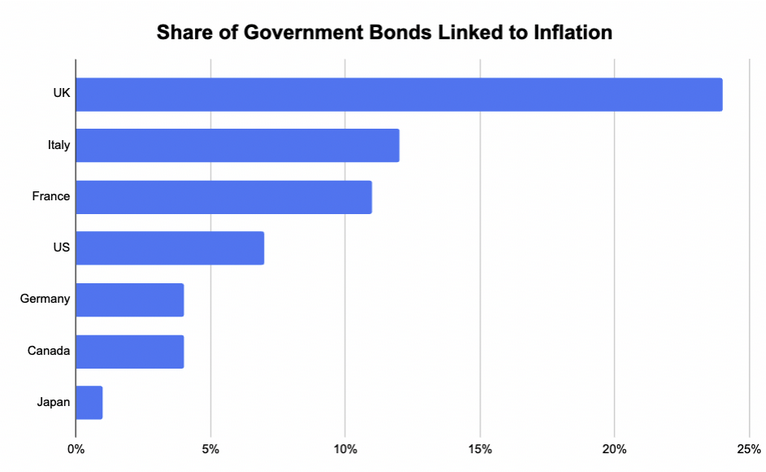

Quels sont les gouvernements et les pays qui ont le plus d'obligations indexées sur l'inflation ?

Le Royaume-Uni est traditionnellement le marché où le pourcentage de dette indexée sur l'inflation est le plus élevé, puisqu'il représente environ un quart de la dette souveraine.

L'Italie et la France suivent avec un peu plus de 10 %.

Les États-Unis ont toujours eu 5 à 10 % de leur dette publique liée à l'inflation.

L'Allemagne et le Canada se situent tous deux autour de 5 %.

Le Japon se situe à environ 1 %.

Pourquoi investir dans des obligations indexées sur l'inflation si l'inflation est faible ?

Le prix des actifs est tel qu'il est parce qu'il tient compte des attentes. Ce qui est connu est déjà intégré dans le prix.

Une faible inflation est déjà prise en compte dans le prix des obligations indexées sur l'inflation, car les traders supposent que la Fed sera en mesure de contrôler l'inflation autour de son mandat d'environ deux pour cent.

Point mort d'inflation à 10 ans (déduit des obligations TIPS américaines à 10 ans)

Taux d'inflation à l'équilibre sur 30 ans

Pourquoi les TIPS ont-ils un rendement négatif ?

Le rendement d'une obligation TIPS est égal au rendement de l'obligation du Trésor correspondante moins le taux d'inflation attendu sur la durée de l'obligation.

Lorsque le rendement des obligations du Trésor est inférieur au taux d'inflation, les obligations TIPS correspondantes ont un rendement négatif.

Si une obligation du Trésor américain a un rendement de 1 % et que l'inflation est estimée à 2 %, les obligations TIPS correspondantes auront un rendement de moins 1 % (négatif de 100 points de base).

Si l'inflation devait atteindre trois pour cent, le rendement de l'obligation TIPS serait de moins un pour cent plus trois pour cent, soit deux pour cent au total.

À l'échéance d'une obligation TIPS, vous recevez le capital ajusté ou le capital initial, selon le montant le plus élevé.

À quelle fréquence les TIPS s'ajustent-ils à l'inflation ?

Ils s'ajustent toujours à l'inflation lorsque le marché est ouvert (de 8h00 à 17h00 EST du lundi au vendredi, à l'exception des jours fériés).

Les prix des TIPS évoluent en fonction des attentes en matière d'inflation.

Tous les six mois, les obligations TIPS font l'objet d'ajustements à l'inflation, appelés ajustements semestriels à l'inflation.

Ces ajustements sont considérés comme des revenus imposables par l'IRS pour les traders basés aux États-Unis. Il s'agit d'une sorte de "revenu fantôme", c'est-à-dire que vous ne verrez pas cet argent tant que vous n'aurez pas vendu l'obligation ou qu'elle ne sera pas arrivée à échéance.

Certains particuliers détiennent des TIPS sur un compte de retraite à imposition différée afin d'éviter ces complications fiscales.

Qu'advient-il des TIPS en cas de déflation ?

Le principal serait ajusté à la baisse. En outre, vos paiements d'intérêts semestriels seraient moins élevés que si l'IPC restait identique ou supérieur.

Quels sont les avantages des obligations indexées sur l'inflation par rapport aux obligations à taux nominal normales ?

Alors que les rendements nominaux sont limités dans leur baisse, ce qui a pour effet de limiter la hausse des prix, les rendements réels ne le sont pas.

Les obligations indexées sur l'inflation sont évaluées sur la base des rendements réels, qui correspondent au taux d'intérêt nominal moins l'inflation.

La relation entre les taux d'intérêt nominaux (i), les taux d'intérêt réels (r) et l'inflation (π) est représentée par ce qui est communément appelé l'équation de Fisher (d'après l'économiste et statisticien américain Irving Fisher) :

i = r + π

Les taux d'intérêt réels peuvent être trouvés en réarrangeant l'équation :

r = i - π

L'inflation peut augmenter beaucoup plus que les taux nominaux. Dans ce cas, les obligations indexées sur l'inflation verraient leur principal ajusté à la hausse.

Dans le cas d'une obligation à taux nominal, la hausse de l'inflation devrait entraîner une baisse de sa valeur, les opérateurs souhaitant obtenir une compensation plus importante pour la détenir. (L'exception est lorsque les taux réels baissent d'un montant égal ou supérieur).

Pays ayant des obligations indexées sur l'inflation

États-Unis

Les TIPS américains sont les plus populaires au niveau international, étant donné qu'ils sont libellés en USD, la première monnaie de réserve du monde.

Royaume-Uni

Les gilts britanniques sont émis par le Bureau de gestion de la dette britannique et indexés sur l'indice des prix de détail.

Le Royaume-Uni a également des obligations de détail émises par National Savings and Investments (NS&I), qui sont également indexées sur l'indice des prix de détail.

France

La France a des obligations indexées sur l'inflation (OAT), souvent appelées OATi ou OAT€i.

L'OATi est indexée sur l'IPC France (hors tabac). L'OAT€I est indexée sur l'IPCH de l'UE (également hors tabac).

Allemagne

L'Allemagne émet l'iBund et l'iBobl.

Ceux-ci sont indexés de la même manière que l'OAT€I sur l'IPCH de l'UE hors tabac.

Italie et Grèce

L'Italie et la Grèce proposent également des obligations €i, indexées sur l'IPCH hors tabac de l'UE.

L'Italie a également émis des obligations indexées sur l'inflation pour les particuliers (BTP Italia), indexées sur l'IPC italien hors tabac.

Espagne

L'Espagne dispose d'obligations indexées sur l'inflation : Bonos indexados del Estado et Obligaciones indexadas del Estado.

Ces obligations sont également indexées sur le même indice que les autres pays de l'UE, à savoir l'IPCH de l'UE hors tabac.

Suède

La Suède dispose d'obligations du Trésor indexées sur l'inflation et sur l'IPC suédois.

Japon

Le Japon a ses JGBi indexés sur l'inflation.

Il est indexé sur l'IPC national excluant les prix des aliments frais (un type d'inflation de base).

Canada

Le Canada émet ce qu'il appelle une obligation à rendement réel (ORR).

Elle est indexée sur l'IPC global du Canada.

Australie

L'Australie émet des obligations indexées sur le capital.

Elles sont indexées sur un indice d'inflation qui prend la moyenne pondérée des huit capitales.

Hong Kong

Hong Kong émet des obligations de détail indexées sur l'inflation, appelées iBond.

Elles sont liées à l'indice composite des prix à la consommation (CCPI) de la ville-État.

Russie

La Russie émet des obligations d'emprunt fédérales (GKO-OFZ).

Elles sont indexées sur l'IPC russe.

Inde

L'Inde émet ce qu'elle appelle tout simplement des obligations indexées sur l'inflation.

Leur principal s'ajuste à la hausse ou à la baisse en fonction de l'IPC du pays.

(L'Inde s'est traditionnellement appuyée sur l'indice des prix de gros (IPG) pour mesurer l'inflation, qui mesure les fluctuations des prix des produits de gros au lieu des prix à la consommation. Toutefois, l'Inde a plus récemment adopté un indice des prix à la consommation (IPC), qui est également plus répandu dans le reste du monde).

Israël

Le ministère israélien des finances émet des bons du Trésor indexés sur l'IPC du pays.

Amérique latine

Le Mexique et quelques pays d'Amérique latine émettent également des obligations indexées sur l'inflation.

Leurs mesures de l'inflation sont également désignées par des termes différents, mais il s'agit essentiellement d'une forme d'indice des prix à la consommation.

Mexique

Le Mexique a des Udibonos, indexés sur les UDI.

Brésil

Le Brésil émet des Notas do Tesouro Nacional : Série B et C. La série B est indexée sur un indice appelé IPCA. La série B est indexée sur l'IGP-M.

Argentine

L'Argentine dispose de ce que l'on appelle des Bonos CER. Le CER est l'abréviation de Coeficiente de Estabilización de Referencia (coefficient de stabilisation de la référence, ou essentiellement indexation).

Il est lié à la jauge INDEC IPC.

Colombie

La Colombie émet des COLTES, indexés sur l'IPC par le biais de l'UVR (un type d'approximation de la valeur réelle).

Sensibilité aux taux d'intérêt : Obligations indexées sur l'inflation et obligations nominales

Les obligations indexées sur l'inflation sont conçues pour réduire la sensibilité aux variations des taux d'intérêt par rapport aux obligations nominales.

Mais elles ne l'éliminent pas complètement.

Leur principale caractéristique est d'offrir une protection contre l'inflation, puisque les paiements du principal et des intérêts sont ajustés en fonction des taux d'inflation.

La mesure dans laquelle les obligations indexées sur l'inflation réduisent la sensibilité aux taux d'intérêt peut être comprise à travers deux aspects clés :

Ajustement à l'inflation

Le principal d'une obligation indexée sur l'inflation augmente avec l'inflation.

Cette caractéristique permet de protéger la valeur réelle de l'investissement.

Lorsque l'inflation augmente, la valeur du principal et les paiements d'intérêts (qui représentent un pourcentage du principal) augmentent.

Cela compense en partie l'impact négatif de la hausse des taux d'intérêt qui accompagne souvent l'inflation.

La duration

La duration des obligations indexées sur l'inflation évolue généralement en fonction des anticipations d'inflation.

Lorsque les prévisions d'inflation augmentent, la duration (une mesure de la sensibilité aux taux d'intérêt) peut diminuer car l'augmentation des paiements d'intérêts raccourcit l'échéance effective de l'obligation.

Cela peut rendre les obligations indexées sur l'inflation moins sensibles aux variations des taux d'intérêt que les obligations nominales ayant une durée nominale similaire.

Les obligations indexées sur l'inflation présentent toujours un risque de taux d'intérêt

Les obligations indexées sur l'inflation peuvent toujours être affectées par les variations des taux d'intérêt réels (taux d'intérêt corrigés de l'inflation).

Si les taux d'intérêt réels augmentent, la valeur des obligations indexées sur l'inflation peut diminuer, comme pour les obligations nominales.

La réduction de la sensibilité aux taux d'intérêt est donc relative et dépend des éléments suivants:

- des caractéristiques spécifiques de l'obligation, notamment

- sa durée

- de l'environnement inflationniste, et

- du comportement des taux d'intérêt réels

Comme pour tout instrument d'investissement ou de trading, la performance des obligations indexées sur l'inflation peut être influencée par une variété de facteurs économiques et de marché.

Comment investir dans des obligations ?

Brokers de CFD

Courtiers en bourse pour investir sur les obligations

| Courtiers | Supports financiers | Frais de courtage (Euronext) | Notre avis |

|---|---|---|---|

| Compte titres, PEA, compte sur marge | Pas de commission pour un volume mensuel maximum de 100 000 EUR puis 0,20% | XTB : Trading sans commissions, mais avec un choix de titres limité à 7201 actions et 1959 ETF. Compte démo gratuit pour tester la plateforme. | |

| Compte titres, compte sur marge | Pas de commission, vous ne supportez que le spread du marché, ainsi qu'un léger coût intégré sur certains ETF. | IG : Plus de 6 000 actions européennes et internationales, 2 000 ETF. 5% d'intérêts sur les liquidités non investies. | |

| Compte actions réelles (pas de CTO), compte sur marge | 1 ou 2 dollars à l'ouverture et à la fermeture d'une position d'action, pas de commission sur les ETF. | eToro : Sélection de plus de 6 200 actions et 730 ETF. Les ETF, le copy trading et les Smart Portfolios sont sans commission. Compte Démo gratuit pour tester la plateforme. | |

| Compte titres, PEA, PEA-PME, banque en ligne | 0.10% à 0.20% selon le profil | Fortuneo : Service complet avec toutes les options d'une banque en ligne. | |

| Investir comporte des risques de perte | |||

Conclusion

Les obligations indexées sur l'inflation (OII) sont de plus en plus demandées par les traders et les investisseurs comme alternative aux obligations à taux nominal à faible rendement.

De plus en plus, de nombreux acteurs du marché vont vouloir sortir des obligations à taux nominal pour diverses raisons.

Il y a l'absence de rendement (souvent négatif en termes réels).

Il y a aussi la diminution de la diversification des risques et le risque d'être remboursé en monnaie dépréciée lorsque les taux d'intérêt sont si bas et que les gens perdent tout intérêt à détenir la monnaie. (Les obligations sont une promesse de livraison de monnaie au fil du temps).

Alors que les investisseurs se tournent traditionnellement vers d'autres réserves d'inflation comme l'or, les métaux précieux, certaines matières premières et certaines actions, et d'autres endroits où les obligations nominales ont encore des rendements respectables, les obligations indexées sur l'inflation peuvent devenir une part de plus en plus importante de cette allocation.

L'augmentation de la part allouée aux obligations indexées sur l'inflation et à tout ou partie de ces alternatives, ainsi qu'à d'autres, devrait devenir une tendance croissante à l'avenir.

Les investisseurs chercheront à se diversifier prudemment face à un ensemble unique de risques et de défis prospectifs associés aux investissements traditionnels en obligations à taux nominal.