Trading de l'argent : comment investir pour diversifier un portefeuille

- Ratio or/argent

- L'argent comme actif de réserve

- Le rôle de l'argent dans un portefeuille

- Brokers de CFD pour le trading de l'argent

- Cours de l'argent en temps réel

- L'argent comme réserve de valeur à long terme

- Richesse matérielle et richesse financière

- Un dollar américain qui s'affaiblit durablement

- Les finances américaines

- Brokers pour investir dans l'Or et l'argent physique

- L'argent comme instrument de couverture de l'inflation

- La protection de l'argent contre la déflation

- Une offre d'or relativement stable

- Une couverture contre les tensions géopolitiques

- Dysfonctionnement du marché

- L'effet de la politique monétaire sur l'argent

- Le cycle historique

- Le principal inconvénient de l'argent dans un portefeuille

- L'or par rapport à l'argent en fonction de quatre facteurs principaux

- Conclusion

L'argent n'est généralement pas la première priorité d'allocation dans les portefeuilles de la plupart des gens. Il a néanmoins un rôle important à jouer lorsqu'il est alloué dans la bonne quantité qui peut à la fois améliorer les rendements et réduire le risque.

Pour les traders de métaux précieux, l'or est un marché beaucoup plus populaire. Les grandes institutions achètent de l'or pour se couvrir contre le risque de change lorsque les taux d'intérêt réels et les rendements des autres actifs deviennent inacceptables. Les banques centrales achètent de l'or, et non de l'argent, comme actif de réserve pour diversifier leur exposition aux devises.

L'argent fonctionne davantage comme une marchandise que comme une monnaie. Étant donné que l'argent est si inextricablement lié à l'or, il sera lui aussi fréquemment mentionné au cours de cet article.

En 2024, les réserves mondiales d'argent sont estimées à environ 21,5 milliards d'onces, tandis que celles d'or se situent autour de 1,83 milliard d'onces, un chiffre stable par rapport aux années précédentes. Le marché de l'argent représente aujourd'hui environ 610 000 tonnes de réserves disponibles, principalement en Amérique du Sud, notamment au Pérou, au Mexique et au Chili. Cela équivaut à une valeur approximative de 500 milliards de dollars pour l'argent, contre environ 12 trillions de dollars pour l'or.

L'offre annuelle d'argent devrait augmenter légèrement de 3 % en 2024, atteignant un peu plus de 1 milliard d'onces, principalement grâce à une hausse de la production minière. Cependant, environ la moitié de cette production est absorbée par l'industrie, en particulier pour les secteurs de l'électronique et des panneaux photovoltaïques. En comparaison, l'or est principalement utilisé pour l'investissement et la bijouterie, ce qui lui confère une plus grande stabilité dans son utilisation.

Ainsi, bien que l'argent ait une offre plus importante que l'or, sa volatilité et son prix sont davantage influencés par les fluctuations industrielles et l'offre limitée. Les marchés de l'argent et de l'or continuent d'évoluer avec des dynamiques différentes, ce qui influence également leur valeur et leur liquidité sur les marchés mondiaux.

Ces chiffres confirment que, comme pour l'or, une injection relativement faible de capitaux peut avoir un impact significatif sur le marché de l'argent en raison de sa taille plus réduite.

L'or est traité de manière beaucoup plus proche d'un actif monétaire ou d'une monnaie que d'une matière première soumise à des considérations d'offre et de demande.

L'argent, en revanche, est une combinaison des deux.

L'argent est à la fois une réserve de richesse, l'une des caractéristiques importantes d'une monnaie (l'autre étant un moyen d'échange). C'est également un produit de base, utilisé en médecine (il n'est pas toxique), dans les puces LED, les écrans tactiles, les réacteurs nucléaires et d'autres applications industrielles.

L'argent a une conductivité thermique et électrique élevée, ce qui le rend idéal pour les applications électriques et difficile à remplacer par des métaux moins coûteux. Il est également très malléable et ductile, de sorte qu'il peut être aplati en feuilles ou étiré en fils.

Il est non corrosif et ne s'oxyde pas, mais pas dans la même mesure que l'or.

L'or est principalement utilisé comme actif de réserve. Sa corrélation avec les actions est essentiellement nulle.

Étant donné les similitudes avec l'or, la corrélation de l'argent avec le métal jaune est assez élevée, à 0,80.

Cependant, compte tenu de ses utilisations industrielles, l'argent bénéficie d'une plus grande activité économique, car les entreprises l'utilisent pour construire divers biens. Par conséquent, il présente une certaine corrélation avec les actions. Dans ce cas, l'argent et les actions ont un coefficient de corrélation de 0,26.

Les corrélations sont dynamiques et rétrospectives. Il ne faut donc pas tant s'y fier que comprendre ce qui détermine le prix du sous-jacent.

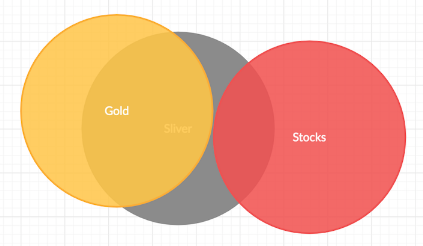

En général, l'argent se recoupe un peu avec les actions (et donc avec le cycle économique) et assez largement avec l'or, tandis que l'or se recoupe peu avec les actions. En termes de diagramme de Venn :

Ratio or/argent

Le ratio or/argent, qui exprime la valeur d'une once d'or par rapport à une once d'argent, reste un indicateur suivi de près par les traders et investisseurs. En 2023, ce ratio a débuté l'année à environ 75,7, mais il a augmenté jusqu'à 84 en raison de la hausse de l'or, qui a gagné 13,4 % en valeur, tandis que l'argent n'a augmenté que de 2,2 %.

La hausse de ce ratio reflète souvent une performance supérieure de l'or, notamment en période de ralentissement économique ou de récession, car l'or est davantage perçu comme une valeur refuge, tandis que l'argent est plus influencé par la demande industrielle. Les prévisions pour 2024 anticipent que l'or et l'argent continueront de grimper, mais le ratio pourrait rester élevé ou même augmenter si l'économie mondiale montre des signes de faiblesse, l'or ayant tendance à mieux performer dans ces conditions.

De plus, plusieurs analystes, tels que J.P. Morgan et Heraeus, estiment que le prix de l'argent pourrait atteindre environ 30 $/oz d'ici fin 2024, ce qui pourrait amener le ratio or/argent à 72. Toutefois, le maintien d'une demande industrielle forte, notamment dans les secteurs de l'énergie solaire et de l'électrification des véhicules, soutiendra également la dynamique à long terme de l'argent.

L'argent comme actif de réserve

Bien que l'argent ait été utilisé de tout temps comme monnaie directe ou comme garantie de la monnaie émise par les gouvernements, il n'est pas largement détenu par les banques centrales ou les grands fonds institutionnels aujourd'hui.

Les principales sources de demande sur le marché mondial de l'or sont les banques centrales et les gestionnaires de réserves - les États-Unis, les pays européens développés, le Fonds monétaire international (FMI), la Russie et la Chine.

Une grande partie de la demande d'argent est destinée à des utilisations industrielles.

La principale valorisation à long terme de l'or, en revanche, est proportionnelle à la croissance des réserves et des monnaies fiduciaires par rapport au stock d'or mondial, et sa valeur est très peu liée aux applications industrielles.

Le rôle de l'argent dans un portefeuille

L'argent, lorsqu'on réfléchit à la manière d'atteindre l'équilibre (et d'avoir une excellente répartition stratégique des actifs qui ne vous expose pas fortement à un environnement donné), est un élément moins important d'un portefeuille que l'or.

L'or est un élément important (il représente généralement environ 10 % de l'allocation d'un portefeuille), mais ce n'est pas le meilleur investissement global sur la durée. Il a tendance à se comporter un peu mieux que les liquidités, mais il ne s'agit toujours que d'une alternative aux liquidités.

En termes réels, sa performance a dépassé l'inflation d'environ 0,2 % depuis 1850 en dollars américains.

En Allemagne, en raison de deux épisodes d'hyperinflation, il a rapporté près de 3 % annualisés en termes réels depuis 1870.

L'argent est plus volatil et est davantage corrélé à l'économie (et donc aux actions et autres matières premières). Par conséquent, il n'a pas le même potentiel de diversification. Donc, logiquement, il représente une part moins importante du portefeuille sous cet angle.

Il y a un moment où il se porte bien et un moment où il se porte mal. En petite quantité, la présence d'une certaine quantité d'argent dans un portefeuille peut à la fois réduire les risques et améliorer le rendement.

Brokers de CFD pour le trading de l'argent

Cours de l'argent en temps réel

L'argent comme réserve de valeur à long terme

L'or et l'argent ont conservé leur valeur pendant des milliers d'années, contrairement aux monnaies fiduciaires, qui montent et descendent au gré des empires et/ou des régimes.

Les gens ont utilisé l'or comme réserve de richesse et comme moyen de transmettre la richesse de génération en génération. Dans une moindre mesure, cela a été vrai pour l'argent. Pendant plus de 2 000 ans, l'or et l'argent ont été une forme d'échange (bien que dans une moindre mesure à l'époque moderne).

Tout au long de l'histoire, les gouvernements et les empires ont utilisé des systèmes monétaires adossés à des matières premières. Il s'agissait principalement de l'or.

L'argent a également été utilisé dans le cadre d'un étalon bimétallique et s'est souvent développé à partir d'un étalon-or comme moyen de mettre plus d'argent en circulation (c'est-à-dire en ajoutant des réserves d'argent comme forme de garantie acceptable pour la monnaie).

Comme il est dans la nature humaine de préférer la gratification instantanée, les empires ont, à travers le temps, accumulé des dettes qui dépassaient leur capacité de paiement. Un moyen facile de se désendetter est de créer plus d'argent pour faciliter ce processus.

Étant donné qu'il n'y a qu'une quantité fixe d'or et/ou d'autres métaux en réserve, et que les réserves de ces métaux correspondent rarement à la quantité de dettes émises (c'est-à-dire aux créances sur ces métaux), les responsables du système ont le choix.

Ils peuvent modifier le taux de convertibilité et déprécier effectivement la monnaie, adopter de nouvelles sources de garantie pour la monnaie (par exemple, ajouter des réserves d'argent aux réserves d'or), ou rompre complètement le lien.

Dans ce dernier cas, ils passent à un système fiduciaire où la création monétaire peut être sans contrainte. C'est toujours préférable, car la création libérale de monnaie et de crédit fournit un pouvoir d'achat considérable, mais elle sape la valeur de la monnaie à long terme. Toutes choses égales par ailleurs, cette situation est favorable aux métaux précieux libellés dans cette monnaie.

Les métaux valent ce que vaut la monnaie qui les achète. Les produits de base, en général, sont évalués dans la devise par une certaine quantité unitaire.

L'or est une contre-monnaie, ou essentiellement un point de référence pour la valeur de l'argent, et bénéficie de l'augmentation de la création monétaire au fil du temps. Il agit effectivement comme l'inverse de la monnaie. C'est aussi partiellement vrai pour l'argent.

Vous avez également un environnement provoqué par la pandémie de Covid-19 où les taux sont à zéro et où beaucoup d'argent doit être imprimé pour compenser le manque d'activité économique afin de maintenir les revenus et les dépenses à des niveaux acceptables.

Les liquidités finissent par aller dans les réserves communes de richesse. Cela inclut des choses comme l'or, l'argent et certaines actions qui peuvent être classées comme telles.

Les entreprises qui produisent des produits comme la nourriture et les médicaments de base ne verront pas leurs bénéfices affectés et en profiteront. Il en va de même pour certaines entreprises technologiques dont les flux de trésorerie sont de très longue durée (par exemple, certaines entreprises technologiques) qui ne sont pas aussi touchées que les revenus étant perturbés dans le présent.

Richesse matérielle et richesse financière

Liquidités et obligations

De toutes les monnaies fiduciaires qui ont existé au cours des cinq derniers siècles, moins de cinq pour cent d'entre elles existent encore.

S'il est naturel pour les investisseurs de constituer des portefeuilles où les positions sont fortement concentrées dans leur propre devise, la diversification de l'exposition aux devises peut être aussi importante que la diversification entre les classes d'actifs et les zones géographiques.

Actions

Les entreprises vont et viennent également.

Les sociétés qui ont le plus de valeur aujourd'hui sont des entreprises qui sont plus ou moins nouvelles depuis 15 à 30 ans, ou qui ont tiré une grande partie de leur valeur de produits ou de technologies nouvellement inventés.

Par exemple, Microsoft, qui n'est pas techniquement une nouvelle entreprise puisqu'elle a été fondée dans les années 1970, tire une grande partie de sa richesse de l'informatique dématérialisée et des attentes futures quant au rôle de l'entreprise dans sa mise en place et dans la conquête d'une grande partie du marché.

De même, Apple tire l'essentiel de ses revenus de l'iPhone et de l'écosystème qui en a découlé en 2007.

Amazon, Google et Facebook sont des entreprises d'un type entièrement nouveau, créées dans les années 90 et 00.

IBM ne s'est pas suffisamment adaptée à l'évolution du monde de la technologie, passant largement à côté de tendances telles que l'informatique en nuage, les médias sociaux, l'informatique mobile et les puces d'intelligence artificielle.

Un conglomérat pétrolier comme ExxonMobil est confronté à des contraintes de croissance. Walmart a manqué le virage initial vers les achats en ligne et n'est jamais devenu un acteur important de l'informatique dématérialisée comme Amazon (via son produit AWS).

Le paysage va continuer à se développer d'une manière telle qu'il est difficile de prévoir les gagnants et les perdants.

Au milieu du siècle, les technologies numériques continueront d'évoluer vers l'intelligence artificielle et ses sous-catégories connexes (c'est-à-dire l'apprentissage automatique, l'apprentissage profond, l'apprentissage par renforcement) et les entreprises s'efforceront de les appliquer commercialement à une foule d'applications pour créer de la valeur.

Certains des grands gagnants de ces tendances n'existent peut-être même pas encore, ou sont développés (ou le seront) par le biais de la branche "venture" d'une grande entreprise ou d'un fonds en tant qu'idée indépendante.

Des sociétés telles qu'AMD et Nvidia ont pris plus de parts de marché par rapport aux anciens piliers des puces comme Intel.

Cela dit, toutes ces sociétés, le contingent FAAMG + AMD + NVDA, sont chères et les attentes élevées sont intégrées dans leurs prix. Pratiquement tout le monde veut une partie de ces sociétés parce qu'elles sont à la frontière de l'économie et que leurs prix ont été surenchéris bien au-delà de ce qu'elles gagnent.

Comme toute chose, il y a un risque d'exécution. Développer ces technologies est une chose. Les appliquer commercialement, satisfaire une demande suffisante et le faire mieux que tout le monde pour éviter la concurrence (comme toute autre activité à fort potentiel et à marge élevée) en est une autre.

Même pour les entreprises qui réalisent des bénéfices de 20 milliards de dollars ou plus par an - par exemple, Apple, Google, Facebook - elles se négocient à environ 35 fois les bénéfices au moment où nous écrivons ces lignes.

Le rendement des bénéfices est l'inverse de cela (1/35), soit environ 3 % par an pour une grande volatilité. On s'attend à ce qu'elles connaissent une forte croissance à l'avenir ; en théorie, ce rendement devrait augmenter. Mais ce sont des investissements coûteux.

De plus, lorsque les rendements des liquidités sont nuls et que les rendements des obligations sont proches de zéro (voire négatifs), cela amène les rendements des actions à ces niveaux également.

Lorsque les rendements des liquidités et des obligations sont nuls, vous n'avez plus de taux d'actualisation à partir duquel la valeur actuelle des flux de trésorerie est calculée. Il ne reste plus que la prime de risque que les gens s'attendent à gagner sur les actions par rapport aux obligations en prenant un risque plus élevé.

Historiquement, les actions ont donné environ 2 à 3 % de plus que les obligations sûres de moyenne durée (par exemple, 10 ans). Ainsi, le rendement de 2 à 3 % des actions et les multiples de bénéfices de l'ordre de 30 à 50 fois (c'est-à-dire l'inverse de ces 2 à 3 %) ne semblent pas si farfelus.

Étant donné que les liquidités et les obligations sûres ont régulièrement offert des rendements de l'ordre de 3 à 6 % au cours de l'histoire récente, les multiples des bénéfices des actions étaient de l'ordre de 10 à 20 fois. Lorsque les rendements baissent de manière générale, l'application de ces fourchettes historiques n'est plus valable.

Les investisseurs doivent de plus en plus se tourner vers les marchés émergents et prendre d'autres types de risques (par exemple, le risque de change, le risque politique) pour trouver ces types de rendements plus élevés. Ou se tourner vers des alternatives comme les métaux précieux et les matières premières.

De nombreuses entreprises technologiques sont considérées comme les "paris les plus sûrs" du marché. Mais lorsque tout le monde pense de la même façon, cela se reflète en grande partie dans le prix. Leurs performances futures ne répondront pas aux attentes élevées suscitées par leurs récentes performances à la sortie du creux Covid-19.

Quiconque tente de placer toutes ses économies dans un patrimoine financier, qu'il s'agisse de liquidités, d'obligations ou d'actions, aura du mal à faire fructifier son portefeuille par rapport à ce que ces types de portefeuilles ont rapporté dans le passé.

Depuis 1981, les rendements des liquidités et des obligations américaines sont passés de 15-20 % à zéro %. Ce vent de fraîcheur a disparu.

En cas de contraction de l'économie, le marché boursier s'est appuyé sur la baisse des liquidités et des rendements obligataires pour compenser la chute des flux de trésorerie.

De plus, l'effet de diversification des obligations, qui permettait de compenser la baisse des actions, a disparu, car les rendements obligataires baissent lors des récessions déflationnistes, ce qui entraîne une hausse de leurs prix.

Les taux obligataires nominaux ne peuvent pas être plus négatifs, mais toute normalisation des taux réels ou toute reprise de l'inflation peut faire remonter ces rendements. En d'autres termes, la hausse des obligations souveraines des marchés développés n'est pas très importante, alors que la baisse est élevée. Le rapport risque/récompense est asymétrique.

Aujourd'hui, la politique monétaire et la compensation des baisses d'activité économique se résument à la monétisation des dépenses budgétaires. Ce n'est plus la politique monétaire basée sur les taux d'intérêt qui a été la norme. C'est une menace pour la monnaie.

Alternatives

C'est là que les réserves alternatives de richesse, telles que l'or, l'argent, d'autres métaux précieux, les matières premières, les terres et d'autres biens durables entrent en jeu.

L'or, et dans une moindre mesure l'argent, reflète simplement la valeur de l'argent utilisé pour l'acheter.

L'utilité de l'or n'a pas augmenté ces derniers temps. L'utilité de l'argent a un peu augmenté avec l'expansion des appareils électroniques et autres produits de consommation. Mais l'évolution récente de son prix a été fonction de son utilisation en tant qu'actif de réserve, et non parce que son utilité a récemment augmenté de façon importante.

L'offre de monnaie disponible pour acheter de l'argent a augmenté, donc l'argent a augmenté en termes monétaires et la valeur de la monnaie a diminué en termes monétaires.

Il est donc utile de disposer de ces réserves de richesse alternatives - or, argent, actifs durs - afin de contourner la situation virale et son impact sur les revenus et les dépenses.

Historiquement, nous avons assisté à d'importantes dévaluations monétaires à la suite de crises de la dette.

Dans l'histoire récente, depuis le début du siècle, la valeur de la monnaie a chuté par rapport à l'or en raison de :

a) de grandes quantités de monnaie et de création de crédit, et

b) des taux d'intérêt réels faibles (c'est-à-dire des taux d'intérêt faibles par rapport aux taux d'inflation).

Le système monétaire mondial depuis 1971 (et de plus en plus depuis) est un système de taux de change flottants. La plupart des pays ont eu des politiques monétaires indépendantes et des flux de capitaux libres.

Par conséquent, les grandes ruptures brutales du passé - par exemple, 1933, 1971 - ne se sont pas produites et ne sont pas susceptibles de se produire.

Au lieu de cela, on a assisté à une dévaluation plus progressive de la monnaie par rapport aux métaux précieux, sous la forme d'une hausse du prix de l'once.

Avec un environnement très endetté qui n'a fait qu'empirer en raison de Covid-19, les taux réels ne peuvent pas augmenter beaucoup afin de maintenir le service de la dette à un niveau bas.

Les taux d'intérêt doivent être maintenus bas en termes réels et nominaux pour que l'économie continue de tourner. Il est toujours préférable de dévaluer une monnaie plutôt que d'induire une douleur économique.

Certains pays sont néanmoins limités et auront de mauvais problèmes de balance des paiements et d'inflation s'ils choisissent de dévaluer, et devront plutôt accepter de mauvais résultats par le biais d'une baisse des revenus.

Sur les marchés développés, les taux d'intérêt bas et, dans certains cas, négatifs, n'ont pas fourni une compensation suffisante pour rendre la nouvelle monnaie et le crédit attrayants à posséder, ce qui a conduit les banques centrales à devoir les acheter elles-mêmes.

Et comme les rendements sont très bas et qu'elles impriment davantage de monnaie, de plus en plus de personnes cherchent d'autres réserves de richesse, comme l'or et l'argent.

Un dollar américain qui s'affaiblit durablement

La faiblesse à long terme du dollar américain est souvent anticipée en raison des déficits commerciaux et budgétaires des États-Unis, ainsi que de leur dette extérieure élevée (environ 45 % du PIB). Le dollar reste la principale monnaie de réserve mondiale, mais des signes montrent que cette situation pourrait évoluer, notamment en raison d'une dépendance excessive aux émissions de dette et des tensions géopolitiques croissantes, notamment avec la Chine.

Les métaux précieux, comme l'or et l'argent, ont tendance à bénéficier de la faiblesse du dollar, car leur prix augmente généralement lorsque le dollar baisse. En 2024, des signaux montrent que le cycle haussier du dollar pourrait toucher à sa fin après une hausse de 16 ans, soutenant ainsi la valeur de ces actifs refuges. La baisse de la monnaie américaine pourrait renforcer l'attractivité des matières premières, notamment l'or, qui a atteint des sommets historiques récents, et l'argent, en raison de leurs rôles respectifs comme couvertures contre l'inflation et refuges en période d'incertitude économique.

Les taux d'intérêt réels sont également un facteur clé influençant l'or et l'argent. Lorsque ces taux sont bas, cela diminue l'intérêt pour la détention de monnaies fiduciaires et favorise l'investissement dans les métaux précieux, souvent perçus comme une réserve de valeur plus stable en période d'incertitude économique.

Ainsi, les politiques monétaires expansionnistes et l’augmentation de la dette américaine devraient continuer à peser sur le dollar, créant un environnement favorable aux métaux précieux, qui demeurent des actifs stratégiques pour les investisseurs cherchant à se protéger contre l'affaiblissement de la monnaie et l'inflation future.

Les finances américaines

- Dette publique nationale : En 2024, la dette nationale détenue par le public atteint environ 33 000 milliards de dollars, soit 97 % du PIB, et devrait augmenter à long terme pour atteindre 166 % d'ici 2054. Cette hausse est principalement due à une augmentation des dépenses publiques qui dépasse les recettes fiscales.

- Dette du secteur privé : Bien qu'il soit difficile d'estimer précisément, la dette du secteur privé reste importante et continue de croître, alimentée par des taux d'intérêt plus élevés et des dépenses accrues dans des secteurs comme l'immobilier et la santé.

- Sécurité sociale et Medicare : La dette de la Sécurité sociale s'élève à environ 25,2 trillions de dollars sur 75 ans, et les dépenses de Medicare sont projetées à 53,8 trillions de dollars, avec des ajustements récents dus aux changements de la loi IRA de 2022.

- Dette totale non financée : Les obligations non financées de sécurité sociale, Medicare et d'autres programmes sociaux devraient s'élever à environ 153,7 trillions de dollars à long terme.

Le PIB annuel reste autour de 26 000 milliards de dollars, avec des recettes fiscales fédérales proches de 4 900 milliards de dollars. Ces dettes énormes, ainsi que le déséquilibre structurel entre les recettes et les dépenses, rendent impossible le remboursement complet des obligations actuelles, et les déficits continueront probablement à s'accumuler.

Ces chiffres montrent l'ampleur des défis fiscaux auxquels les États-Unis devront faire face dans les décennies à venir.

De manière générale, il existe trois façons de rectifier les situations d'endettement problématiques au niveau souverain :

- Réduire les dépenses

- Augmenter les prélèvements fiscaux (plus de recettes ne signifie pas toujours augmenter les impôts)

- Déprécier la monnaie

Les États-Unis ne peuvent pas réduire suffisamment leurs dépenses et ils n'obtiendront jamais les recettes fiscales nécessaires. Les recettes et les dépenses sont généralement classées dans la catégorie des "transferts de richesse" et ceux-ci sont rarement suffisants en période de crise économique pour combler les déséquilibres et les déficits de financement. Les dépenses ne peuvent pas être réduites de beaucoup parce que les gens dépendent de ces revenus. Les impôts ne peuvent pas être augmentés parce que les revenus sont déjà déprimés et que l'augmentation des taux d'imposition entraîne une fuite des capitaux et un comportement d'arbitrage.

Il faut passer par la "porte n°3", le canal de la monnaie. Comme nous l'avons mentionné, une baisse du dollar américain à long terme est inévitable.

Historiquement, elle passe toujours par la troisième option parce qu'elle est discrète, qu'elle stimule les économies et les actifs à risque et qu'elle est politiquement acceptable.

Tout au long des débats sur le plan de relance Covid-19, vous pouvez remarquer comment les personnes des deux côtés de l'allée encouragent activement l'impression de plus de monnaie, car toute modification du budget n'est pas envisageable.

Compte tenu de la situation financière des États-Unis, avec des déficits annuels importants qui pourraient naturellement atteindre environ 10 % du PIB et une dette et des engagements assimilables à une dette qui représentent environ 15 fois le PIB, il va falloir imprimer beaucoup plus de monnaie.

Cela va miner le dollar, même si cela ne signifie pas que le dollar risque de perdre son statut de monnaie de réserve à court terme. Il s'agit d'un problème à plus long terme qui dépend du développement d'un meilleur système par le reste du monde.

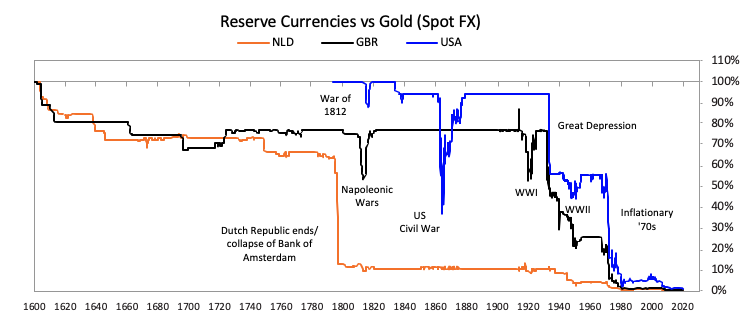

C'est pourquoi le statut de monnaie de réserve a tendance à perdurer avec un empire longtemps après son déclin relatif. C'était également le cas des empires néerlandais et britannique. Par rapport à l'or, le florin néerlandais n'a pas baissé jusqu'à la fin du XVIIIe siècle et la livre sterling n'a pas baissé jusqu'à la période précédant la Seconde Guerre mondiale.

Les États-Unis ont déjà été confrontés à ces problèmes. Bien que cela ait entraîné de grandes pertes pour le dollar par rapport à l'or, les États-Unis n'ont pas perdu leur statut de monnaie de réserve.

Quant à savoir quelle sera la prochaine monnaie de réserve - il pourrait s'agir d'un étalon métallique, d'un hybride (par exemple, les DTS), d'un autre empire comme la Chine, ou elle pourrait rester longtemps entre les mains des États-Unis.

Investir dans l'or ou l'argent signifie que vous n'avez pas à prendre une position spécifique sur ce que sera ce "prochain système" ou ce "prochain empire". Vous ne pariez pas sur une seule monnaie fiduciaire, mais plutôt sur un autre type de système monétaire.

Dans tous les cas, les événements qui exercent une pression sur les monnaies - crises de la dette, pandémies, catastrophes naturelles, etc. - soulèvent une question plus fondamentale : quelle est la valeur de l'argent ?

Sur les marchés développés, les monnaies fiduciaires sont toutes fondamentalement faibles. Nous le savons parce qu'elles ne portent pas d'intérêt ou à peine.

Dans certains cas, vous devez payer des intérêts pour les posséder (par exemple, les dépôts en JPY, CHF, certains EUR), ce qui est à l'opposé de la relation typique d'emprunt et de prêt.

Il semble très peu probable que les taux d'intérêt nominaux descendent à moins 300 points de base, par exemple.

Les taux d'intérêt ne peuvent être négatifs qu'à un point tel que la rentabilité des banques se tarit et que la thésaurisation des liquidités devient plus logique. Les gens se tourneront vers des alternatives monétaires comme l'or, l'argent et certains types d'actions et d'actifs assimilables à des actions, comme les terres.

Les portefeuilles sont largement sous-diversifiés en ce qui concerne les devises. Pas seulement les monnaies des marchés développés ou des marchés émergents, mais aussi les autres types de systèmes monétaires que les pays utilisent et abandonnent au fil du temps.

C'est pourquoi il peut être utile de posséder de l'or, de l'argent, d'autres métaux précieux, des matières premières et d'autres biens durables en quantité.

Brokers pour investir dans l'Or et l'argent physique

L'argent comme instrument de couverture de l'inflation

L'or sert généralement d'inverse de l'argent, et l'argent joue aussi partiellement ce rôle. L'inverse de la monnaie, sur le long terme, est l'inflation.

Néanmoins, l'inflation monétaire n'a pas besoin de se produire pour que l'or ou l'argent se portent bien. Au moment où nous écrivons ces lignes, l'argent a augmenté de plus de 100 % depuis le creux de mars 2020, et pourtant l'inflation a été très faible. En fait, elle a probablement été négative dans l'ensemble, étant donné la contraction des revenus et des dépenses, bien que cela dépende de la façon dont elle est mesurée.

Les prévisions d'inflation pour les 30 prochaines années aux États-Unis sont de seulement 1,60 %.

Cependant, si les prix des actifs doivent justifier leurs niveaux très élevés par rapport au niveau des bénéfices produits, cela devra probablement se faire sous la forme de niveaux d'inflation plus élevés. Les forces déflationnistes pourraient très bien l'emporter (par exemple, les niveaux élevés d'endettement, le vieillissement démographique, etc.)

Mais les prix des actifs ne pourront pas soutenir indéfiniment des niveaux aussi élevés, à moins que la croissance nominale ne reprenne. La croissance réelle n'est pas susceptible d'être élevée étant donné les faibles niveaux de productivité et de croissance de la population active. La stagflation est une possibilité.

Année après année, la plupart des monnaies fiduciaires perdent leur pouvoir d'achat en raison de l'inflation.

L'or et l'argent ont tendance à conserver leur valeur au fil du temps parce que leur prix est fixé par rapport à celui des différentes monnaies fiduciaires et qu'ils augmentent donc sur le long terme (avec une grande volatilité à court et moyen terme).

Parce que les sociétés et les cultures lui attribuent de la valeur, l'or est utilisé comme réserve de richesse et est généralement plus demandé localement lorsque la monnaie nationale perd de sa valeur.

La relation de l'or avec l'inflation n'est pas linéaire dans le temps. L'or a tendance à ne pas afficher une très forte corrélation avec l'inflation lorsqu'elle est modérée. Mais il commence à être fortement corrélé lorsque l'inflation dépasse un certain seuil.

Le principal moteur de l'or est l'écart par rapport à la tendance de l'inflation, pas nécessairement son niveau absolu.

C'est logique, car le principal déterminant du rendement d'un actif est le changement des prévisions pour l'avenir. Tous les actifs sont en concurrence les uns avec les autres pour la liquidité disponible (c'est-à-dire l'argent et le crédit) dans le système. L'environnement actuel de faiblesse économique mais d'expansion de la liquidité donne une grande déviation dans l'attente des résultats de l'inflation à la fois dans l'économie financière et l'économie réelle.

Les actions se comportent mieux dans un environnement d'inflation modérée. L'inflation augmente la probabilité que la banque centrale resserre sa politique monétaire, ce qui est mauvais pour les actions. La déflation tend à coïncider avec des contractions économiques, ce qui est également mauvais pour les actions. Lorsque les actions se portent mieux, cela réduit la demande d'or et d'argent, entre autres actifs.

Les attentes en matière d'inflation varient naturellement dans le temps. À la fin des années 1970 et au début des années 1980, un taux d'inflation de 6 % aux États-Unis semblait raisonnable. Aujourd'hui, il représenterait environ quatre fois l'ampleur des prévisions d'inflation intégrées dans les marchés pour une durée indéterminée.

La meilleure corrélation entre le rendement de l'or et celui des autres métaux précieux ne se fait pas par le biais du niveau absolu, mais lorsqu'il est ajusté en fonction de sa tendance.

La protection de l'argent contre la déflation

Les métaux précieux ne sont pas seulement bons en période d'inflation, mais aussi en période de déflation, où ils connaissent généralement une hausse modérée.

La déflation survient généralement lorsque l'activité économique est réduite et que les exigences du service de la dette s'aggravent en raison d'une baisse des revenus. Cela entraîne une baisse des prix des actifs financiers et des biens et services.

En période de déflation, les gens sont plus enclins à épargner davantage et à conserver leurs actifs sous forme de liquidités. Il peut s'agir de la monnaie de base, de la dette publique sûre à court terme ou d'une valeur refuge comme l'or et/ou l'argent.

Cela dit, si les gens ont besoin de liquidités pour payer des dettes ou des dépenses, ou s'ils ont besoin de quelque chose de très liquide, cela peut aussi signifier qu'ils doivent se retirer des métaux précieux. Nous l'avons vu lors du début de l'effondrement du Covid-19.

Dans les années 1930, à l'époque de la dépression, l'or était considéré comme l'un des meilleurs moyens de stocker des richesses. Il pouvait être racheté à tout moment contre un montant fixe de monnaie. L'exploitation minière de l'argent s'était beaucoup développée en Amérique du Nord au cours du 19e siècle et son marché était également développé.

Comme les États-Unis étaient sur l'étalon-or et non sur un étalon bimétallique (comme cela avait été suggéré à la fin du XIXe siècle par certains politiciens pour accroître la masse monétaire), l'argent n'était pas soumis à la même pression réglementaire.

Afin d'injecter davantage de liquidités dans l'économie pour stimuler la reprise, le président Roosevelt a interdit la propriété de l'or par le biais du décret 6102 en 1933.

Le plancher de l'or au cours des 100 dernières années a été atteint à 0,28 $ l'once à l'été 1932. C'était également à l'apogée du resserrement monétaire. La Réserve fédérale a acheté des obligations du Trésor pour faire baisser encore les taux d'intérêt en juillet 1932, ce qui a également coïncidé avec le creux du marché boursier.

Les États-Unis ont rompu l'étalon-or de 1933 à 1944. Le système monétaire de Bretton Woods a fait du dollar américain la première monnaie de réserve du monde et l'a lié à l'or.

Ce système a fonctionné jusqu'en août 1971, lorsque les créances sur l'or ont été trop importantes par rapport au montant des réserves d'or. Le dollar a été unilatéralement retiré de l'étalon-or, ce qui se caractérise par le libre mouvement des prix observé après cette date.

Cela a entraîné une énorme flambée des prix de l'or et de l'argent tout au long de la décennie. L'or était à 35 dollars l'once le jour où le lien a été rompu et à 678 dollars à la fin de la décennie. L'argent valait 9,50 dollars l'once en août 1971 et près de 120 dollars l'once à la fin de la décennie.

Une fois que la forte inflation a été stoppée en 1981 par une forte augmentation des taux d'intérêt par Paul Volcker, alors président de la Fed, l'or et l'argent sont entrés dans des marchés baissiers prolongés de 1981 à 2000 environ.

Le rendement de la monnaie et des obligations (c'est-à-dire la promesse de livrer de la monnaie au fil du temps) était élevé en termes réels, ce qui a entraîné une baisse de la demande d'alternatives.

Aujourd'hui, nous sommes dans la situation inverse, où les rendements nominaux et réels sont faibles, ce qui alimente la demande d'autres formes de richesse.

Une offre d'or relativement stable

Depuis 2000, la croissance des stocks mondiaux d'or et d'argent a légèrement varié, reflétant des tendances économiques mondiales et des besoins industriels. En 2024, la production mondiale d'or a connu une hausse de 4 % en glissement annuel, avec une augmentation attendue pour l'ensemble de l'année. Cela représente un rythme de croissance annuel légèrement supérieur aux 1 % observés sur le long terme, notamment grâce aux expansions minières au Canada, en Chine et au Ghana. Cependant, les coûts d'extraction élevés (all-in sustaining cost ou AISC) limitent certaines expansions rapide.

En ce qui concerne l'argent, la production minière mondiale devrait augmenter de 4 % en 2024, atteignant un sommet de 843 millions d'onces, principalement grâce à l'amélioration des opérations minières au Mexique, en Russie et au Chili. La croissance moyenne depuis 2000 se situait autour de 1,7 % par an, légèrement inférieure à la moyenne actuelle. Comme pour l'or, la demande est poussée par l'industrie, notamment dans les secteurs de l'électronique, de l'automobile et des panneaux photovoltaïques.

L'augmentation bien plus rapide de la création monétaire par rapport à l'offre physique d'or et d'argent continue de renforcer la pression inflationniste sur ces métaux, suggérant que les prix peuvent subir de nouvelles hausses, en particulier en cas de politique monétaire expansionniste ou de crises économiques.

Une couverture contre les tensions géopolitiques

Le rôle des métaux précieux n'est pas seulement monétaire ou financier, mais aussi géopolitique. Comme beaucoup de choses, l'or est plus utile dans ce contexte, bien que l'argent puisse également jouer un certain rôle.

Si et quand les tensions géopolitiques et/ou sociales augmentent ou qu'il y a moins de confiance dans les gouvernements, l'or est couramment recherché.

Les actions baissent généralement, tandis que les obligations et autres valeurs refuges augmentent en valeur.

Par exemple, nous avons constaté une hausse des prix de l'or et de l'argent en relation avec toute flambée des tensions avec la Corée du Nord et l'Iran.

Dysfonctionnement du marché

Pendant la crise du coronavirus, les marchés des métaux précieux ont été mis en boucle, car les chaînes d'approvisionnement en or et en argent ont été perturbées et les traders ont vendu toutes sortes d'actifs en raison de problèmes de trésorerie.

Au cours des trois mois allant de mars 2020 à juin 2020, la division Comex du New York Mercantile Exchange a porté son stockage d'or à 30 millions d'onces troy. Environ 75 % de cet or était entré au cours des trois derniers mois.

Le dysfonctionnement est dû en grande partie à l'immobilisation d'avions commerciaux.

La plupart de l'or physique est stocké à Londres et livré à New York. Des sociétés de sécurité rencontrent les cargaisons aériennes sur le tarmac et les acheminent vers certains entrepôts.

Il faut généralement compter 0,20 dollar par once pour transporter l'or de Londres à New York, 0,20 dollar par once pour fondre les barres londoniennes plus lourdes et les faire correspondre aux normes de livraison de New York, et environ 0,10 dollar par once pour le financement.

S'il y a un écart de 5 $/oz entre les prix de New York et de Londres, le bénéfice net est d'environ 400 000 $ par expédition, moins les coûts d'affrètement du jet. (Ils expédient rarement plus de cinq tonnes sur un vol donné en raison des coûts d'assurance et au cas où quelque chose se produirait).

Au plus fort de l'épidémie à New York en mars et avril 2020, la plupart des avions qui ont décollé ont été privilégiés pour transporter du matériel médical, et non des lingots d'or ou d'autres métaux.

Lorsque le marché a dépassé le creux du 23 mars, la demande d'or et d'argent des investisseurs américains a augmenté.

L'effet de la politique monétaire sur l'argent

Toutes choses égales par ailleurs, l'assouplissement de la politique monétaire est haussier pour l'argent libellé dans cette monnaie.

La baisse des taux d'intérêt réels diminue le rendement de la monnaie et des obligations porteuses d'intérêts, d'où le désir de trouver des alternatives.

De plus, dans un monde où les taux sont bas et les options traditionnelles épuisées (c'est-à-dire la baisse des taux d'intérêt à court terme, les achats d'actifs financiers), les investisseurs se préparent à un retour à d'autres politiques.

Par exemple, la Réserve fédérale américaine n'a pas eu recours au contrôle de la courbe des taux (YCC ; également connu sous le nom de plafonnement des taux) depuis l'après-Seconde Guerre mondiale.

L'idée de base du YCC est de plafonner les rendements des obligations d'État afin de contrôler les coûts d'emprunt. En d'autres termes, la Fed achèterait une quantité illimitée de dette si les rendements atteignaient un certain niveau.

La Seconde Guerre mondiale a été une entreprise très coûteuse par rapport aux niveaux de production de l'économie et le YCC a contribué à maintenir les coûts d'emprunt à un faible niveau. Dans le même temps, si les rendements américains à moyen terme sont effectivement contrôlés, le marché perd une référence importante sur laquelle le reste de l'univers d'investissement est mesuré. Le Trésor américain à 10 ans a déjà perdu une grande partie de son effet de signal traditionnel étant donné le contrôle de la banque centrale sur le marché.

En raison du poids très élevé de la dette par rapport à la production, toutes les grandes banques centrales du monde ne relèveront pas les taux d'intérêt avant très longtemps. La Fed a annoncé des taux zéro jusqu'en 2022, mais ce sera beaucoup plus long.

Sur la base de certaines mesures, comme la somme de l'inflation et le ratio des personnes employées par rapport à l'ensemble de la population ("l'indice de misère"), une amélioration importante est nécessaire pour que l'économie soit suffisamment saine.

Cela restera un vent favorable à l'argent.

Le cycle historique

Il existe plus ou moins des systèmes monétaires basés sur les matières premières et des systèmes de monnaie fiduciaire.

Il existe également un hybride entre les deux que l'on pourrait classer comme un troisième. Dans certains cas, les billets de banque sont adossés à une matière première (généralement l'or et, dans une moindre mesure, l'argent).

Lorsqu'un assouplissement de la politique monétaire est nécessaire, le gouvernement peut modifier la convertibilité entre la marchandise et la quantité d'argent qu'elle représente.

Par exemple, pendant une longue période précédant la rupture du lien entre l'or et le dollar en mars 1933, chaque once d'or était convertible en 20,67 dollars. Au cours de la période précédant le prochain grand déliage en août 1971, chaque once d'or était convertible pour 35 dollars.

Ils peuvent aussi abandonner complètement l'utilisation de la marchandise pour avoir un système sans contrainte, ce qui serait un pur système fiat.

Actuellement, nous vivons dans un monde fiat et toutes les monnaies de réserve flottent librement. (Les pays liés à l'euro sont dans un système quasi-fixe).

Mais au fil du temps, les obligations de la dette s'accumulent et ne peuvent jamais être remboursées. Les gens ne veulent pas être remboursés dans une monnaie dépréciée et perdent donc confiance en elle.

Les pays se sortent de leurs problèmes monétaires en adoptant un système avec un support très dur. En général, il s'agit d'or et/ou d'argent. Mais il peut s'agir de n'importe quoi qui ne soit pas sujet à de grandes variations de l'offre ou de la demande.

Puis ils éliminent progressivement l'ancienne monnaie.

Puis le cycle recommence, mais finalement la création de monnaie et de crédit est trop restrictive dans ces systèmes, alors ils changent la convertibilité entre la monnaie et la quantité de marchandise ou abandonnent complètement le système de marchandise.

Nous sommes dans la partie du cycle où les taux d'intérêt sont à zéro dans chacune des trois principales monnaies de réserve (USD, EUR, JPY) et y parviennent dans l'autre grand système monétaire/de crédit du monde (Chine), tout en créant des quantités de monnaie sans précédent pour alléger le fardeau excessif de la dette.

En attendant, les taux de change de ces monnaies peuvent rester élevés par rapport aux autres parce que :

a) ils doivent imprimer beaucoup de monnaie pour répondre à la demande, ce qui fait que la monnaie est sous-approvisionnée par rapport à la demande, et/ou

b) jusqu'à ce que des défauts de paiement et des restructurations se produisent, ce qui réduit la demande de devises.

Les points d'inflexion des régimes monétaires sont rares. Les systèmes monétaires peuvent fonctionner correctement pendant des décennies avant qu'un nouveau paradigme ne se mette en place.

Par conséquent, comme les investisseurs s'habituent à des événements qu'ils ont connus dans un passé récent, ils ont tendance à sous-estimer la probabilité qu'ils se produisent.

Le dernier grand point d'inflexion pour les États-Unis remonte à 1971 (il y a un demi-siècle), lorsque les États-Unis sont passés d'un système lié à l'or à un système purement fiduciaire. Cela a entraîné une forte hausse du prix de l'or, et de son cousin l'argent, par rapport au dollar américain, car davantage de dollars ont été imprimés pour satisfaire les créances sur ces derniers. Nous sommes dans une situation similaire aujourd'hui, que la pandémie de Covid-19 a simplement exacerbée.

Le fait que ces changements aient tendance à se produire explique pourquoi de petites quantités d'or, d'argent, d'autres métaux précieux, de matières premières et d'autres actifs durs sont importants pour un portefeuille et pourquoi il peut être utile pour les portefeuilles de se diversifier parmi de nombreuses devises et systèmes monétaires différents.

Le principal inconvénient de l'argent dans un portefeuille

Même une réserve de richesse bien établie comme l'argent, dont les antécédents sous une forme ou une autre remontent à des milliers d'années, a ses propres problèmes.

L'argent n'est pas un marché particulièrement important en termes de taille. Il ne représente qu'environ 0,5 % de la taille des marchés boursiers mondiaux (environ 100 000 milliards de dollars) et 0,1 à 0,2 % de la taille des marchés de la dette mondiale (environ 350 000 milliards de dollars).

En raison de sa taille réduite et de sa relative illiquidité, il a une capacité limitée à accueillir les transferts de richesse importants provenant des marchés d'actifs plus traditionnels.

Toutefois, il peut fonctionner raisonnablement bien en tant qu'actif de réserve pour les petites sommes d'argent. Il n'augmentera pas toujours en cas de crise défavorable aux actions. Son utilisation industrielle le lie au cycle du crédit. Mais il est probable qu'il s'en sorte bien par rapport aux actions sur une base relative.

Comme toute classe d'actifs, il y a un moment où il sera performant et un moment où il sera peu performant dans un portefeuille.

L'une des meilleures choses que les investisseurs peuvent apprendre à faire est de bien mélanger les actifs afin de créer un portefeuille capable de bien se comporter dans divers environnements et de fournir un rendement plus élevé pour chaque unité de risque.

L'or par rapport à l'argent en fonction de quatre facteurs principaux

Volatilité

L'argent est plus volatil que l'or. Du point de vue du dimensionnement et de l'équilibre pour l'investisseur à long terme, cela signifie que le positionnement de l'argent dans un portefeuille sera plus faible.

Pour un trader qui a besoin de volatilité, le mouvement supplémentaire peut être un avantage. Des variations de prix plus importantes sont disponibles et les traders peuvent essayer de les exploiter. Les vendeurs d'options peuvent également bénéficier de niveaux de volatilité relatifs plus élevés. Ces types d'acteurs du marché vendent généralement des options et couvrent la position sous-jacente en delta et/ou gamma.

De ce point de vue, la volatilité de l'argent peut donner un avantage sur l'or dans une perspective de trading.

Pourquoi l'argent est-il plus volatil ?

Cela dépend en grande partie de la taille du marché. Un marché plus petit et moins liquide signifie que son prix est plus facile à déplacer lorsque des ordres sont passés.

Pendant les marchés haussiers, l'argent a tendance à se redresser davantage que l'or. Pendant le marché haussier des métaux précieux de 2001 à 2011, l'argent a augmenté de 904 %, contre 636 % pour l'or. De 1993 à 1996, l'argent a augmenté de 63 %, contre 28 % pour l'or.

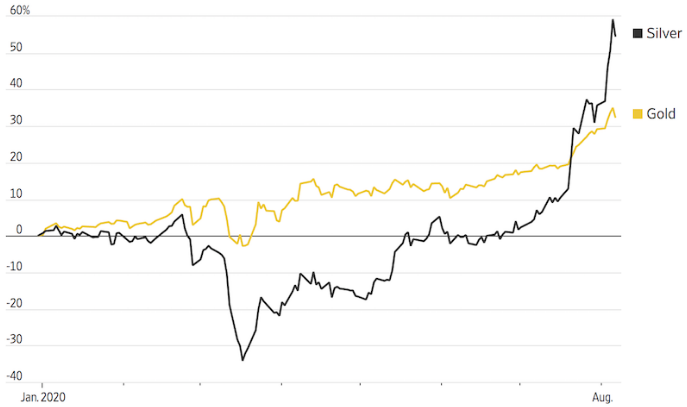

Mais la volatilité va dans les deux sens. Les marchés baissiers de l'argent sont généralement plus marqués que ceux de l'or. C'était également le cas pendant la crise de Covid-19, lorsque les prix ont plongé d'environ 50 % en quelques semaines, contre seulement 15 % environ pour l'or.

Le graphique ci-dessous de l'évolution relative des prix de l'or et de l'argent au cours des sept mois et demi de l'année 2020 confirme la plus grande volatilité de l'argent (près de deux fois celle de l'or).

Liquidité

Le marché de l'or n'est pas particulièrement liquide, mais il l'est beaucoup plus que celui de l'argent, compte tenu de la taille du marché et du volume global échangé.

Le marché de l'or est généralement 5 à 8 fois plus important que celui de l'argent.

Il est facile d'entrer et de sortir des marchés de l'or et de l'argent, que ce soit par le biais des marchés à terme (par exemple, GC, MGC, contrats à terme SI sur NYMEX) ou d'un ETF (par exemple, GLD, SLV). Mais il est plus difficile de faire des achats plus importants du métal sans faire varier son prix.

Néanmoins, le trading de plus petits volumes de métaux ne devrait pas poser de problème.

Frais de stockage et de sécurité

Les avoirs physiques en or et en argent s'accompagnent de frais de stockage et de sécurité. L'or est normalement placé dans des chambres fortes et autres installations sécurisées, ce qui implique un loyer, une assurance et un transport.

Même si l'on choisit de détenir des métaux précieux sous la forme d'un contrat à terme ou d'un ETF, ces frais sont toujours pris en compte.

L'or et l'argent sont des marchés structurellement contango, ce qui signifie que la courbe des prix à terme est en pente ascendante pour refléter ces coûts au fil du temps.

Si l'on prend un investissement fixe, disons 1 million de dollars de chaque, l'argent occupera plus de volume que l'or dans une installation de stockage sécurisée. Un million de dollars vous permettra d'acheter environ 35 700 onces troy d'argent si le prix est d'environ 28 dollars, alors que vous obtiendrez 500 onces d'or à environ 2 000 dollars l'once. Cela représente environ 2 500 livres ou 1 100 kilogrammes d'argent (contre 35 livres ou environ 16 kilogrammes pour l'or).

En d'autres termes, à valeur égale, l'argent occupera environ 70 fois plus d'espace et de poids. Cela augmente les coûts de stockage qui lui sont associés, et rend le transport plus coûteux également. Cela se reflétera également dans la pente relative de la courbe des contrats à terme sur l'argent ou dans le prix d'un ETF adossé à ces contrats, toutes choses égales par ailleurs.

Diversification

Comme nous l'avons mentionné plus haut dans l'article, l'or offre un avantage en matière de diversification par rapport à l'argent, étant donné les utilisations industrielles de ce dernier et donc son lien avec le cycle économique. L'utilisation industrielle de l'or est faible, tandis que la demande industrielle de l'argent peut influencer les prix associés à des développements positifs pour le cycle économique.

Cela confère à l'or une corrélation plus faible avec toutes les autres classes d'actifs.

Les banques centrales achètent de l'or pour diversifier leur exposition aux devises USD, EUR, JPY et autres systèmes. En revanche, elles ne sont pas des acheteurs sur le marché de l'argent.

Conclusion

L'argent fait partie de l'histoire monétaire depuis des milliers d'années. Les gens ont accordé de la valeur à l'argent et à d'autres métaux précieux, et l'argent a été imbriqué dans la culture et la société du monde entier.

Bien que les cours d'économie ne traitent plus beaucoup de l'or ou de l'argent depuis que les États-Unis ont abandonné l'étalon-or en 1971, l'argent reste un actif de réserve important.

De nombreux investisseurs n'en possèdent pas assez. Comme les actions se sont relativement bien comportées depuis la crise financière, les gens s'en tiennent à ce qui a bien marché et ont tendance à sous-estimer les autres classes d'actifs.

Les économies développées se trouvant dans une situation difficile sur le plan financier et monétaire, l'or et l'argent devraient jouer un rôle plus important à l'avenir.

Les taux d'intérêt nominaux sont nuls ou négatifs dans l'ensemble du monde développé. Les taux réels sont négatifs. Les investisseurs utilisent les métaux précieux comme un moyen de se couvrir.

Comme les liquidités et les obligations ne rapportent rien, et que les actions ne rapportent pas beaucoup plus, cela signifie qu'il y a plus de place pour les réserves alternatives de richesse à l'avenir.

L'or est le principal actif vers lequel les économies se tournent pour soutenir la monnaie lorsque les monnaies fiduciaires perdent leur valeur. Historiquement, l'argent a également une certaine valeur à cet égard.

Il agit comme une forme de diversification par rapport aux différents systèmes monétaires qui ont été utilisés au cours de l'histoire.

Dans un portefeuille, l'argent représente environ 1 à 2 % de l'allocation globale (et environ 10 % pour l'or).