Les figures chartistes en harmoniques

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Qu'est-ce que le trading des figures harmoniques ?

Les patterns de prix harmoniques font passer le concept de formation géométrique des prix à un niveau supérieur en utilisant les ratios de Fibonacci pour définir des points de retournement précis sur le marché. Le trading des figures harmoniques tente de prévoir plus précisément les mouvements futurs des prix en se basant sur une série de relations numériques. Ce concept contraste fortement avec les méthodes courantes et les plus populaires qui sont réactionnaires plutôt que prédictives de l'action sur les prix. C'est là que réside la nouveauté et la popularité croissante des patterns harmoniques, que nous allons expliquer dans cet article.

Le trading des harmoniques est une méthodologie qui utilise la reconnaissance de modèles de prix spécifiques et l'alignement des ratios de Fibonacci exacts pour déterminer les points de forte probabilité de changements de tendance sur les marchés financiers. Cette approche suppose que les modèles ou les cycles des marchés, comme de nombreux modèles et cycles de la vie, se répètent régulièrement. L'essentiel est d'identifier ces tendances et d'ouvrir ou de fermer une position en se basant sur une forte probabilité que la même action historique sur les prix se reproduise.

Bien que ces modèles ne soient pas fiables à 100 % (rien ne l'est dans le trading), il s'agit de formations de prix dont le succès a été prouvé historiquement. Si ces modèles sont correctement identifiés, il est possible de découvrir des opportunités significatives avec un risque assez limité.

La chose la plus importante à comprendre pour le trader est que les vagues de prix ou les différents mouvements de prix sont liés les uns aux autres. Les modèles de prix qui sont quantifiés par l'alignement de relations précises fournissent un moyen de déterminer où les changements de direction des prix ont une forte probabilité de se produire. Lorsque ces points de changement sont correctement identifiés, les opérations sont exécutées à un niveau où le cycle change. Cette stratégie de trading respecte les flux et reflux des forces d'achat et de vente sur le marché. Ce faisant, les transactions qui sont effectuées selon des modèles harmoniques sont exécutées "en harmonie" avec le marché.

Par exemple, lorsqu'une action est achetée à un point de changement de direction du marché, la force de vente qui a fait chuter le prix à ce niveau a atteint un point où elle est sur le point de s'épuiser. Souvent, les techniques avec des modèles harmoniques identifient des niveaux d'entrée qui sont proches du point exact de changement de tendance.

Il est important de noter que le trading des patterns harmoniques fonctionne sur n'importe quelle période de temps - intrajournalière, quotidienne, hebdomadaire ou mensuelle. Certains analystes estiment que les meilleures opportunités ou signaux d'entrée apparaissent sur les graphiques quotidiens pour ouvrir des positions de swing trading. Toutefois, sur les graphiques 1 heure et 4 heures, les figures harmoniques permettent également d'identifier d'excellentes opportunités pour le trading à court terme ou le daytrading. Il est également intéressant de constater que cette méthode fonctionne sur le long terme. Les graphiques hebdomadaires et mensuels sont excellents pour trouver les points historiques où des changements majeurs sont intervenus sur les marchés financiers.

Le principe le plus important et le plus utile pour le trading des harmoniques est la capacité à différencier divers types de mouvements cycliques des prix qui respectent des conditions spécifiques en termes de structure et de relations numériques. Les mouvements de prix représentent des cycles de croissance et de baisse. Comme de nombreux processus cycliques dans la vie, ces mouvements peuvent être quantifiés grâce aux relations relatives qu'ils présentent sur la base des ratios de Fibonacci et analysés pour définir des situations techniques uniques. De cette manière, les transactions sont exécutées dans les zones où le rythme naturel du marché est en train de changer.

La psychologie de masse est la principale raison pour laquelle ces modèles fonctionnent souvent.

Les principaux modèles harmoniques utilisés par les commerçants sont les suivants :

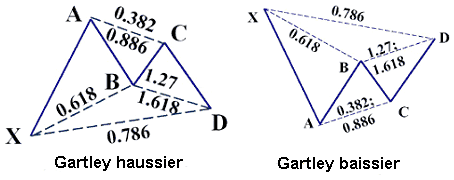

Figure harmonique Gartley

Le Gartley est une formation de prix complexe basée sur des ratios de Fibonacci connus. Il porte le nom de son inventeur H. M. Gartley, le père du trading des figures harmoniques. Il est parfois appelé Gartley 222 et sert à déterminer les signaux d'achat et de vente en mesurant les inversions de prix à la hausse ou à la baisse.

Les principales caractéristiques de ce modèle sont les suivantes :

- Il s'agit d'une formation à 5 points qui a 4 variations de prix.

- Le mouvement AB doit représenter 61,8% du mouvement XA.

- Le mouvement BC doit représenter 38,2 % ou 88,6 % du mouvement AB.

- Si l'annulation du coup BC est de 38,2% du coup AB, alors le coup CD doit être de 127,2% du coup BC.

- Ainsi, si le mouvement BC représente 88,6 % du mouvement AB, le mouvement CD doit représenter 161,8 % du mouvement BC.

- Le mouvement CD doit représenter 78,6 % du mouvement XA.

- Le point D définit la zone d'investissement potentiel, où il est probable que le prix change de direction.

Figure harmonique 5-0

Le schéma harmonique 5-0 est une formation de prix à 5 points qui est composée de 4 mouvements ou oscillations de prix dont la présence sur les graphiques indique un changement possible de la direction du prix sur le marché. Il a été découvert par Scott Carney et montré pour la première fois dans son livre, Harmonic Trading of the Financial Markets : Volume Two. Le modèle 5-0 nécessite une formation réciproque AB = CD pour définir l'achèvement du modèle.

Les principales caractéristiques de ce modèle sont les suivantes :

- Il s'agit d'un modèle en 5 points formé par 4 oscillations ou mouvements de prix.

- Le mouvement AB doit être une extension de XA qui doit s'étendre entre 113% - 161,8% de XA.

- Le mouvement BC doit être une extension de AB qui doit s'étendre entre 161,8% - 224% de AB.

- Le mouvement CD doit se terminer autour du retracement de 50% de l'oscillation BC.

- Au point D, le schéma est complété et c'est là que se définit la zone potentielle d'inversion des prix, où nous allons acheter ou vendre.

Figure harmonique Chauve Souris (Bat)

Le modèle Bat est un modèle de prix bien connu qui a été découvert par Scott Carney en 2001. Il est considéré comme l'un des modèles les plus précis, car il a un taux de réussite plus élevé dans ses signaux par rapport à d'autres modèles harmoniques. Comme les autres formations de ce type, elle est composée de 5 points d'oscillation appelés X, A, B, C et D.

- Il s'agit d'un modèle à 5 points formé par 4 mouvements de prix définis.

- Le mouvement AB est un retracement de 38,2 % à 50,0 % du mouvement XA.

- Le mouvement BC est un retracement de 38,2 % à 88,6 % du mouvement AB.

- Le mouvement CD est un retrait pouvant atteindre 88,6 % du mouvement XA.

- Le mouvement CD peut être une extension de 161,8% à 261,8% du mouvement AB.

- Une fois le modèle D terminé, nous avons la zone d'inversion potentielle où le prix est susceptible de changer de direction. C'est dans cette zone de prix que nous pouvons acheter ou vendre.

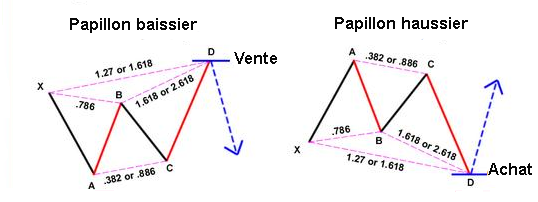

Figure harmonique Papillon (Butterfly)

Le modèle harmonique en papillon est une formation de prix composée de 5 points qui définissent 4 fluctuations de prix. Il a été découvert par Bryce Gilmore. Cependant, les relations exactes (définies par les ratios précis de Fibonacci) entre les mouvements qui composent le modèle ont été définies par Scott Carney dans son livre "The Harmonic Trader", écrit en 1998. Leur présence indique qu'il y a une forte probabilité que le marché change de direction.

- Il s'agit d'un modèle en cinq points formé par quatre mouvements de prix.

- Le mouvement AB doit être égal à 78,6 % du mouvement XA.

- Le mouvement BC est un retracement de 38,2% ou 88,6% de AB.

- Si le retracement BC est de 38,2% du mouvement AB, alors le déplacement de la CD devrait être une extension de 161,8% du déplacement de la CB.

- Si le mouvement BC est égal à 88,6% du mouvement AB, alors le mouvement CD doit être une extension de 261,8% du mouvement BC.

- Le mouvement CD doit être une extension de 127% ou 161,8% de XA.

- Une fois le schéma complété en D, nous avons la zone d'investissement potentiel, où nous pouvons acheter ou vendre puisqu'il y a une probabilité que le prix change de direction.

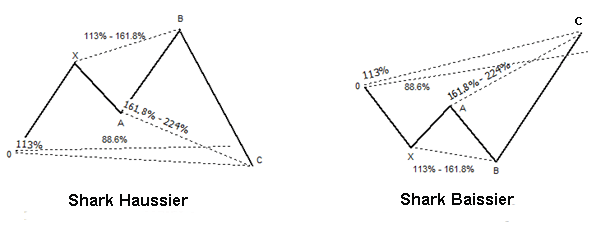

Figure harmonique Requin (Shark)

Le schéma harmonique Shark est une formation de prix découverte en 2011 par Scott Carney, on peut donc dire qu'elle est relativement récente. Il s'agit d'un modèle composé de 4 fluctuations de prix qui est essentiellement un modèle 5.0 émergent. Le modèle Shark présente une certaine similitude avec le modèle harmonique Crab et peut être identifié par l'oscillation très étendue du point C. Sa présence dans le graphique indique qu'il y a une forte probabilité de changement de direction des prix autour du point C où le modèle est complété.

- Il s'agit d'un modèle à 5 points composé de 4 fluctuations de prix.

- C'est une variante du modèle 5-0 sans la dernière composante et avec des restrictions supplémentaires.

- Les points d'oscillation de ce modèle sont définis par les lettres suivantes : 0, X, A, B, C.

- Le mouvement AB s'étend entre 113% et 161,8% du mouvement OX.

- Le mouvement BC s'étend au-delà de O pour 113% du mouvement OX.

- Le mouvement BC est une extension de 161,8% ou 224% de AX.

- L'entrée se fait au point C, où la formation est terminée.

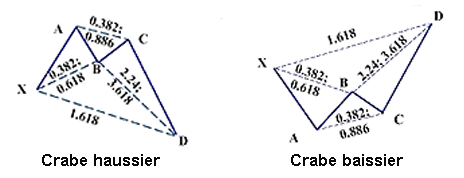

Figure harmonique Crabe (Crab)

Le modèle Crabe est un autre modèle harmonique de 5 points et 4 oscillations défini par Scott Carney en 2001. Il est considéré comme l'un des modèles les plus précis, car il fournit des inversions de prix assez proches de ce qu'indiquent les ratios de Fibonacci. Il est considéré comme similaire au modèle Butterfly et sa présence indique qu'il y a une forte probabilité que le marché change de direction dans la zone du point D.

- Il s'agit d'un modèle à 5 points formé par 4 oscillations du prix.

- Le mouvement AB est un retracement de 61,8% du mouvement XA ou moins.

- Le mouvement BC est un retracement de 38,2% ou 88,6% du mouvement AB.

- Le mouvement CD est une extension égale à 161,8% du mouvement XA.

- Idéalement, le mouvement CD doit être une extension de 224% ou 361,8% du mouvement BC.

- La projection de 161,8% de XA est la limite qui définit la structure.

- Il s'agit d'une extension du modèle AB=CD

- Quand le modèle D est achevé, nous avons la zone d'investissement potentielle où le prix est susceptible de changer de direction. C'est dans cette zone de prix que nous pouvons acheter ou vendre.

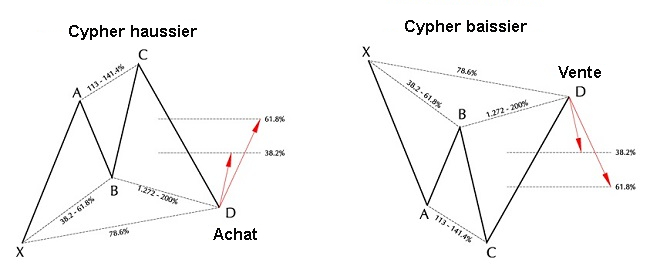

Figure harmonique Cypher

Le modèle harmonique Cypher est composé de 5 points et 4 fluctuations de prix définies qui ont des relations spécifiques les unes avec les autres, il a été découvert par Darren Oglesbee. Il n'est pas aussi courant que d'autres modèles, bien qu'il soit largement utilisé pour analyser le marché. Comme il est moins fréquent, les traders doivent avoir une plus grande tolérance et faire de la place pour ajuster les niveaux de Fibonacci utilisés dans le modèle. Sa présence indique qu'il y a une probabilité que le prix change de direction dans la zone D, où ce schéma est complété.

- Il s'agit d'un modèle à 5 points formé par 4 oscillations du prix.

- Il n'est pas aussi courant que d'autres modèles.

- Le mouvement AB est un retracement de 38,2 % ou 61,8 % du mouvement XA.

- Le mouvement BC est une extension de 113 % à 141,4 % du mouvement XA.

- Mouvement CD est égal à 78,2% de XC.

- Le point B ne peut pas atteindre le retracement de 78,6 % de XC.

- Lorsque le schéma est terminé au point D, la zone d'inversion potentielle est définie, où le prix est susceptible de changer de direction. C'est là que le trader doit essayer d'acheter ou de vendre.

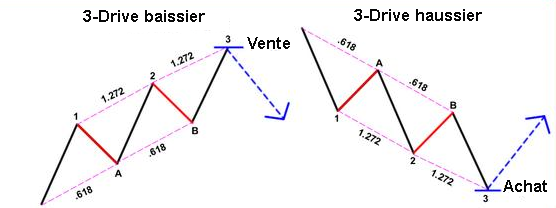

Figure harmonique à 3 jambes (3-Drive)

Le modèle harmonique 3-Drive est une formation composée de 5 points. Bien qu'elle ne soit pas spécifiquement identifiée, une des premières références à ce modèle a été décrite par Robert Prechter dans son livre "Elliot Wave Principle". Les mouvements de prix symétriques qui ont des projections de Fibonacci identiques dans une structure de prix à 5 vagues constituent un modèle à 3 jambes. La présence de cette formation sur le graphique des prix indique qu'il y a une probabilité que le marché change de direction dans la zone où la structure se termine.

- C'est une structure formée par 5 vagues ou oscillations de prix.

- C'est un modèle dans lequel la symétrie des prix et du temps est essentielle.

- Les points A et B sont des retracement de 61,8% à 78,6% du mouvement précédent.

- Le points 2 et 3 sont des extensions de 127,2% ou 161,8% du mouvement précédent.

- Les drives 1, 2 et 3 sont symétriques, tout comme les drives 1A et 2B

- Le point où le modèle se termine définit une zone où le marché est susceptible de changer de direction. Dans cette zone, le trader peut rechercher des opportunités d'achat et de vente.

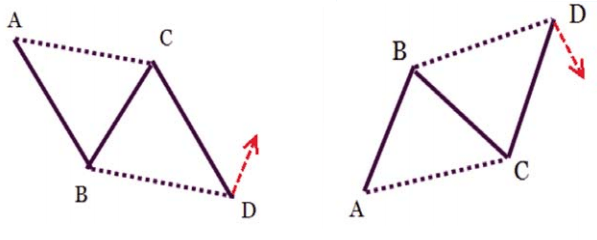

Figure harmonique ABCD

Le modèle harmonique ABCD est une formation d'inversion de prix en 4 points, qui aide à identifier quand le marché est sur le point de changer de direction. C'est l'un des modèles harmoniques classiques, et l'un des premiers à être identifié. Il a été initialement découvert par H.M. Gartley. Sa présence dans le graphique indique qu'il y a une probabilité que le marché change de direction au point D, où le schéma est complété.

- Il s'agit d'un modèle à 4 points formé par 3 fluctuations de prix.

- Idéalement, le mouvement BC doit être égal à 61,8% ou 78,6% de AB (schéma classique ABCD).

- Le mouvement BC peut également n'être égal qu'à 38,2 % ou 50 % de AB.

- Le mouvement CD peut être égal au mouvement AB (modèle AB=CD)

- Le mouvement CD peut être égal à 127,2% ou 161,8% de BD (schéma classique ABCD)

- Le mouvement CD peut être égal à 127,2% ou 161,8% de AB (schéma d'extension ABCD)

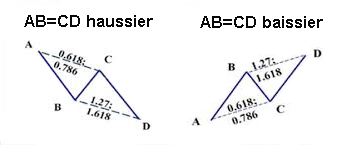

Figure harmonique AB=CD

Les modèles ABCD où AB est égal à CD sont connus précisément sous le nom de formations AB=CD. Scott M. Carney, a affiné le modèle en attribuant de nouveaux éléments et des ratios de Fibonacci spécifiques pour confirmer la formation. Le résultat est ce que l'on appelle aujourd'hui le modèle AB=CD. Comme d'autres modèles harmoniques, les mouvements de prix qui le composent entretiennent des relations numériques précises entre eux. Il est également présent dans d'autres modèles plus complexes comme le modèle Bat ou le modèle 5-0, et aide même à les définir. La présence d'une formation AB=CD indique qu'un changement de direction du marché est possible dans la zone D.

- Il s'agit d'une structure de prix à 4 points formée par 3 fluctuations de prix.

- Le mouvement de prix initial est reformé et suit un mouvement équidistant à partir de la fin du retracement.

- Le mouvement BC est un retracement qui doit être de 61,8% ou 78,6% de AB

- Le mouvement CD est une extension de 127,2% ou 161,8% de AB.

- La durée du mouvement AB est égale à la durée du mouvement CD. La durée du mouvement peut être mesurée en termes de nombre de bougies.

- Le point D est une zone potentielle de retournement de la tendance où les traders peuvent ouvrir une position dans la direction opposée.

Harmoniques : combinaison de géométrie et des ratios de Fibonacci

Le trading des patterns harmoniques combine les modèles et les mathématiques (ratios de Fibonacci) dans une méthode de trading précise et basée sur le principe que les modèles de prix se répètent. À la base de cette stratégie se trouve la relation primaire, ou un dérivé de celle-ci (0,618 ou 1,618). Les relations complémentaires comprennent : 0,382, 0,50, 1,41, 2,0, 2,24, 2,618, 3,14 et 3,618.

La relation primaire se retrouve dans presque toutes les structures et événements naturels ; elle se retrouve également dans les structures artificielles. Comme le schéma se répète dans la nature et au sein de la société humaine, la relation se retrouve également sur les marchés financiers, qui sont affectés par les environnements et les sociétés.

En recherchant des modèles de différentes longueurs et magnitudes, l'investisseur peut alors appliquer les ratios de Fibonacci aux modèles et essayer de prévoir les mouvements futurs. Cette stratégie de trading est largement attribuée à Scott Carney, bien que d'autres aient contribué ou trouvé des modèles et des niveaux qui améliorent la performance.

Dérivés des ratios de Fibonacci

Les ratios de Fibonacci utilisés dans le trading des figures harmoniques sont dérivés directement et indirectement des rapports primaires 0,618 et 1,618 de la séquence de Fibonacci. Bien que d'autres opérateurs et analystes puissent utiliser des ratios différents, la liste suivante contient les seuls ratios qui déterminent des schémas harmoniques précis.

Ratios primaires : 0,618 et 1,618 (d'après la séquence des rations de Fibonacci)

Ratios primaires dérivés :

- 0,786 = racine carrée de 0,618

- 0,886 = quatrième racine de 0,618

- 1,13 = l'inverse de 0,886 (1/0,886)

- 1,27 = l'inverse de 0,786 (1/0,786)

Ratios dérivés complémentaires :

- 0.382

- 0.50

- 1.41

- 2.0

- 2.24

- 2.618

- 3.14

- 3.618

Les modèles de prix harmoniques sont extrêmement précis, et nécessitent que le modèle montre des mouvements d'une ampleur particulière et exacte, afin que le développement du modèle fournisse un point d'inversion de la tendance. Un trader peut souvent voir des formations de prix qui ressemblent à des modèles harmoniques, dans lesquels cependant les niveaux de Fibonacci ne s'alignent pas dans le modèle, ce qui rend le modèle peu fiable. Dans un sens, cela peut être un avantage, car cela oblige le trader à être patient et à attendre les formations qui répondent aux conditions idéales des modèles harmoniques.

Les modèles harmoniques peuvent mesurer la durée d'un mouvement actuel du marché et peuvent également être utilisés pour isoler les points de retournement. Le danger survient lorsqu'un trader ouvre une position et que le schéma échoue tout simplement. Lorsque cela se produit, le trader peut être pris dans un mouvement de prix où la tendance se propage rapidement contre lui. Par conséquent, comme pour toutes les stratégies de trading, le risque doit être contrôlé

Il est important de garder à l'esprit qu'il peut y avoir des schémas à l'intérieur d'autres schémas, et qu'il est également possible qu'il y ait (et probablement qu'il y aura) des schémas non harmoniques dans le contexte de schémas harmoniques. Ils peuvent être utilisés pour améliorer l'efficacité du schéma harmonique et contribuer aux performances des entrées et des sorties. Plusieurs vagues de prix peuvent également exister au sein d'une même vague harmonique (par exemple une vague CD ou une vague AB). Les prix changent constamment, il est donc important de se concentrer sur le contexte global de la période dans laquelle vous effectuez vos transactions. La nature fractale des marchés permet d'appliquer cette théorie du plus petit au plus grand des délais.

Conclusions

Le trading des patterns harmoniques est un moyen précis et mathématique d'échanger sur les marchés, mais il nécessite de la patience, de la pratique et beaucoup de travail pour maîtriser les différents schémas. Les mouvements de prix qui ne s'alignent pas sur les mesures appropriées des modèles entraînent l'invalidation de ces modèles et peuvent amener des traders inexpérimentés à prendre de mauvaises décisions sur la base de formations non valables.

Gartley, Butterfly, Bat et le Crab sont parmi les modèles harmoniques les plus familiers aux traders qui utilisent l'analyse technique et l'action sur les prix. Les entrées sont effectuées dans la zone potentielle, lorsque la confirmation des prix indique un possible retournement du marché, et les stop loss sont placés en dehors du niveau de Fibonacci significatif le plus proche (pour le modèle) qui n'a pas été atteint par les extensions/retracement BC ou XA dans la zone D.

Le trading de CFD implique un risque de perte significatif, il ne convient donc pas à tous les investisseurs. 74 à 89% des comptes d'investisseurs particuliers perdent de l'argent.