Prime de risque de change

La prime de risque de change désigne le rendement supplémentaire qu'un trader ou un investisseur exige pour détenir une monnaie susceptible de se déprécier par rapport à sa monnaie nationale.

La prime de risque est influencée par différents facteurs :

Principaux enseignements

- Les primes de risque de change reflètent le rendement potentiel de la détention de devises étrangères.

- Elles sont influencées par les différences de taux d'intérêt, d'inflation, de politiques économiques entre les pays, de flux monétaires et de crédit, ainsi que par l'histoire.

- Elles offrent des avantages en termes de diversification dans un portefeuille d'investissement, car les mouvements de devises ont souvent des moteurs uniques, distincts des autres classes d'actifs.

- La gestion du risque de change est importante ; les fluctuations soudaines des taux de change peuvent avoir un impact sur les rendements, de sorte qu'une exposition indésirable au risque de change devra être couverte.

Différences de taux d'intérêt

Selon la théorie de la parité des taux d'intérêt, la différence de taux d'intérêt entre deux pays peut indiquer la variation attendue des taux de change.

Si un pays étranger a un taux d'intérêt plus élevé que son pays d'origine, sa monnaie devrait se déprécier à l'avenir.

Cela crée un risque pour les investisseurs.

Stabilité économique et politique

Les monnaies des pays dont l'environnement politique et économique est stable sont généralement assorties de primes de risque plus faibles.

Les traders exigent des rendements plus élevés pour détenir des devises de pays présentant des risques économiques ou politiques plus élevés.

En conséquence, les traders augmenteront la prime requise pour conserver la monnaie.

Inflation attendue

Une forte inflation peut éroder la valeur d'une monnaie.

Les investisseurs exigent une prime de risque plus élevée pour les monnaies susceptibles d'être affectées par une inflation plus forte.

Pour qu'une monnaie conserve sa valeur, la banque centrale doit fournir un intérêt qui compense la combinaison du taux d'inflation et de toute pression à la dépréciation exercée par le flux net de capitaux.

Par exemple, si un pays a un taux d'inflation de 5 %, il ne suffit pas d'offrir un taux d'intérêt nominal de 5 % sur la monnaie pour qu'elle conserve sa valeur si le pays subit des sorties de capitaux défavorables.

Ce problème de retrait de capitaux peut représenter une part plus importante de la prime de risque monétaire que l'inflation et d'autres facteurs, en fonction de la situation.

C'est pourquoi certains pays bloquent leur compte de capital et ne laissent pas l'argent sortir du pays (contrôle des capitaux).

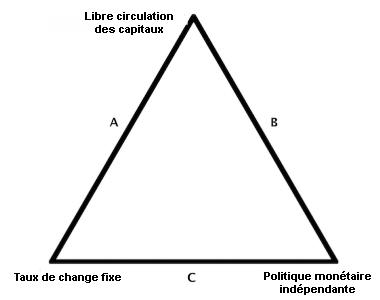

Mais les contrôles de capitaux s'accompagnent d'autres compromis pour les décideurs politiques, dans ce que l'on appelle communément un trilemme.

Par exemple, si un pays veut fixer son taux de change à un certain niveau (le plus souvent, il est rattaché à la principale monnaie de réserve mondiale ou à son principal partenaire commercial), il devra contrôler les flux de capitaux entrant et sortant du pays s'il veut conserver une politique monétaire indépendante.

La Chine et le Viêt Nam en sont des exemples.

Sentiment du marché et spéculation

Le sentiment du marché à court terme et les activités spéculatives (par exemple, les flux d'argent chaud à la recherche de profits à court terme plutôt que d'investissements à long terme dans un pays) peuvent également influencer les primes de risque des devises.

En période de volatilité accrue sur les marchés mondiaux, les investisseurs pourraient préférer les monnaies refuges (c'est-à-dire une demande plus forte de liquidités, de crédit, d'actions et d'actifs dans les monnaies de réserve, ou d'actifs de réserve non crédibles/non engageants comme l'or).

Cela peut augmenter la prime de risque pour les autres monnaies.

Mouvements historiques des devises

La volatilité et les tendances passées de la valeur d'une monnaie peuvent influencer sa perception du risque.

Un historique de dépréciation ou de volatilité importante peut conduire à une prime de risque plus élevée.

Comment trouver les primes de risque de change

Pour trouver les primes de risque de change, il faut analyser les différentiels de taux d'intérêt entre deux devises, en tenant compte de facteurs tels que les taux d'inflation, la stabilité économique et les politiques monétaires.

Une partie peut être due aux différentiels d'inflation, tandis qu'une autre peut être liée au crédit (par exemple, le risque que le gouvernement ne paie pas ses factures, souffre d'instabilité économique).

Les taux de change à terme comparés aux taux au comptant peuvent également donner une idée des mouvements de change attendus.

Ils reflètent l'anticipation par le marché de l'évolution future de la valeur des monnaies.

Quel degré de diversification des devises devrais-je avoir ?

Le niveau idéal de diversification des devises dépend de votre tolérance au risque, de votre horizon d'investissement et de la stratégie globale de votre portefeuille.

Une approche courante consiste à allouer une partie de votre portefeuille à des actifs étrangers. Cette part est généralement comprise entre 20 et 50 %.

Mais cela dépend de votre pays d'origine, de la stabilité de votre monnaie, etc.

À titre d'exemple (et d'exemple seulement), un investisseur basé aux États-Unis pourrait placer 60 % de son portefeuille dans des actifs américains, 20 % dans d'autres marchés développés et les 20 % restants dans des marchés émergents et des actifs non liés au crédit (par exemple, des matières premières).

Cela permet d'équilibrer l'exposition aux risques de change tout en explorant les avantages de la diversification.

Si un élément apporte un rendement plus élevé et une valeur de diversification, il peut être intéressant de le poursuivre. Tout est une question d'équilibre.

Ajustez-le en fonction des conditions du marché, de la volatilité des devises et de l'évolution de vos objectifs et de votre goût du risque.

Quels sont les principaux risques politiques qui affectent les primes de risque sur le marché des changes ?

Lorsque les traders évaluent les titres et les devises, ils prennent soigneusement en compte les risques politiques, car ils peuvent avoir un impact important sur les rendements et les profils de risque de leurs investissements/positions.

Le risque politique englobe l'incertitude et l'instabilité potentielle causées par les changements politiques, les actions gouvernementales et les événements géopolitiques.

Voici comment les traders évaluent et intègrent généralement les risques politiques :

Politiques et réglementations gouvernementales

Les modifications des politiques gouvernementales, telles que les lois fiscales, les droits de douane, les règles relatives aux investissements étrangers et les réglementations, peuvent avoir une incidence directe sur les bénéfices des entreprises, le climat d'investissement et les conditions économiques.

Les traders évaluent la stabilité et la prévisibilité des politiques d'un gouvernement afin de mesurer les risques potentiels pour leurs investissements.

Élections et transitions politiques

Les élections et les changements de dirigeants peuvent entraîner des modifications des politiques économiques et étrangères.

Les traders surveillent souvent les cycles électoraux et les développements politiques afin de prévoir les changements potentiels de politique.

Tensions et conflits géopolitiques

Les risques géopolitiques, notamment les conflits internationaux, les différends territoriaux et les tensions diplomatiques, peuvent perturber le commerce mondial et les marchés financiers.

Ces risques sont particulièrement importants dans les régions sujettes à l'instabilité géopolitique, bien que les marchés développés soient également confrontés à ces problèmes.

Évaluation des risques par pays

Le risque politique varie considérablement d'un pays à l'autre.

Les traders utilisent souvent les évaluations et les notations des risques spécifiques à chaque pays fournies par les agences ou consultent des experts en géopolitique pour comprendre les paysages politiques uniques des différents pays.

Sanctions économiques et politiques commerciales

Les gouvernements peuvent imposer des sanctions économiques ou modifier leurs politiques commerciales, ce qui peut affecter le commerce international et les flux d'investissement.

Risque de change

Les problèmes politiques peuvent entraîner une dépréciation de la monnaie et affecter les rendements des investissements libellés dans cette monnaie.

Par exemple, si vous possédez des actions brésiliennes libellées en BRL, il ne s'agit pas seulement des rendements nominaux, mais des rendements nominaux + les effets de change (à moins qu'ils ne soient directement couverts).

Les traders peuvent utiliser des stratégies de couverture pour atténuer le risque de change lié aux incertitudes politiques ou pour limiter la taille des positions.

Comment se protéger contre le risque politique

Quelques moyens de se protéger contre le risque politique.

Analyse de scénarios et tests de résistance

Les traders effectuent souvent des analyses de scénarios et des tests de résistance pour comprendre comment différents résultats politiques pourraient affecter leurs portefeuilles.

En rapport : Théorie de la valeur extrême (TVE)

Diversification

Pour atténuer le risque politique, les traders diversifient souvent leurs portefeuilles entre différentes zones géographiques et classes d'actifs.

Cela vaut également pour les marchés développés et les économies fortes.

Par exemple, la plupart des Américains seraient très surpris si leur propre système démocratique était renversé, car il s'agit d'un pays relativement jeune dont l'histoire est limitée.

À l'inverse, la plupart des Chinois considèrent ce type de circonstances (le système actuel finissant par être abandonné au profit d'un nouveau) comme inévitable, car l'histoire de la Chine est plus longue et riche en événements de ce type.

La plupart des portefeuilles sont orientés vers leur propre marché d'actions national.

Ils sont donc très concentrés sur un seul pays :

- un pays

- une monnaie

- une classe d'actifs

Une large répartition du capital dans un portefeuille (par classe d'actifs, par pays et par devise) peut contribuer à limiter l'impact d'événements politiques défavorables dans un seul pays ou une seule région.

Suivi et souplesse

Il est essentiel de suivre en permanence l'évolution de la situation politique et de faire preuve de souplesse dans les décisions d'investissement.

Cela permet aux investisseurs de réagir rapidement à l'évolution des scénarios politiques susceptibles d'avoir un impact sur leurs investissements.

Conclusion

La prime de risque de change est un facteur qui intervient dans les décisions d'investissement international et dans les opérations de change.

C'est une composante essentielle des rendements pour les traders/investisseurs qui interviennent sur les marchés des changes ou détiennent des actifs libellés en devises étrangères.

La gestion de ce risque par le biais de stratégies de couverture ou de diversification de l'exposition aux devises est une pratique courante chez les investisseurs internationaux.

Sommaire - Prévision des taux de change selon les économistes