Relations macroéconomiques et évaluation des monnaies

- Comment utiliser la balance des paiements pour prévoir l'évolution des taux de change ?

- Comprendre la relation entre les taux d'intérêt et la valeur des devises

- Brokers de CFD pour le trading des devises

- Le rôle de l'inflation dans la détermination de la valeur des monnaies

- L'effet des politiques des banques centrales sur la valeur des devises

- Comment utiliser les indicateurs économiques pour prendre des décisions de trading ?

- L'impact de l'instabilité politique sur la valeur des devises

- Quelles sont les devises les plus performantes en cas de crise économique mondiale ?

- La relation entre les prix du pétrole et la valeur des devises

- L'impact des accords commerciaux internationaux sur la valeur des monnaies

- Comprendre le carry trade et ses implications pour le trading de devises

- L'effet des prix des matières premières sur la valeur des monnaies

- Comment couvrir le risque de change dans le commerce international ?

- Le rôle de l'or sur les marchés mondiaux des devises

- La relation entre le dollar américain et les autres grandes monnaies

- Monnaies de réserve par rapport aux autres monnaies

- L'effet des tendances démographiques et de la croissance de la population sur la valeur des monnaies

- La relation entre les rendements obligataires et les valeurs monétaires

- L'effet des flux de capitaux internationaux sur la valeur des monnaies

- Le rôle de la croissance économique mondiale sur la valeur d'une monnaie

- L'impact des tensions commerciales et des droits de douane sur la valeur des monnaies

- Comprendre l'impact des élections politiques sur la valeur des monnaies

- La relation entre la politique budgétaire et la valeur des monnaies

- L'effet du niveau d'endettement mondial sur la valeur des monnaies

- Le rôle de l'investissement direct étranger dans le trading de devises

- La relation entre les mouvements des marchés boursiers et la valeur des monnaies

- Comprendre l'impact du cycle économique sur la valeur des monnaies

- L'impact des parités monétaires sur la valeur des monnaies

- La relation entre la valeur des monnaies et le tourisme

- Comprendre l'impact des chaînes d'approvisionnement mondiales sur la valeur des devises

- L'effet des politiques fiscales sur la valeur des monnaies

- Le rôle de l'aide internationale et des transferts de fonds dans le trading des devises

- L'effet de l'abondance des ressources naturelles sur la valeur des monnaies

- L'impact des avancées technologiques sur la valeur des monnaies

- L'impact des conflits militaires mondiaux sur la valeur des monnaies

Bienvenue dans un guide complet sur le trading des devises et les relations macroéconomiques.

Les devises sont une classe d'actifs macroéconomiques. Dans un article précédent, nous avons examiné les modèles d'évaluation des devises.

Dans cet article, nous allons approfondir plus spécifiquement des dizaines de concepts essentiels pour comprendre comment les facteurs macroéconomiques affectent la valeur des devises et comment utiliser ces connaissances pour prendre de meilleures décisions de trading de devises.

Nous aborderons un large éventail de sujets, de la relation entre les taux d'intérêt et la valeur des monnaies à l'impact des flux de capitaux mondiaux sur la valeur des monnaies.

À la fin de cet article, vous aurez acquis une solide compréhension des concepts clés nécessaires à la réussite du trading de devises.

Comment utiliser la balance des paiements pour prévoir l'évolution des taux de change ?

La balance des paiements (BdP) est un indicateur clé de la santé économique d'un pays, car elle mesure les flux de biens, de services et de transactions financières entre un pays et ses partenaires commerciaux.

La BdP est divisée en deux composantes principales : le compte courant et le compte de capital.

Le compte courant mesure la balance commerciale d'un pays, y compris les exportations, les importations et les autres revenus et dépenses.

Le compte de capital mesure les flux de capitaux, y compris les investissements étrangers, les investissements de portefeuille et les prêts.

L'une des façons d'utiliser la BdP pour prévoir les mouvements des taux de change consiste à rechercher les déséquilibres entre le compte courant et le compte de capital.

Par exemple, si un pays enregistre un important déficit commercial et qu'il y a une sortie nette de capitaux, cela pourrait exercer une pression à la baisse sur le taux de change (si ce déficit n'est pas financé).

Inversement, si un pays enregistre un excédent commercial et qu'il y a une entrée nette de capitaux, cela pourrait exercer une pression à la hausse sur le taux de change.

Un autre facteur à prendre en compte lors de l'utilisation de la BdP pour prévoir les mouvements du taux de change est la qualité des entrées de capitaux.

Par exemple, si un pays attire des investissements dans ses secteurs productifs, cela pourrait avoir un impact positif sur le taux de change.

En revanche, si un pays attire des capitaux spéculatifs ("hot money") qui ne recherchent que des gains à court terme, cela pourrait être moins bénéfique pour le taux de change.

Ce qu'il faut retenir : L'utilisation de la BdP pour prévoir les mouvements du taux de change implique l'analyse du compte courant et du compte de capital afin d'identifier les déséquilibres et de prendre en compte la qualité des entrées de capitaux.

Comprendre la relation entre les taux d'intérêt et la valeur des devises

La relation entre les taux d'intérêt et la valeur des devises est un facteur important dans le trading des devises.

En général, des taux d'intérêt plus élevés (c'est-à-dire des rendements plus élevés) tendent à attirer les investisseurs étrangers et à augmenter la demande pour la monnaie d'un pays, ce qui peut conduire à une appréciation de la monnaie.

Inversement, des taux d'intérêt plus bas ont tendance à décourager les investissements étrangers et à diminuer la demande pour la monnaie d'un pays, ce qui peut conduire à une dépréciation de la monnaie.

Cependant, la relation entre les taux d'intérêt et la valeur des monnaies n'est pas toujours simple. Elle dépend du contexte.

D'autres facteurs, tels que l'inflation, la stabilité politique et la croissance économique, peuvent également influencer le taux de change.

Les taux d'intérêt réels sont surtout importants pour les acheteurs nationaux de la monnaie et des actifs libellés dans cette monnaie. Ils prendront leur rendement nominal et soustrairont le taux d'inflation pour s'assurer qu'ils obtiennent un bon rendement réel.

Les acheteurs étrangers s'intéressent davantage aux rendements nominaux qu'aux fluctuations de la monnaie.

En outre, les politiques des banques centrales peuvent affecter les taux d'intérêt, qui à leur tour peuvent affecter la valeur des devises.

Par exemple, si la banque centrale d'un pays augmente les taux d'intérêt au-delà de ce qui est escompté par les marchés pour lutter contre l'inflation, cela pourrait attirer les investissements étrangers et augmenter la demande pour la monnaie, ce qui entraînerait une appréciation de la monnaie.

Inversement, si la banque centrale d'un pays abaisse les taux d'intérêt, cela pourrait décourager les investissements étrangers et diminuer la demande de monnaie, ce qui entraînerait une dépréciation de la monnaie.

Bien entendu, il s'agit là d'un raisonnement "toutes choses égales par ailleurs", car le monde réel n'est pas aussi noir et blanc.

Ce qu'il faut retenir: La relation entre les taux d'intérêt et la valeur des devises est complexe et influencée par de nombreux facteurs. Les traders de devises doivent analyser attentivement les données économiques et les politiques des banques centrales pour prendre des décisions éclairées pour le trading de devises sur la base des taux d'intérêt.

Brokers de CFD pour le trading des devises

Le rôle de l'inflation dans la détermination de la valeur des monnaies

L'inflation joue un rôle important dans la détermination de la valeur des monnaies.

En général, une inflation élevée tend à diminuer la valeur d'une monnaie, tandis qu'une inflation faible tend à augmenter la valeur d'une monnaie.

En effet, une inflation élevée érode le pouvoir d'achat d'une monnaie, ce qui la rend moins attrayante pour les traders/investisseurs.

En outre, l'inflation peut affecter la balance commerciale d'un pays, ce qui peut également influencer la valeur des devises.

Par exemple, si un pays connaît une forte inflation, ses exportations peuvent devenir plus chères, ce qui entraîne une baisse de la demande et un déficit commercial ou une diminution de l'excédent commercial.

Cette situation peut à son tour exercer une pression à la baisse sur le taux de change.

En outre, l'inflation peut affecter les taux d'intérêt d'un pays (c'est-à-dire le rendement de ses actifs), ce qui peut également avoir une incidence sur la valeur des devises.

Lorsqu'un pays veut empêcher l'inflation de frapper sa monnaie, les décideurs politiques doivent augmenter le taux d'intérêt suffisamment pour compenser le taux d'inflation et toute dépréciation du flux de capitaux sous-jacent. (Le soutien peut parfois prendre d'autres formes que le resserrement de la politique monétaire, comme l'aide du FMI à la restructuration des dettes).

En particulier dans les situations de crise, savoir comment cela se produit mécaniquement est le moyen d'identifier les creux exacts de ces monnaies.

Ce qu'il faut retenir : L'inflation est un facteur important dans la détermination de la valeur des devises, car elle affecte le pouvoir d'achat d'une monnaie et peut avoir un impact sur la balance commerciale et les taux d'intérêt d'un pays. Les traders de devises doivent analyser attentivement les données relatives à l'inflation pour prendre des décisions éclairées pour le trading de devises.

L'effet des politiques des banques centrales sur la valeur des devises

Les politiques des banques centrales sont un facteur crucial dans la détermination de la valeur des devises.

Les banques centrales utilisent une variété d'outils pour gérer leurs économies, y compris l'ajustement des taux d'intérêt, la mise en œuvre de programmes d'assouplissement quantitatif et l'intervention sur les marchés des devises.

Les ajustements des taux d'intérêt constituent l'un des principaux moyens par lesquels les politiques des banques centrales influencent la valeur des monnaies.

Lorsqu'une banque centrale augmente les taux d'intérêt, cela peut accroître la demande pour la monnaie d'un pays, car les investisseurs étrangers recherchent des rendements plus élevés sur leurs investissements.

Cela peut conduire à une appréciation de la monnaie.

En revanche, lorsqu'une banque centrale abaisse les taux d'intérêt, la demande de monnaie peut diminuer, ce qui entraîne une dépréciation de la monnaie.

Les banques centrales peuvent également mettre en œuvre des programmes d'assouplissement quantitatif, qui consistent à acheter de grandes quantités d'obligations d'État ou d'autres titres afin d'injecter des liquidités dans l'économie.

Cela peut conduire à une dépréciation de la monnaie, car l'augmentation de la masse monétaire peut conduire à l'inflation et à une baisse de la demande de monnaie.

Enfin, les banques centrales peuvent intervenir sur les marchés des changes en achetant ou en vendant leur propre monnaie pour en influencer la valeur.

Cela peut avoir un impact à court terme sur le taux de change, mais l'impact à long terme dépend de l'efficacité de l'intervention et d'autres facteurs qui influencent la valeur des devises.

Ce qu'il faut retenir : Les politiques des banques centrales ont un impact significatif sur la valeur des devises par le biais d'ajustements des taux d'intérêt, de programmes d'assouplissement quantitatif et d'interventions sur le marché des devises. Les traders de devises doivent analyser attentivement les politiques des banques centrales pour prendre des décisions éclairées pour le trading de devises.

Comment utiliser les indicateurs économiques pour prendre des décisions de trading ?

Les indicateurs économiques fournissent des informations sur la santé d'une économie, ce qui peut affecter la valeur de la monnaie d'un pays.

Les traders utilisent divers indicateurs économiques pour analyser une économie, notamment le produit intérieur brut (PIB), l'inflation, les données relatives à l'emploi, les balances commerciales et la confiance des consommateurs.

Par exemple, le PIB est une mesure de la valeur totale des biens et services produits dans un pays.

Un PIB plus élevé indique généralement une économie plus forte, ce qui peut entraîner une appréciation de la monnaie.

À l'inverse, un PIB plus faible peut indiquer une économie plus faible et entraîner une dépréciation de la monnaie.

Les données relatives à l'inflation sont également importantes, car une inflation élevée peut entraîner une baisse de la valeur d'une monnaie.

Les traders suivent de près les données relatives à l'inflation afin de prendre des décisions éclairées sur l'évolution probable des taux d'intérêt, ce qui peut également avoir un impact sur la valeur des devises.

Les données sur l'emploi, les balances commerciales, l'indice PMI et la confiance des consommateurs sont également des indicateurs économiques importants qui peuvent donner une idée de la santé d'une économie et influer sur la valeur des devises.

Ce qu'il faut retenir : Les indicateurs économiques sont un outil permettant aux traders de devises de prendre des décisions de trading éclairées. Les traders doivent analyser attentivement les données économiques et comprendre comment elles affectent la valeur des devises afin de réaliser des trades rentables.

L'impact de l'instabilité politique sur la valeur des devises

L'instabilité politique peut avoir un impact significatif sur la valeur des devises, car elle peut affecter la confiance des investisseurs et la stabilité de l'économie d'un pays.

L'instabilité politique peut prendre de nombreuses formes, notamment la corruption gouvernementale, les troubles civils, les élections et les tensions géopolitiques.

Lorsqu'un pays connaît l'instabilité politique, les investisseurs étrangers peuvent hésiter à investir dans ce pays, ce qui entraîne une baisse de la demande pour la monnaie du pays et une dépréciation de la monnaie.

En outre, l'instabilité politique peut conduire à l'instabilité économique, car les entreprises peuvent hésiter à investir dans un pays en proie à des troubles politiques, et la confiance des consommateurs peut diminuer.

Les tensions géopolitiques peuvent également avoir un impact significatif sur la valeur des devises, car l'incertitude concernant les relations internationales peut entraîner une baisse de la demande pour la monnaie d'un pays.

Par exemple, les tensions entre des pays qui dépendent fortement l'un de l'autre pour leurs échanges commerciaux peuvent entraîner une baisse de la demande pour les monnaies des deux pays.

Ce qu'il faut retenir : L'instabilité politique peut avoir un impact significatif sur la valeur des devises, car elle peut affecter la confiance des investisseurs et la stabilité de l'économie d'un pays. Les traders de devises doivent suivre les évolutions politiques et comprendre comment elles peuvent influer sur la valeur des devises afin de prendre des décisions de trading en connaissance de cause.

Quelles sont les devises les plus performantes en cas de crise économique mondiale ?

Lors d'une crise économique mondiale, certaines monnaies ont tendance à mieux se comporter que d'autres.

Les monnaies de réserve, telles que le dollar américain, l'euro et le yen japonais, sont souvent considérées comme des valeurs refuges en temps de crise, car elles sont largement négociées et détenues comme réserves par les banques centrales du monde entier.

Ces monnaies ont tendance à bénéficier d'une demande accrue, les investisseurs recherchant la sécurité et la stabilité en période d'incertitude.

Les monnaies sans réserves, comme celles des marchés émergents, sont généralement plus cycliques et affichent de moins bonnes performances.

Certaines de celles qui ont peu de statut de réserve, comme le franc suisse et le dollar de Singapour, sont également souvent considérées comme des valeurs refuges en temps de crise, en raison de leur stabilité et de leur faible niveau d'endettement par rapport à leur production.

Ces monnaies peuvent bénéficier d'une demande accrue en temps de crise, les investisseurs cherchant d'autres options de refuge.

En outre, les métaux précieux tels que l'or et l'argent sont souvent considérés comme des valeurs refuges en temps de crise, car ils sont considérés comme une réserve de valeur qui n'est la responsabilité de personne et qui ne peut pas être imprimée.

Il est important de noter que la performance des monnaies pendant une crise peut également dépendre des circonstances spécifiques de la crise.

Par exemple, pendant la pandémie de COVID-19, le dollar américain a d'abord connu une demande accrue en tant que valeur refuge, mais a ensuite connu une baisse de la demande lorsque le "resserrement de l'offre de dollars" a pris fin.

Ce qu'il faut retenir : En cas de crise économique mondiale, les monnaies de réserve telles que le dollar américain, l'euro et le yen japonais, ainsi que certaines monnaies non réservées telles que le franc suisse et le dollar de Singapour, peuvent enregistrer de bonnes performances en raison de la sécurité et de la stabilité qu'elles semblent offrir. En outre, les métaux précieux tels que l'or et l'argent sont souvent considérés comme des valeurs refuges en temps de crise. Cependant, la performance des monnaies pendant une crise peut également dépendre des circonstances spécifiques de la crise.

La relation entre les prix du pétrole et la valeur des devises

La relation entre les prix du pétrole et la valeur des monnaies est complexe et multiforme. Le pétrole est un produit de base faisant l'objet d'un trading mondial et tous les pays en ont besoin dans une certaine mesure, et les variations des prix du pétrole peuvent avoir des répercussions importantes sur les économies. Certains pays sont exportateurs, d'autres importateurs, et les prix du pétrole ont donc un impact sur leur balance des paiements.

Lorsque les prix du pétrole augmentent, les pays qui sont des exportateurs nets de pétrole, comme l'Arabie saoudite ou la Russie, peuvent voir leurs recettes augmenter, ce qui peut entraîner une hausse de la demande de leur monnaie et un renforcement de celle-ci.

Inversement, les pays importateurs nets de pétrole, comme le Japon ou l'Inde, peuvent voir leurs coûts augmenter, ce qui peut entraîner une baisse de la demande de leur monnaie et un affaiblissement de celle-ci.

Les prix du pétrole peuvent également avoir un impact sur les taux d'inflation, car les variations des prix du pétrole peuvent affecter le coût de production des biens et des services.

Cela peut conduire à des changements dans les taux d'intérêt, ce qui peut également affecter la valeur des devises.

En outre, les variations des prix du pétrole peuvent affecter le sentiment des investisseurs, car des prix du pétrole plus élevés peuvent susciter des inquiétudes quant à l'inflation et au ralentissement de la croissance économique.

Cela peut entraîner une baisse de la demande pour la monnaie d'un pays et un affaiblissement de la monnaie.

Ce qu'il faut retenir : La relation entre les prix du pétrole et la valeur des devises est complexe et influencée par divers facteurs, notamment le statut d'exportateur ou d'importateur net de pétrole d'un pays, les taux d'inflation et les taux d'intérêt. Les traders de devises doivent surveiller les prix du pétrole et comprendre comment ils peuvent influer sur la valeur des devises.

L'impact des accords commerciaux internationaux sur la valeur des monnaies

Les accords commerciaux internationaux peuvent avoir un impact significatif sur la valeur des devises, car ils affectent les flux de biens et de services entre les pays et peuvent influencer le sentiment des investisseurs.

Lorsque des pays concluent des accords commerciaux, il peut en résulter une augmentation du trading et des investissements entre eux, ce qui peut entraîner une augmentation de la demande pour les monnaies de l'autre pays.

Par exemple, si les États-Unis et le Canada concluent un accord commercial qui entraîne une augmentation des échanges, cela peut entraîner une augmentation de la demande pour le dollar américain et le dollar canadien.

En outre, les accords commerciaux peuvent influencer le sentiment des investisseurs, car ils peuvent signaler l'engagement d'un pays en faveur du libre-échange et de la croissance économique.

Cela peut conduire à une confiance accrue dans l'économie d'un pays et à un renforcement de sa monnaie.

Toutefois, les accords commerciaux peuvent également avoir des effets négatifs sur la valeur des monnaies.

Par exemple, si un accord commercial entraîne une augmentation des importations en provenance d'un pays donné, il peut en résulter un déficit commercial et une baisse de la demande pour la monnaie de ce pays.

En outre, les tensions commerciales et les désaccords sur les accords commerciaux peuvent également avoir un impact significatif sur la valeur des monnaies.

Par exemple, dans le cas des tensions entre les États-Unis et la Chine, l'incertitude entourant la situation conduit à davantage d'inconnues quant à l'avenir des monnaies des deux pays.

Ce qu'il faut retenir : Les accords commerciaux internationaux peuvent avoir des répercussions importantes sur la valeur des devises, qu'elles soient positives ou négatives. Les traders de devises doivent surveiller attentivement les accords commerciaux et comprendre comment ils peuvent influer sur la valeur des devises afin de prendre des décisions de trading éclairées.

Comprendre le carry trade et ses implications pour le trading de devises

Le carry trade est une stratégie populaire dans le trading de devises qui consiste à emprunter de l'argent dans une devise à faible taux d'intérêt et à l'investir dans une devise à taux d'intérêt plus élevé.

L'idée derrière le carry trade est de profiter du différentiel de taux d'intérêt entre deux devises.

Par exemple, supposons qu'un trader/investisseur emprunte de l'argent en yens japonais à un taux d'intérêt faible et l'investisse en real brésilien à un taux d'intérêt plus élevé.

Le trader/investisseur peut réaliser un profit sur le différentiel de taux d'intérêt, tant que le taux de change reste relativement stable - c'est-à-dire que la devise à taux d'intérêt plus élevé ne baisse pas suffisamment pour compenser le portage.

En conséquence, le carry trade peut être risqué, car les fluctuations du taux de change peuvent réduire à néant les bénéfices potentiels, voire entraîner des pertes.

Si la devise à taux d'intérêt élevé se déprécie considérablement par rapport à la devise à taux d'intérêt faible, le trader/investisseur peut se retrouver à devoir plus d'argent qu'il n'en a emprunté.

En outre, les variations des taux d'intérêt peuvent avoir un impact sur le carry trade, car des taux d'intérêt plus élevés dans la devise à faible taux d'intérêt peuvent rendre le coût de l'emprunt plus élevé et diminuer les profits potentiels.

Les emprunteurs peuvent alors couvrir leur position courte, ce qui entraîne une appréciation de la monnaie à faible taux d'intérêt.

Ce qu'il faut retenir : Le carry trade est une stratégie populaire dans le trading de devises qui consiste à emprunter de l'argent dans une devise à faible taux d'intérêt et à l'investir dans une devise à taux d'intérêt plus élevé. Si le carry trade peut être rentable, il est également risqué et les traders doivent surveiller les fluctuations des taux de change et des taux d'intérêt.

L'effet des prix des matières premières sur la valeur des monnaies

Les prix des matières premières et la valeur des devises sont étroitement liés car les matières premières, telles que le pétrole, l'or et les produits agricoles, sont négociées en dollars américains sur les marchés mondiaux.

La relation entre les prix des matières premières et la valeur des monnaies est connue sous le nom de corrélation "matières premières-monnaie".

En général, lorsque les prix des matières premières augmentent, la monnaie du pays producteur a tendance à s'apprécier car la hausse des prix des matières premières entraîne une augmentation de la demande de monnaie pour acheter les matières premières.

Inversement, lorsque les prix des matières premières baissent, la monnaie du pays producteur de matières premières a tendance à se déprécier car la baisse des prix des matières premières entraîne une diminution de la demande de monnaie.

Cependant, la relation entre les prix des matières premières et la valeur des monnaies n'est pas toujours simple, et de nombreux autres facteurs peuvent influencer la valeur des monnaies.

Par exemple, les politiques économiques, la stabilité politique et les taux d'intérêt d'un pays peuvent tous avoir un impact sur la valeur de sa monnaie.

Ce qu'il faut retenir : Les prix des matières premières et la valeur des monnaies sont étroitement liés, mais cette relation est complexe et dépend de nombreux facteurs différents. Lorsque les prix des matières premières augmentent, la monnaie du pays producteur tend à s'apprécier, et lorsque les prix des matières premières baissent, la monnaie tend à se déprécier. Toutefois, d'autres facteurs tels que les politiques économiques, la stabilité politique et les taux d'intérêt peuvent également avoir un impact sur la valeur des devises.

Comment couvrir le risque de change dans le commerce international ?

La couverture du risque de change est un élément essentiel de la gestion des risques liés au commerce international.

Les fluctuations de change peuvent avoir un impact significatif sur la rentabilité d'une transaction, et la couverture est un moyen de réduire ce risque.

L'un des moyens de couvrir le risque de change est d'utiliser des contrats à terme.

Un contrat à terme est un accord contraignant entre deux parties pour échanger un montant spécifique de devises à une date future à un taux de change prédéterminé.

Cela permet à l'acheteur ou au vendeur de bloquer un taux de change futur et d'éviter le risque de fluctuations défavorables des devises.

Un autre moyen de couvrir le risque de change est d'utiliser des options sur devises.

Une option sur devises est un contrat qui donne à son détenteur le droit, mais non l'obligation, d'acheter ou de vendre un montant spécifique de devises à un taux de change prédéterminé à une date donnée ou avant.

Les options sur devises offrent une certaine souplesse dans la gestion du risque de change, car elles permettent à leur détenteur de choisir d'exercer ou non l'option.

Enfin, les entreprises peuvent également utiliser des stratégies de couverture naturelle pour atténuer le risque de change.

Il s'agit d'aligner les entrées et les sorties de fonds dans la même devise, par exemple en fixant le prix des marchandises dans la même devise que les conditions de paiement.

Ce qu'il faut retenir : Il existe plusieurs façons de couvrir le risque de change dans le commerce international, notamment en utilisant des contrats à terme, des options de change et des stratégies de couverture naturelle. Il est essentiel d'évaluer soigneusement les options disponibles et de choisir celle qui convient le mieux à la transaction concernée et aux objectifs de gestion des risques de l'entreprise.

Le rôle de l'or sur les marchés mondiaux des devises

Depuis des siècles, l'or est un actif important sur les marchés monétaires mondiaux.

Historiquement, l'or était utilisé comme monnaie et servait d'étalon pour évaluer toutes les autres monnaies.

Aujourd'hui, l'or continue de jouer un rôle essentiel sur les marchés monétaires, même si sa fonction a changé.

L'un des principaux rôles de l'or sur les marchés monétaires mondiaux est celui de valeur refuge.

En période de grandes incertitudes économiques, de troubles géopolitiques et de faibles taux d'intérêt réels sur les actifs nationaux, les investisseurs se tournent souvent vers l'or comme valeur refuge pour protéger leur patrimoine.

Cette demande accrue d'or peut entraîner une hausse de son prix et avoir un impact sur les marchés monétaires.

L'or joue également un rôle sur les marchés monétaires mondiaux en tant que couverture contre l'inflation.

Lorsque le prix des biens et des services augmente, la valeur du papier-monnaie peut diminuer. L'or, en revanche, a tendance à conserver sa valeur au fil du temps et peut protéger contre l'érosion du pouvoir d'achat.

En outre, l'or est souvent utilisé comme actif de réserve par les banques centrales.

De nombreuses banques centrales détiennent d'importantes quantités d'or dans leurs réserves, ce qui confère une certaine stabilité et confiance à leurs monnaies.

Lorsque la confiance dans la valeur des actifs de crédit libellés dans une certaine devise diminue - en raison de la dégradation de la situation financière ou des faibles rendements - ou que les relations politiques se détériorent, la diversification des réserves de change en faveur de l'or devient plus probable.

Ce qu'il faut retenir : L'or joue un rôle important sur les marchés monétaires mondiaux en tant que valeur refuge, couverture contre la dépréciation des monnaies et la faiblesse des taux d'intérêt réels, et actif de réserve pour les banques centrales. Sa valeur et son importance sur les marchés des devises devraient perdurer.

La relation entre le dollar américain et les autres grandes monnaies

Le dollar américain est la monnaie la plus utilisée dans le monde et la monnaie dominante dans le commerce et la finance internationaux.

À ce titre, la relation entre le dollar américain et les autres grandes monnaies revêt une grande importance pour l'économie mondiale.

L'une des relations les plus significatives sur les marchés des devises est celle qui existe entre le dollar américain et l'euro.

L'euro et le dollar américain sont les deux monnaies les plus échangées dans le monde, et leur taux de change a un impact sur le commerce et les investissements mondiaux.

Un dollar américain fort par rapport à l'euro peut rendre les biens et services américains plus chers et moins compétitifs en Europe, tandis qu'un dollar américain plus faible peut rendre les exportations américaines plus attrayantes.

Le dollar américain entretient également une relation importante avec le yen japonais.

Le Japon est la troisième économie mondiale et un partenaire commercial important des États-Unis.

Un dollar américain plus fort par rapport au yen peut rendre les biens et services japonais plus chers et moins compétitifs aux États-Unis, tandis qu'un dollar américain plus faible peut rendre les exportations japonaises plus attrayantes.

Enfin, le dollar américain est étroitement lié au yuan chinois. La Chine est la deuxième économie mondiale et un partenaire commercial majeur des États-Unis.

La relation entre le dollar américain et le yuan est complexe et influencée par de nombreux facteurs, notamment les tensions commerciales, les taux d'intérêt et les considérations géopolitiques.

La Chine gère également sa monnaie en raison de ses contrôles de capitaux.

Ce qu'il faut retenir : Le dollar américain entretient des relations importantes avec d'autres grandes monnaies telles que l'euro, le yen et le yuan. Les variations des taux de change entre ces monnaies peuvent avoir des répercussions importantes sur le trading et l'investissement au niveau mondial. Il est donc essentiel pour les entreprises et les investisseurs opérant dans l'économie mondiale de comprendre ces relations.

Monnaies de réserve par rapport aux autres monnaies

Les monnaies de réserve

Les monnaies de réserve et les monnaies non réservées jouent des rôles différents dans l'économie mondiale.

Les monnaies de réserve sont des monnaies que les banques centrales détiennent en quantités importantes dans le cadre de leurs réserves de change.

Ces monnaies sont généralement utilisées dans les transactions internationales, et leur stabilité et leur liquidité les rendent attrayantes pour les banques centrales et les investisseurs.

Le dollar américain est la monnaie de réserve la plus utilisée au monde, suivi de l'euro, du yen japonais et de la livre sterling.

D'autres monnaies, comme le franc suisse, le dollar canadien et le dollar australien, sont également détenues dans les réserves, mais dans une moindre mesure.

La possession d'une monnaie de réserve est un privilège extraordinaire, car elle permet aux pays d'emprunter dans cette monnaie, car ils peuvent vendre ces obligations à des investisseurs qui financeront leurs dépenses excessives.

Ces dépenses publiques supplémentaires permettent aux citoyens du pays de bénéficier d'un effet de revenu positif.

Monnaies autres que les monnaies de réserve

Les monnaies ne faisant pas partie des réserves, quant à elles, sont des monnaies qui ne sont pas largement détenues dans les réserves des banques centrales ou qui ne sont pas utilisées dans les transactions internationales.

Ces monnaies sont généralement moins liquides et moins stables que les monnaies de réserve et peuvent être sujettes à une plus grande volatilité.

Les monnaies hors réserves comprennent de nombreuses monnaies des marchés émergents, telles que le real brésilien, la roupie indienne et le yuan chinois.

Ces monnaies peuvent offrir des rendements plus élevés que les monnaies de réserve, mais elles sont également soumises à des risques politiques et économiques plus importants.

Ce qu'il faut retenir : Les monnaies de réserve sont largement détenues dans les réserves des banques centrales et utilisées dans les transactions internationales, tandis que les monnaies autres que les monnaies de réserve sont moins largement détenues et plus sujettes à la volatilité. Il est important pour les investisseurs et les entreprises opérant dans l'économie mondiale de comprendre le rôle de ces monnaies.

L'effet des tendances démographiques et de la croissance de la population sur la valeur des monnaies

Les tendances démographiques et la croissance de la population sont deux facteurs clés qui peuvent avoir un impact significatif sur la valeur des devises.

La démographie est l'étude de la composition des populations humaines, y compris l'âge, le sexe, la race et l'origine ethnique, tandis que la croissance démographique est le taux d'augmentation ou de diminution d'une population.

Le vieillissement de la population est l'un des impacts les plus significatifs des tendances démographiques sur la valeur des monnaies.

Le vieillissement de la population entraîne généralement une diminution des dépenses de consommation et une augmentation des taux d'épargne, ce qui peut conduire à une baisse de la croissance économique et à un affaiblissement de la monnaie.

En outre, le vieillissement de la population peut entraîner une diminution de la main-d'œuvre, ce qui peut se traduire par une baisse du taux de productivité et un affaiblissement de la monnaie.

La croissance démographique peut également avoir un impact sur la valeur des devises. Les pays dont la population augmente rapidement peuvent connaître une croissance due à une demande accrue de biens et de services.

Cela peut entraîner une augmentation de la valeur d'une monnaie.

Ce qu'il faut retenir : Les tendances démographiques et la croissance de la population peuvent avoir un impact significatif sur la valeur des devises en raison de leurs effets sur la croissance économique, l'inflation, la balance commerciale et la productivité de la main-d'œuvre. Les traders/investisseurs et les décideurs politiques suivront de près ces tendances lorsqu'ils prendront des décisions liées aux investissements en devises et aux politiques économiques

La relation entre les rendements obligataires et les valeurs monétaires

La relation entre les rendements obligataires et la valeur des monnaies est complexe.

Les obligations sont essentiellement des prêts accordés à des gouvernements ou à des entreprises, les rendements représentant la rémunération que les investisseurs recevront sur leur investissement.

Lorsque les rendements obligataires augmentent, cela signifie généralement que les taux d'intérêt sont en hausse, ce qui peut avoir un impact sur la valeur des devises.

Des rendements obligataires plus élevés peuvent attirer des investissements étrangers, les investisseurs cherchant à profiter de rendements plus élevés.

Cela peut entraîner une augmentation de la demande pour la monnaie d'un pays, ce qui fait grimper sa valeur.

À l'inverse, des rendements obligataires plus faibles peuvent entraîner une baisse de la demande pour une monnaie, les investisseurs cherchant à obtenir des rendements plus élevés ailleurs.

En outre, les rendements obligataires peuvent également avoir un impact sur les perspectives de croissance économique d'un pays. Des rendements obligataires plus élevés peuvent indiquer que l'on s'attend à une augmentation de l'inflation, ce qui peut susciter des inquiétudes quant à la croissance économique et affaiblir la monnaie.

À l'inverse, des rendements obligataires plus faibles peuvent indiquer des prévisions d'inflation moins élevées et des perspectives de croissance économique plus fortes, ce qui peut conduire à une monnaie plus forte.

Un autre facteur à prendre en compte est la relation entre les rendements obligataires et les politiques des banques centrales.

Les banques centrales peuvent influencer les rendements obligataires en ajustant les taux d'intérêt et en mettant en œuvre des mesures de politique monétaire.

Lorsqu'une banque centrale augmente les taux d'intérêt, cela peut conduire à une augmentation des rendements obligataires et à une monnaie plus forte.

Inversement, lorsqu'une banque centrale abaisse les taux d'intérêt, cela peut entraîner une baisse des rendements obligataires et un affaiblissement de la monnaie.

Ce qu'il faut retenir : La relation entre les rendements obligataires et la valeur des monnaies est complexe et influencée par divers facteurs, notamment les attentes inflationnistes, les perspectives de croissance économique, les investissements étrangers et les politiques des banques centrales. Il est essentiel que les investisseurs et les décideurs politiques suivent de près ces facteurs lorsqu'ils prennent des décisions relatives aux investissements en devises et aux politiques économiques.

L'effet des flux de capitaux internationaux sur la valeur des monnaies

Les flux internationaux de capitaux désignent les mouvements transfrontaliers de capitaux financiers à la recherche d'opportunités d'investissement rentables.

Ces flux ont un impact significatif sur la valeur des devises des pays.

La monnaie d'un pays est déterminée par la demande et l'offre de sa monnaie sur le marché mondial des changes.

Les flux internationaux de capitaux peuvent affecter la demande et l'offre de la monnaie d'un pays de différentes manières.

Lorsqu'un pays reçoit un afflux important de capitaux étrangers, la valeur de sa monnaie tend à s'apprécier, en particulier lorsqu'il compense largement le déficit de sa balance des paiements.

Cela se produit parce que la demande accrue pour la monnaie du pays fait monter son taux de change.

En revanche, lorsque les sorties de capitaux sont importantes, la valeur de la monnaie du pays tend à se déprécier, car l'augmentation de l'offre de la monnaie sur le marché entraîne une baisse de son taux de change.

En outre, la direction et la nature du flux de capitaux peuvent également avoir un impact sur la valeur de la monnaie.

Par exemple, si les investisseurs étrangers investissent dans des secteurs productifs tels que l'industrie manufacturière, ils peuvent renforcer la compétitivité de l'économie du pays, ce qui entraîne une augmentation de la demande pour les biens et services du pays.

Cela peut à son tour augmenter la demande pour la monnaie du pays, entraînant un taux de change plus élevé.

C'est pourquoi certains pays, comme la Chine et d'autres marchés émergents, ont tendance à restreindre leurs flux de capitaux. Ce faisant, ils limitent un certain niveau d'autonomie monétaire.

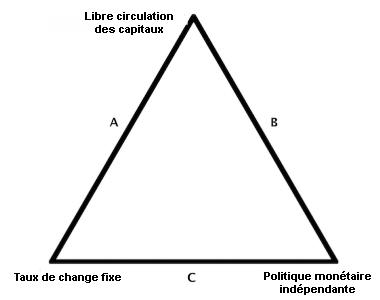

C'est ce qu'on appelle un trilemme.

Lorsqu'un pays souhaite restreindre ses flux de capitaux tout en conservant une politique monétaire indépendante, il doit limiter les mouvements de son taux de change.

En d'autres termes, il se trouvera du côté C du triangle ci-dessous.

Ce qu'il faut retenir : Les flux de capitaux internationaux peuvent avoir un impact significatif sur la valeur des devises des pays. La direction, la nature et le volume des flux peuvent avoir un impact sur la demande et l'offre de la monnaie d'un pays sur le marché mondial, entraînant des changements dans son taux de change. Les pays doivent donc gérer soigneusement leurs flux de capitaux pour maintenir la stabilité de la valeur de leur monnaie.

Le rôle de la croissance économique mondiale sur la valeur d'une monnaie

La croissance économique désigne l'augmentation de la production et de la consommation de biens et de services dans une économie.

Lorsque l'économie mondiale connaît une croissance vigoureuse, cela crée un climat d'optimisme et de confiance parmi les investisseurs, ce qui entraîne une augmentation des investissements dans les pays du monde entier.

La monnaie d'un pays en croissance économique tend à s'apprécier.

L'augmentation de la demande de biens et de services en provenance de ce pays peut entraîner une hausse de la demande pour sa monnaie, ce qui fait grimper son taux de change.

En outre, comme la croissance économique améliore les conditions économiques générales d'un pays, elle en fait une destination plus attrayante pour les investissements étrangers (souvent appelés IDE), ce qui accroît encore la valeur de sa monnaie.

À l'inverse, un ralentissement économique mondial peut entraîner une baisse de la valeur de la monnaie d'un pays.

Une économie mondiale atone peut entraîner une baisse de la demande de biens et de services, provoquant une chute de la valeur des exportations d'un pays.

Cela peut réduire la demande pour sa monnaie, entraînant une baisse de son taux de change.

Ce qu'il faut retenir : L'environnement économique mondial joue un rôle important dans la détermination de la valeur de la monnaie d'un pays. Une croissance économique robuste peut entraîner une augmentation de la demande de biens et de services en provenance de ce pays, ce qui se traduit par une appréciation de sa monnaie. À l'inverse, une économie mondiale faible peut entraîner une baisse de la demande de biens et de services d'un pays, ce qui se traduit par une dépréciation de sa monnaie.

L'impact des tensions commerciales et des droits de douane sur la valeur des monnaies

Les tensions commerciales surviennent lorsque deux ou plusieurs pays adoptent des politiques qui restreignent ou empêchent le commerce entre eux.

Ces tensions peuvent avoir un impact significatif sur la valeur des monnaies.

Les tensions commerciales entraînent souvent une augmentation de l'incertitude, ce qui peut rendre les investisseurs nerveux à l'idée d'investir dans un pays donné, entraînant une chute de la valeur de sa monnaie.

Par exemple, lorsque les États-Unis et la Chine se sont engagés dans une guerre commerciale, les deux pays ont imposé des droits de douane sur leurs marchandises respectives, ce qui a entraîné une augmentation de l'incertitude dans l'économie mondiale.

Le yuan chinois s'est considérablement déprécié par rapport au dollar américain pendant cette période, car les investisseurs craignaient l'impact de la guerre commerciale sur l'économie chinoise axée sur les exportations.

Les tensions commerciales peuvent également avoir un impact significatif sur les prix des matières premières.

Par exemple, lorsque les États-Unis ont imposé des droits de douane sur les importations d'acier et d'aluminium en provenance de pays comme le Canada et le Mexique, cela a entraîné une hausse du prix de ces matières premières.

Cette hausse des prix des matières premières peut entraîner une augmentation de la demande de devises des pays qui sont de grands exportateurs de ces matières premières, ce qui conduit à une appréciation de leur monnaie.

Tarifs douaniers sur les taux de change - le calcul

Nous avons surtout utilisé des mots dans cet article, alors utilisons des mathématiques pour illustrer un exemple.

Supposons que les États-Unis imposent des droits de douane plus élevés à la Chine. Il s'agit d'une menace directe pour le revenu national de la Chine et, par conséquent, d'un affaiblissement de la monnaie.

Quelques calculs de base peuvent être utilisés pour montrer quel type de choc sur la monnaie pourrait s'ensuivre.

Par exemple :

- Des droits de douane de 10 % sur des marchandises d'une valeur de 300 milliards de dollars représentent 30 milliards de dollars (en multipliant les deux) en termes de changement dans la comptabilité nationale.

- Les États-Unis importent environ 500 milliards de dollars de Chine chaque année.

- En divisant ces deux quantités, 500 milliards de dollars par 30 milliards de dollars, on obtient un ajustement monétaire estimé à environ 6 %.

Il est donc probable que les responsables politiques chinois autorisent une certaine dépréciation de leur monnaie en cas d'intensification des tensions commerciales.

Ce qu'il faut retenir : Les tensions commerciales peuvent avoir un impact significatif sur la valeur des monnaies. L'augmentation de l'incertitude et le recul du commerce international peuvent entraîner une baisse de la valeur de la monnaie d'un pays. À l'inverse, la hausse des prix des matières premières due aux tensions commerciales peut entraîner une appréciation des monnaies des pays qui sont de grands exportateurs de ces matières premières.

Comprendre l'impact des élections politiques sur la valeur des monnaies

Les élections politiques peuvent avoir un impact significatif sur la valeur de la monnaie d'un pays.

Le résultat d'une élection peut entraîner des changements dans les politiques et les orientations du gouvernement, ce qui peut affecter la confiance et les attentes des investisseurs.

L'incertitude et la crainte de l'instabilité peuvent entraîner une baisse de la valeur de la monnaie d'un pays, tandis que la confiance et la stabilité peuvent entraîner une hausse de sa valeur.

Par exemple, lors de l'élection présidentielle américaine de 2016, la valeur du dollar américain a fluctué de manière significative en réponse à l'incertitude entourant le résultat de l'élection.

Après l'élection, le dollar américain s'est d'abord apprécié, les investisseurs ayant accueilli favorablement les promesses d'augmentation des dépenses budgétaires et de réduction des impôts faites par l'administration entrante.

De même, lors des élections générales britanniques de 2019, la valeur de la livre sterling a augmenté en réponse à la victoire du Parti conservateur, qui a réduit l'incertitude et fourni une voie plus claire pour les négociations sur le Brexit.

En revanche, lors de l'élection présidentielle américaine de 2020, la valeur du dollar américain est restée relativement stable malgré un environnement politique très polarisé, en raison de la stabilité et de la prévisibilité perçues du système politique américain.

Ce qu'il faut retenir : Les élections politiques peuvent avoir un impact significatif sur la valeur de la monnaie d'un pays. Le résultat d'une élection peut affecter la confiance et les attentes des investisseurs, entraînant des fluctuations de la valeur des devises. Des facteurs tels que la stabilité, la prévisibilité et la clarté des politiques gouvernementales peuvent influencer la valeur de la monnaie d'un pays.

La relation entre la politique budgétaire et la valeur des monnaies

La politique budgétaire est l'utilisation des dépenses publiques et de la fiscalité pour influencer l'économie.

La mise en œuvre de politiques budgétaires par un gouvernement peut avoir un impact significatif sur la valeur de sa monnaie.

Les politiques budgétaires peuvent affecter la monnaie d'un pays de plusieurs manières.

L'un des impacts les plus significatifs de la politique budgétaire sur la valeur des monnaies est celui des taux d'intérêt.

Lorsqu'un gouvernement dépense plus qu'il ne perçoit d'impôts, il doit emprunter pour financer le déficit.

Cette augmentation des emprunts peut entraîner une hausse des taux d'intérêt, ce qui peut rendre la monnaie d'un pays plus attrayante pour les investisseurs à la recherche de rendements plus élevés.

Cela peut à son tour entraîner une appréciation de la monnaie.

Si un gouvernement met en œuvre des politiques budgétaires restrictives, telles que la réduction des dépenses publiques ou l'augmentation des impôts, cela peut entraîner une baisse des taux d'intérêt, ce qui peut rendre la monnaie d'un pays moins attrayante pour les investisseurs à la recherche de rendements plus élevés.

Cela peut à son tour entraîner une dépréciation de la monnaie.

La dette publique est un autre moyen par lequel la politique budgétaire peut influer sur la valeur des monnaies.

Si un gouvernement a un niveau d'endettement élevé par rapport à son PIB, cela peut rendre les investisseurs nerveux quant à la capacité du pays à rembourser ses dettes.

Il se peut qu'il faille "imprimer" de la monnaie à terme parce que les recettes ne sont pas suffisantes pour payer toutes les dettes.

Cela peut entraîner une baisse de la valeur de sa monnaie.

Ce qu'il faut retenir : La politique budgétaire peut avoir un impact significatif sur la valeur des monnaies en raison de son incidence sur les taux d'intérêt et la dette publique. La décision d'un gouvernement d'augmenter ou de réduire les dépenses ou la fiscalité peut entraîner des changements dans les taux d'intérêt, ce qui peut influencer la valeur de sa monnaie. En outre, un niveau élevé de dette publique peut entraîner une baisse de la valeur de la monnaie d'un pays.

L'effet du niveau d'endettement mondial sur la valeur des monnaies

Nous l'avons un peu abordé dans la section précédente, mais les niveaux d'endettement mondiaux ont un impact significatif sur la valeur des monnaies.

Les niveaux d'endettement représentent la capacité d'un pays à rembourser ses obligations et sont suivis de près par les traders/investisseurs, qui utilisent cette information pour évaluer le risque d'investir dans un pays donné.

Un niveau d'endettement élevé peut entraîner une baisse de la valeur de la monnaie d'un pays.

Les taux d'intérêt constituent l'un des principaux impacts des niveaux d'endettement mondiaux sur la valeur des devises.

Les pays très endettés peuvent être considérés comme des investissements plus risqués, ce qui peut entraîner des coûts d'emprunt plus élevés.

Des taux d'intérêt plus élevés peuvent rendre la monnaie d'un pays plus attrayante pour les investisseurs à la recherche de rendements plus élevés, ce qui peut entraîner une appréciation de la monnaie.

Inversement, si le niveau d'endettement d'un pays entraîne une augmentation des coûts d'emprunt, cela peut conduire à une dépréciation de sa monnaie.

La perception de la stabilité économique d'un pays est un autre moyen par lequel le niveau d'endettement mondial peut avoir un impact sur la valeur des monnaies.

Des niveaux d'endettement élevés peuvent rendre les investisseurs nerveux quant à la capacité d'un pays à rembourser ses obligations, ce qui peut entraîner une baisse de confiance dans l'économie du pays.

Cette baisse de confiance peut entraîner une chute de la valeur de sa monnaie.

N'oubliez pas que toutes les dettes ne sont pas mauvaises. Si elle est utilisée de manière productive, elle peut être très bonne.

La dette crée également de nouveaux actifs financiers, qui peuvent être utiles aux différents détenteurs.

Le trader/investisseur obtient un actif tandis que l'emprunteur obtient un financement pour l'aider à obtenir ce qu'il veut, ce qui conduit à une relation gagnant-gagnant.

Ce qu'il faut retenir : Les niveaux d'endettement peuvent avoir un impact significatif sur la valeur des devises en raison de leur incidence sur les taux d'intérêt et la perception de la stabilité économique d'un pays. Un niveau d'endettement élevé peut entraîner une hausse des coûts d'emprunt, ce qui peut influencer la valeur de la monnaie d'un pays. En outre, un niveau d'endettement élevé peut rendre les investisseurs nerveux quant à la capacité d'un pays à rembourser ses obligations, ce qui entraîne une baisse de confiance et une chute de la valeur de sa monnaie.

Le rôle de l'investissement direct étranger dans le trading de devises

L'investissement direct étranger (IDE) désigne l'investissement réalisé par une entreprise ou un particulier dans un pays étranger dans le but d'y établir une présence commerciale à long terme.

Les IDE peuvent avoir un impact significatif sur le trading des devises.

Les IDE peuvent entraîner une augmentation de la demande de la monnaie du pays d'accueil, ce qui conduit à une appréciation de sa valeur.

En effet, les investisseurs étrangers ont besoin d'échanger leur monnaie nationale contre la monnaie locale pour réaliser des investissements.

L'augmentation de la demande pour la monnaie du pays d'accueil peut conduire à un taux de change plus élevé et à une appréciation de sa monnaie.

En outre, l'IDE peut également entraîner une augmentation de l'activité économique dans le pays d'accueil, ce qui se traduit par une augmentation de ses recettes d'exportation.

Cela peut également entraîner une augmentation de la demande pour la monnaie du pays d'accueil, ce qui conduit à une appréciation de sa valeur.

D'autre part, les sorties d'IDE peuvent entraîner une baisse de la valeur de la monnaie d'un pays.

Cela se produit lorsque des investisseurs nationaux investissent dans des pays étrangers, ce qui entraîne une diminution de la demande de monnaie nationale.

Cela peut entraîner une dépréciation de la monnaie.

Ce qu'il faut retenir : Les investissements directs étrangers peuvent avoir un impact significatif sur le trading des devises. Les IDE peuvent entraîner une augmentation de la demande de la monnaie du pays d'accueil, ce qui conduit à une appréciation de sa valeur. Inversement, les sorties d'IDE peuvent entraîner une baisse de la demande de la monnaie nationale, ce qui conduit à une dépréciation de sa valeur.

La relation entre les mouvements des marchés boursiers et la valeur des monnaies

La relation entre les mouvements des marchés boursiers et la valeur des monnaies est complexe et multiforme.

Les mouvements des marchés boursiers peuvent avoir un impact sur la valeur des monnaies.

Une évolution positive du marché boursier peut conduire à une augmentation de la confiance des investisseurs, ce qui entraîne une augmentation de la demande pour la monnaie du pays où se trouve le marché boursier.

Lorsque vous possédez un actif financier libellé dans une devise spécifique, vous possédez une pile de cette devise.

Cette demande accrue peut entraîner une appréciation de la monnaie.

À l'inverse, une évolution négative du marché boursier peut entraîner une baisse de la confiance des investisseurs, ce qui se traduit par une diminution de la demande de monnaie et une dépréciation de sa valeur.

Une autre façon dont le marché boursier peut influencer la valeur des devises est son impact sur les performances économiques d'un pays.

Un marché boursier fort est souvent considéré comme un indicateur d'une économie saine, ce qui peut conduire à une augmentation des investissements étrangers et à une demande accrue pour la monnaie du pays.

À l'inverse, un marché boursier faible peut entraîner une diminution des investissements étrangers et une baisse de la valeur de la monnaie.

Une monnaie plus faible peut également augmenter la valeur des actions, car les actions sont un actif nominal, dont le prix correspond à un certain montant de dollars par action.

Lorsqu'il y a plus d'argent et de crédit dans une économie que la quantité de quelque chose, cela peut contribuer à augmenter la valeur nominale.

Les actions, sous différentes formes, peuvent agir comme un type d'actif "monétaire inversé".

Ce qu'il faut retenir : Les mouvements du marché boursier peuvent avoir un impact significatif sur la valeur des devises. Une évolution positive du marché boursier peut entraîner une augmentation de la confiance des investisseurs et de la demande de monnaie, tandis qu'une évolution négative peut entraîner une diminution de la demande et une dépréciation de la monnaie. Le marché boursier peut également servir d'indicateur de la performance économique d'un pays, ce qui peut avoir une incidence sur la valeur de sa monnaie.

Comprendre l'impact du cycle économique sur la valeur des monnaies

Le cycle économique fait référence aux fluctuations de l'activité économique au fil du temps, y compris les périodes d'expansion et de contraction.

Le cycle économique peut avoir un impact significatif sur la valeur de la monnaie d'un pays.

Pendant les périodes d'expansion économique, la monnaie d'un pays a tendance à s'apprécier en raison de l'augmentation de l'activité économique et de la demande de biens et de services.

La demande accrue de biens et de services peut entraîner une augmentation des exportations, ce qui peut conduire à une appréciation de la monnaie.

À l'inverse, en période de contraction économique, la monnaie d'un pays a tendance à se déprécier en raison d'une baisse de l'activité économique et d'une diminution de la demande de biens et de services.

En outre, la phase du cycle économique peut également avoir un impact sur la valeur de la monnaie d'un pays.

Au début d'une expansion économique, la demande d'importations a tendance à augmenter, ce qui entraîne une baisse de la valeur de la monnaie.

Au cours des dernières phases d'une expansion, l'économie tend à tourner à plein régime, ce qui entraîne une diminution de l'offre de biens et de services et, par conséquent, une augmentation de la valeur de la monnaie.

Ce qu'il faut retenir : Le cycle économique peut avoir un impact significatif sur la valeur de la monnaie d'un pays. Les expansions économiques tendent à entraîner une appréciation de la monnaie, tandis que les contractions économiques tendent à entraîner une dépréciation de la monnaie. Le stade du cycle économique peut également avoir un impact sur la valeur de la monnaie, les premiers stades d'une expansion entraînant une baisse de la valeur de la monnaie et les stades ultérieurs une augmentation de la valeur de la monnaie.

L'impact des parités monétaires sur la valeur des monnaies

Une parité monétaire est un système de taux de change fixe dans lequel la valeur de la monnaie d'un pays est liée à la valeur d'une autre monnaie, généralement le dollar américain.

En règle générale, les pays rattachent leur monnaie à celle de la principale monnaie de réserve mondiale ou à celle de leur principal partenaire commercial.

Les parités peuvent également inclure un système lié aux matières premières - c'est-à-dire un étalon-or et, dans une moindre mesure, des parités avec l'argent - afin de donner de la crédibilité à la monnaie.

Le système de Bretton Woods, qui a duré de 1945 à 1971, était un système de ce type.

Les parités monétaires peuvent avoir un impact significatif sur la valeur de la monnaie d'un pays et sur son économie.

L'un des principaux effets des parités monétaires est la perte de contrôle de la politique monétaire.

Les pays qui adoptent des parités monétaires doivent maintenir le taux de change fixe, ce qui signifie qu'ils ne peuvent pas ajuster leur politique monétaire pour résoudre des problèmes économiques internes.

Par exemple, si l'économie d'un pays est en proie à l'inflation, il ne peut pas baisser ses taux d'intérêt pour lutter contre l'inflation, car cela entraînerait une dévaluation de sa monnaie par rapport à la monnaie de référence.

En bref, l'ancrage d'une monnaie implique de renoncer à une politique monétaire indépendante ou d'empêcher la libre circulation des capitaux, comme nous l'avons vu plus haut à propos du problème du trilemme.

Le fonctionnement du système de Bretton Woods a été raisonnable pendant un certain temps parce que les flux de capitaux étaient faibles, mais il a fini par devenir insoutenable en raison des dettes accumulées (par exemple, les politiques "guns and butter" des années 1960).

En outre, l'ancrage d'une monnaie peut entraîner une perte de compétitivité sur les marchés internationaux.

Si la monnaie d'un pays est rattachée à une autre monnaie qui s'apprécie, ses exportations deviennent plus chères et moins compétitives sur les marchés internationaux.

Cela peut entraîner une diminution des recettes d'exportation et un déclin de l'activité économique.

Cependant, les parités monétaires peuvent également apporter stabilité et prévisibilité aux entreprises et aux investisseurs, ce qui peut entraîner une augmentation des investissements et de la croissance économique.

En outre, les parités monétaires peuvent permettre aux pays dont la monnaie est instable de maintenir des taux de change stables et d'éviter les fluctuations monétaires.

Toutefois, les parités monétaires qui ne sont pas compatibles avec les fondamentaux économiques sont inévitablement rompues.

Ce qu'il faut retenir : Les parités monétaires peuvent avoir un impact significatif sur la valeur de la monnaie d'un pays et sur son économie. Si elles peuvent apporter stabilité et prévisibilité, elles peuvent aussi entraîner une perte de contrôle de la politique monétaire et une diminution de la compétitivité sur les marchés internationaux.

La relation entre la valeur des monnaies et le tourisme

La valeur de la monnaie d'un pays joue un rôle important dans la détermination du niveau de tourisme qu'il reçoit.

Lorsque la monnaie d'un pays est faible, il devient une destination plus abordable pour les touristes, ce qui entraîne une augmentation du nombre de visiteurs, toutes choses égales par ailleurs.

Inversement, lorsque la monnaie d'un pays est forte, il devient une destination plus chère, ce qui entraîne une diminution du nombre de visiteurs.

Une monnaie faible peut rendre l'industrie touristique d'un pays plus compétitive sur le marché mondial.

Les touristes peuvent bénéficier de prix plus bas pour l'hébergement, les repas et d'autres activités touristiques, ce qui entraîne une augmentation des dépenses et des recettes pour l'industrie touristique du pays.

Cette augmentation des dépenses peut entraîner une augmentation de l'activité économique et de la création d'emplois dans le secteur du tourisme.

D'un autre côté, une monnaie forte peut rendre l'industrie touristique d'un pays moins compétitive.

Les touristes peuvent choisir de se rendre dans d'autres destinations dont la monnaie est plus faible et qui offrent des options plus abordables.

Cela peut entraîner une baisse des recettes pour l'industrie touristique du pays, ainsi qu'une diminution de l'activité économique et de la création d'emplois dans le secteur.

En outre, les fluctuations monétaires peuvent avoir un impact sur le tourisme à court terme.

Une dépréciation ou une appréciation soudaine de la monnaie d'un pays peut entraîner une augmentation ou une diminution temporaire du nombre de visiteurs.

Toutefois, des fluctuations monétaires soutenues peuvent avoir des répercussions à long terme sur le tourisme, car les entreprises et les consommateurs s'adaptent aux nouveaux taux de change.

Ce qu'il faut retenir : La valeur des monnaies joue un rôle important dans la détermination du niveau de tourisme qu'un pays reçoit. Une monnaie faible peut rendre l'industrie touristique d'un pays plus compétitive, tandis qu'une monnaie forte peut la rendre moins compétitive. Les fluctuations monétaires peuvent avoir un impact sur le tourisme à court terme, mais des fluctuations soutenues peuvent avoir des répercussions à long terme sur l'industrie.

Comprendre l'impact des chaînes d'approvisionnement mondiales sur la valeur des devises

Les chaînes d'approvisionnement mondiales désignent les réseaux interconnectés de producteurs, de fournisseurs et de distributeurs qui s'étendent sur plusieurs pays.

L'un des principaux impacts des chaînes d'approvisionnement mondiales sur la valeur des monnaies est la balance commerciale.

Un pays fortement présent dans les chaînes d'approvisionnement mondiales est susceptible d'être un grand exportateur de biens et de services.

La demande accrue pour ses exportations peut entraîner une augmentation de la valeur de sa monnaie, car les acheteurs étrangers doivent échanger leurs devises contre la monnaie de l'exportateur pour acheter ses biens et services.

À l'inverse, un pays moins présent dans les chaînes d'approvisionnement mondiales peut accuser un déficit commercial, ce qui peut entraîner une baisse de la valeur de sa monnaie.

En outre, les chaînes d'approvisionnement mondiales peuvent également entraîner des changements dans la demande de devises en fonction des coûts de production relatifs.

Par exemple, si le coût de production dans un pays augmente, les entreprises peuvent choisir de déplacer leur production vers un pays où les coûts sont moins élevés.

Cela peut entraîner une diminution de la demande de monnaie du pays où les coûts de production sont plus élevés et une augmentation de la demande de monnaie du pays où les coûts de production sont moins élevés.

En outre, les chaînes d'approvisionnement mondiales peuvent avoir un impact sur la valeur d'une monnaie en raison de la disponibilité des intrants.

Si un pays est un fournisseur majeur d'intrants clés tels que les matières premières ou les biens intermédiaires, une augmentation de la demande de ces intrants peut entraîner une augmentation de la valeur de sa monnaie.

Ce qu'il faut retenir : Les chaînes d'approvisionnement mondiales peuvent avoir un impact significatif sur la valeur des devises. La balance commerciale, les coûts de production relatifs et la disponibilité des intrants peuvent tous entraîner des changements dans la demande d'une monnaie.

L'effet des politiques fiscales sur la valeur des monnaies

Les politiques fiscales sont un outil important dont disposent les gouvernements pour gérer leurs économies et peuvent avoir un impact significatif sur la valeur des monnaies.

Les politiques fiscales peuvent influencer la valeur des devises par leur impact sur les taux d'intérêt, l'inflation et les perspectives économiques globales.

L'une des principales façons dont les politiques fiscales peuvent influer sur la valeur des monnaies est leur impact sur les taux d'intérêt.

Si un gouvernement réduit les impôts, il peut en résulter une augmentation du revenu disponible, ce qui peut entraîner une augmentation des dépenses et de la croissance économique.

Cependant, cette augmentation de la demande peut également entraîner une hausse de l'inflation, ce qui peut provoquer une augmentation des taux d'intérêt.

Des taux d'intérêt plus élevés peuvent rendre la monnaie d'un pays plus attrayante pour les investisseurs à la recherche de rendements plus élevés, ce qui entraîne une appréciation de la monnaie.

En outre, les politiques fiscales peuvent également avoir un impact sur les perspectives économiques globales, ce qui peut affecter la valeur de la monnaie d'un pays.

Par exemple, si un gouvernement met en œuvre des politiques qui favorisent l'investissement et la croissance, cela peut conduire à une augmentation des investissements étrangers et à une plus forte demande pour la monnaie du pays.

Inversement, si un gouvernement met en œuvre des politiques qui découragent l'investissement ou conduisent à l'instabilité économique, cela peut entraîner une diminution de l'investissement étranger et une dépréciation de la monnaie.

En outre, les politiques fiscales peuvent également influer sur la valeur des monnaies en raison de leur impact sur le trading. Si un gouvernement met en œuvre des politiques qui rendent les exportations plus attrayantes, cela peut entraîner une augmentation de la demande pour la monnaie du pays.

En revanche, si un gouvernement met en œuvre des politiques qui rendent les importations plus attrayantes, cela peut entraîner une baisse de la demande pour la monnaie du pays.

Ce qu'il faut retenir : Les politiques fiscales peuvent avoir un impact significatif sur la valeur des devises en raison de leur incidence sur les taux d'intérêt, les perspectives économiques globales et le trading. Les gouvernements doivent tenir compte de l'impact de leur politique fiscale sur la valeur des monnaies lorsqu'ils modifient leur système fiscal.

Le rôle de l'aide internationale et des transferts de fonds dans le trading des devises

L'aide internationale désigne l'assistance financière accordée par les pays développés ou les organisations internationales aux pays en développement ou aux pays connaissant des crises économiques ou ayant simplement besoin d'une meilleure santé économique.

L'aide et les envois de fonds constituent une forme de transfert de richesse.

L'une des principales façons dont l'aide internationale peut influer sur le trading des devises est son impact sur la balance des paiements.

Si un pays reçoit une aide internationale, cela peut entraîner une augmentation de ses réserves de change, ce qui peut conduire à une appréciation de sa monnaie.

Inversement, si un pays ne reçoit pas d'aide internationale et que sa balance des paiements est déficitaire, sa monnaie peut se déprécier.

En outre, l'aide internationale peut également avoir une incidence sur le trading des devises en raison de son impact sur le sentiment des investisseurs.

L'aide internationale peut indiquer aux investisseurs qu'un pays est stable et bénéficie du soutien de la communauté internationale.

Cette confiance accrue peut conduire à une augmentation des investissements étrangers, ce qui peut entraîner une appréciation de la monnaie.

Toutefois, l'aide internationale peut également avoir des effets négatifs sur le trading des devises.

Si un pays devient trop dépendant de l'aide internationale - c'est une fonction de l'instabilité et le pays n'est pas géré économiquement - cela peut conduire à une perte de compétitivité et à un déclin de la croissance économique.

Cela peut entraîner une diminution des investissements étrangers et une dépréciation de la monnaie.

En général, l'aide et les envois de fonds sont un facteur beaucoup plus important pour les évaluations des devises des marchés émergents que pour celles des marchés développés.

Par exemple, les envois de fonds représentent une part beaucoup plus importante de la valorisation du ringgit malaisien que de celle du dollar américain.

Ce qu'il faut retenir : L'aide internationale peut avoir un impact significatif sur le trading des devises. L'aide internationale peut avoir un impact sur la balance des paiements, le sentiment des investisseurs et la croissance économique, ce qui peut entraîner des changements dans la valeur de la monnaie d'un pays. Toutefois, les pays doivent veiller à ne pas devenir trop dépendants de l'aide internationale, car cela pourrait avoir des répercussions négatives sur leur économie et leur monnaie.

L'effet de l'abondance des ressources naturelles sur la valeur des monnaies

L'abondance des ressources naturelles d'un pays peut avoir un impact significatif sur la valeur de sa monnaie.

Lorsqu'un pays dispose de ressources naturelles abondantes, il peut augmenter l'offre de produits de base et de matières premières disponibles à l'exportation, ce qui, à son tour, peut accroître la demande pour la monnaie du pays.

Cette demande peut contribuer à augmenter la valeur de la monnaie du pays par rapport aux autres monnaies sur les marchés internationaux.

L'une des principales façons dont l'abondance des ressources naturelles peut contribuer à accroître les exportations et l'excédent commercial est de rendre les biens et services du pays plus compétitifs sur les marchés internationaux.

Par exemple, un pays disposant d'abondantes réserves de pétrole peut avoir des coûts de production de produits pétroliers inférieurs à ceux d'autres pays, ce qui peut rendre ses exportations plus attrayantes pour les acheteurs étrangers.

La demande de ces produits augmentant, le pays peut tirer davantage de revenus de ses exportations, ce qui peut contribuer à accroître son excédent commercial.

En outre, l'abondance des ressources naturelles peut également permettre à un pays de diversifier sa base d'exportation.

Lorsqu'un pays dépend d'un seul produit d'exportation, comme le pétrole ou le gaz, il peut être vulnérable aux fluctuations des prix mondiaux des produits de base.

En revanche, si le pays dispose de ressources naturelles abondantes, il peut explorer de nouvelles possibilités d'exportation, telles que les produits agricoles ou les ressources minérales.

Cette diversification peut contribuer à réduire la dépendance du pays à l'égard d'un seul produit d'exportation, ce qui peut aider à stabiliser ses recettes d'exportation et sa balance commerciale.

Ce qu'il faut retenir : L'abondance des ressources naturelles peut avoir un impact positif sur la valeur de la monnaie d'un pays, ainsi que sur ses recettes d'exportation et sa balance commerciale. Cependant, les ressources naturelles ne garantissent pas à elles seules le succès économique, car des facteurs tels qu'une gouvernance efficace et des investissements dans les infrastructures sont également essentiels pour maximiser les bénéfices de l'abondance des ressources naturelles.

L'impact des avancées technologiques sur la valeur des monnaies

Les progrès technologiques ont eu un impact significatif sur la valeur des monnaies.

L'utilisation accrue des paiements électroniques, des plateformes de trading en ligne et d'autres technologies numériques ont transformé la façon dont les devises sont échangées et évaluées.

L'un des principaux effets de la technologie sur la valeur des monnaies est la vitesse à laquelle les informations sont diffusées.

Grâce à l'internet et aux médias sociaux, les nouvelles et les données susceptibles d'influer sur la valeur des monnaies peuvent être partagées instantanément dans le monde entier.

Cela a accru la volatilité des devises et la vitesse à laquelle elles peuvent s'apprécier ou se déprécier.

Un autre impact de la technologie est l'augmentation des plateformes de trading électronique.

Ces plateformes ont permis aux particuliers et aux institutions de négocier plus facilement des devises 24 heures sur 24, ce qui a entraîné une augmentation des volumes de trading et de la liquidité.

Il est donc plus difficile pour une entité de manipuler la valeur des monnaies, car le marché est plus efficace et plus transparent.

L'essor des crypto-monnaies a également eu un impact sur la valeur des monnaies traditionnelles.

Les crypto-monnaies sont des monnaies numériques décentralisées qui peuvent être utilisées pour acheter des biens et des services.

Dans certains cas, les crypto-monnaies, en tant que forme de monnaie privée, pourraient concurrencer la monnaie nationale en cas de niveaux d'instabilité plus élevés.

Ce qu'il faut retenir : Les progrès technologiques ont un impact sur la valeur des monnaies, en augmentant la vitesse à laquelle elles peuvent fluctuer et en améliorant l'efficacité et la transparence du marché. Comme la technologie continue d'évoluer, il est probable que l'impact sur la valeur des monnaies ne fera que croître.

L'impact des conflits militaires mondiaux sur la valeur des monnaies

Les conflits militaires mondiaux peuvent avoir un impact significatif sur la valeur des devises.

L'incertitude et l'instabilité provoquées par les conflits peuvent inciter les investisseurs à déplacer leurs fonds vers des monnaies refuges, telles que le dollar américain, le franc suisse ou le yen japonais. Ou vers des monnaies basées sur les matières premières, comme l'or.

Ces monnaies ont tendance à s'apprécier en période de tensions géopolitiques, les investisseurs cherchant à se mettre à l'abri de l'incertitude.

En outre, les conflits militaires peuvent perturber les échanges commerciaux, entraînant une baisse de la demande de biens et de services en provenance des pays touchés.

Cela peut entraîner une baisse de la valeur des monnaies de ces pays, ainsi que des monnaies des pays qui dépendent de leurs exportations.

Par exemple, si un conflit perturbe l'approvisionnement en pétrole du Moyen-Orient, la valeur des monnaies des pays qui dépendent fortement des exportations de pétrole diminuera probablement.

En outre, le coût de la guerre et l'allocation des ressources aux efforts militaires peuvent avoir un impact sur la santé économique d'un pays et, en fin de compte, sur la valeur de sa monnaie.

Les coûts d'un conflit prolongé peuvent peser sur les finances d'un pays, entraînant une inflation et un affaiblissement de la monnaie.

Ce qu'il faut retenir : Les conflits militaires mondiaux peuvent être source d'incertitude, perturber le trading et peser sur l'économie d'un pays, ce qui peut entraîner des fluctuations de la valeur des monnaies. Les monnaies refuges ont tendance à s'apprécier en période de tensions géopolitiques, tandis que les monnaies des pays touchés par le conflit peuvent se déprécier.