Vous n'êtes pas identifié(e).

- Contributions: Récentes | Sans réponse

#1 10-04-2023 19:01:28

- Climax

- Administrateur

- Inscription: 30-08-2008

- Messages: 6 411

Portefeuille All Weather - Parité des risques (exemples de portefeuilles)

Les traders et les investisseurs sont toujours à la recherche de stratégies capables de résister à l'épreuve du temps et de fournir des rendements réguliers, quelles que soient les conditions économiques.

L'une de ces approches est le portefeuille tout temps, une stratégie de parité des risques conçue pour obtenir une répartition équilibrée des actifs et optimiser les rendements ajustés au risque.

Le terme "All Weather" est dérivé de l'idée que, quelle que soit l'évolution de l'économie, le portefeuille est structuré de telle sorte qu'il puisse réaliser de bonnes performances et ne pas subir d'importantes pertes.

Cet article examine les fondements du portefeuille tout temps, ses éléments de base, les portefeuilles bêta et alpha optimaux et des exemples d'allocation d'actifs pour une stratégie d'investissement solide.

Principaux enseignements :

➡️ Le portefeuille tout temps est une stratégie de parité des risques qui vise à obtenir une allocation d'actifs bien équilibrée et à optimiser les rendements ajustés au risque.

➡️ Le portefeuille repose sur trois éléments de base : le rendement sans risque, le rendement du bêta et le rendement de l'alpha. Le portefeuille bêta optimal est un élément essentiel qui permet une large diversification entre les différentes classes d'actifs et les différents facteurs de risque.

➡️ Le portefeuille à bêta optimal est un élément essentiel qui permet une large diversification entre les différentes classes d'actifs et les différents facteurs de risque.

➡️ La clé de la construction d'un portefeuille "All Weather" réside dans la bonne répartition des actifs, comprenant une combinaison bien diversifiée d'actions, d'obligations, de matières premières et d'autres investissements alternatifs, afin d'obtenir un portefeuille résilient capable de réaliser de bonnes performances dans des conditions économiques favorables ou défavorables.

Éléments de base

La stratégie du portefeuille All Weather Portfolio repose sur trois éléments de base :

Le rendement sans risque

Rendement sans risque

Le rendement sans risque est le rendement d'un investissement pratiquement sans risque, généralement représenté par des bons du Trésor ou des liquidités.

Bêta

Les rendements bêta désignent les rendements générés par l'exposition d'un portefeuille aux risques systématiques, tels que les fluctuations du marché.

Alpha

Les rendements alpha, quant à eux, sont les rendements excédentaires obtenus par un portefeuille grâce à une gestion active ou à des compétences, indépendamment de la performance globale du marché.

La parité des risques est le plus souvent un produit bêta, dans la mesure où il s'agit d'une répartition stratégique des actifs et non d'une répartition tactique des actifs destinée à générer de l'alpha (à partir de décisions tactiques).

Il existe cependant de nombreuses variantes.

La combinaison de ces trois composantes constitue la base du portefeuille All Weather, dont l'objectif ultime est de générer des rendements réguliers dans tous les scénarios économiques, tout en minimisant l'impact de la volatilité du marché.

Portefeuille à bêta optimal

Le portefeuille à bêta optimal (que certains pourraient appeler bêta intelligent, tel que dérivé de la théorie moderne du portefeuille) est un élément essentiel du portefeuille All Weather, car il vise à obtenir une large diversification entre les différentes classes d'actifs et les différents facteurs de risque.

Dans cette approche, les investisseurs répartissent leur capital entre différents actifs en fonction de leur contribution au risque, plutôt que de leur rendement attendu.

Il en résulte un portefeuille plus équilibré, dans lequel chaque actif apporte une part égale de risque, ce qui permet de minimiser la volatilité globale du portefeuille et de se protéger contre les baisses de marché.

Composition de l'allocation d'actifs "All Weather"

La clé de la construction d'un portefeuille tout temps réside dans la bonne répartition des actifs, qui devrait comprendre une combinaison bien diversifiée d'actions, d'obligations, de matières premières et d'autres investissements alternatifs.

L'idée est d'équilibrer l'exposition aux actifs de croissance, tels que les actions, et aux actifs défensifs, tels que les obligations, afin d'obtenir un portefeuille résilient, capable de réaliser de bonnes performances dans des conditions économiques favorables ou défavorables.

En règle générale, le portefeuille tout temps comprend une part plus importante d'obligations, en particulier d'obligations d'État à long terme, qui ont tendance à bien se comporter en période de ralentissement économique. Les obligations sont souvent assorties d'un effet de levier afin d'égaler le risque des actifs favorables à la croissance tels que les actions, souvent par le biais de contrats à terme, qui requièrent une faible mise de fonds par rapport à l'exposition prise.

Les actions, les matières premières et d'autres actifs sont également inclus dans le mélange pour bénéficier des opportunités de croissance pendant les périodes d'expansion économique.

La parité des risques et le concept de biais environnemental

Dans le cadre de la parité des risques, la combinaison des scénarios de croissance et d'inflation actualisés donne lieu à quatre environnements économiques distincts :

croissance élevée et inflation faible

croissance faible et inflation faible

croissance élevée avec inflation élevée, et

croissance faible avec inflation élevée

Chacun de ces environnements a des implications pour différentes classes d'actifs.

Voici un aperçu de chaque scénario et de l'allocation d'actifs qui leur convient :

1. Croissance élevée et inflation faible

Caractéristiques

Cet environnement se caractérise par une forte expansion économique qui ne s'accompagne pas de pressions inflationnistes.

Il s'agit généralement d'une période de croissance saine des bénéfices des entreprises et de stabilité des prix.

Répartition des actifs

Actions - Forte performance due à l'augmentation des bénéfices des entreprises et à la stabilité des conditions économiques.

Obligations d'entreprises - En particulier celles dont les bénéfices sont liés à la croissance.

Immobilier - Bénéficie de l'expansion économique sans être affecté par l'inflation.Les actions des secteurs de la technologie et de la consommation discrétionnaire - Elles sont souvent florissantes dans cet environnement.

2. Croissance faible et inflation faible

Caractéristiques

Marquée par une activité économique atone et une faible demande des consommateurs, souvent accompagnée de taux d'intérêt bas.

Répartition des actifs

Obligations d'État - En particulier les obligations à long terme, qui bénéficient d'un environnement de faibles taux d'intérêt.

Obligations d'entreprises de haute qualité - Elles offrent des rendements stables dans un environnement de faible croissance.

Actions défensives - telles que les services publics ou les soins de santé, qui sont moins sensibles aux fluctuations des taux d'intérêt.

3. Croissance élevée et inflation élevée

Caractéristiques

Ce scénario implique une activité économique robuste associée à une hausse des prix et des taux d'inflation.

Il se caractérise souvent par des dépenses de consommation élevées et une augmentation des coûts des biens et des services.

Répartition des actifs

Matières premières - Elles se comportent généralement bien en cas d'inflation élevée, car les prix des matières premières augmentent.

Actifs réels - Comme l'immobilier et les infrastructures, qui peuvent constituer une couverture contre l'inflation (à long terme).

Obligations indexées sur l'inflation - Telles que les TIPS aux États-Unis, qui ajustent leurs paiements en fonction des taux d'inflation.

Actions de sociétés disposant d'un pouvoir de fixation des prix - Entreprises qui peuvent répercuter l'augmentation des coûts sur les consommateurs sans réduire la demande. On les trouve souvent dans des secteurs comme l'énergie ou les matériaux de base.

4. Croissance faible et inflation élevée (stagflation)

Caractéristiques

Caractérisé par une croissance économique stagnante associée à une forte inflation.

Cet environnement difficile est marqué par la faiblesse de l'emploi et des dépenses de consommation, ainsi que par la hausse des coûts.

Répartition des actifs

Obligations indexées sur l'inflation - Elles offrent une protection contre l'inflation tout en étant plus stables que les actions.

Or et métaux précieux - Traditionnellement considérés comme des valeurs refuges en période de forte inflation et d'incertitude économique.

Actions sélectives - Privilégier les secteurs moins touchés par les ralentissements économiques, comme les biens de consommation de base ou les soins de santé.

Liquidités ou équivalents de liquidités - Il peut être prudent de détenir des liquidités plus importantes en raison de l'incertitude et pour profiter des opportunités qui se présentent.

Dans l'ensemble

Dans chacun de ces scénarios, la clé d'une approche de parité des risques est d'équilibrer le portefeuille de manière à ce que chaque composante contribue de manière égale au risque global.

Cela implique non seulement de sélectionner les actifs appropriés pour chaque environnement économique, mais aussi d'ajuster dynamiquement le portefeuille en fonction de l'évolution des conditions économiques et des attentes en matière d'inflation.

Il est également important de réévaluer régulièrement les corrélations et les volatilités de ces actifs, car elles peuvent changer au fil du temps, en grande partie en réponse à l'évolution des politiques économiques et de la dynamique du marché.

Exemple d'allocation d'un portefeuille à parité de risque

Exemple n° 1

Un exemple d'allocation à parité de risque pour un portefeuille "All Weather" pourrait être le suivant :

30 % d'actions (fonds indiciels d'actions)

20 % de titres protégés contre l'inflation (par exemple, TIPS)

10 % de liquidités

20 % d'obligations nominales (obligations d'État et d'entreprises)

15 % de matières premières (or, argent et autres métaux précieux)

5 % d'immobilier (FPI)

Cette allocation vise à équilibrer la contribution au risque de chaque classe d'actifs, plutôt que leurs rendements attendus.

Cette approche peut contribuer à minimiser la volatilité globale du portefeuille et à se protéger contre les baisses de marché.

Toutefois, il est important de noter que la répartition optimale des actifs peut varier en fonction des objectifs d'investissement, de la tolérance au risque et de l'horizon temporel d'un individu, et il est recommandé de consulter un conseiller financier pour adapter l'approche à vos besoins et objectifs spécifiques.

Exemple n° 2

Autre exemple :

25 % d'actions des marchés développés

5 % d'actions des marchés émergents

30 % de titres protégés contre l'inflation

20 % d'obligations à taux nominal

15 % d'or et d'autres métaux précieux

5 % de matières premières

Ces répartitions peuvent être effectuées avec des titres au comptant ou avec d'autres instruments tels que des contrats à terme.

Les gestionnaires professionnels utilisent souvent des instruments tels que les contrats à terme pour des produits tels que l'or afin d'éviter d'immobiliser beaucoup de liquidités dans l'actif.

Cela permet d'éviter de réduire les actifs de base du portefeuille. (Cette approche est souvent appelée "overlay").

Exemple n° 3 (Allocation de Ray Dalio)

Un exemple de Ray Dalio :

Actions (30%)

Actions américaines : 15%

Actions internationales : 15%

Obligations (55%)

Obligations d'État à long terme : 40%

Obligations d'État à moyen terme : 15%

Matières premières (7,5 %)

Matières premières diversifiées : 7.5%

Or (7,5 %)

Or physique ou ETFs sur l'or (ou via des contrats à terme) : 7.5%

Exemple n° 4

Supposons maintenant que nous voulions prendre l'exemple ci-dessus et être un peu plus précis sur la manière dont nous voulons nous diversifier.

Par exemple, nous pourrions dire que nous voulons une plus grande exposition internationale pour une diversification géographique et monétaire, ainsi qu'une plus grande diversification dans la composition des obligations.

Nous inclurons donc une plus grande exposition internationale ainsi que davantage d'obligations indexées sur l'inflation :

Actions (40%)

Actions américaines : 20

Actions européennes : 10%

Actions des marchés émergents : 10%

Obligations d'État nominales (20 %)

Obligations du Trésor américain (à moyen terme) : 10%

Bunds allemands (à moyen terme) : 10%

Obligations indexées sur l'inflation (25 %)

TIPS américains (titres du Trésor protégés contre l'inflation) : 15%

Gilts indexés britanniques : 10%

Matières premières (7,5 %)

Fonds indiciel large de matières premières : 7,5 %.

Or (7,5 %)

Or physique, ETF ou contrats à terme sur l'or : 7.5%

Dans l'article dont le lien figure ci-dessous, nous avons constaté que, dans ces types d'allocations simples fondées sur la parité des risques et testées à partir de données datant de 1972, l'allocation "optimale" - c'est-à-dire le meilleur ratio de Sharpe ou de Sortino - est d'environ

35-40 % d'actions

30-40 % d'obligations

15-20% d'or

5-15 % de liquidités

Voir aussi : Portefeuilles à 3 et 4 actifs

Exemple n° 5

Nous présentons ici une analyse plus détaillée avec des exemples d'ETF.

Notez que DM = marchés développés (par exemple, États-Unis, Canada, Europe occidentale, Australie) et EM = marchés émergents.

25 % d'actions DM (par exemple, VTI)

5 % d'actions des marchés émergents (par exemple, VWO)

5 % d'obligations d'entreprises de l'économie de marché (par exemple, VTC)

5 % d'obligations d'État en DEM (par exemple, BND)

5% Obligations EM en USD (par ex., VWOB)

5 % Obligations de pays émergents en monnaie locale (par exemple, EMLC)

25 % Obligations indexées sur l'inflation (par exemple, TIP)

5 % Matières premières (par exemple, GSG)

15 % Or (par exemple, GLD ou IAU)

5 % de liquidités

Alternatives et actifs privés dans un portefeuille à parité de risque

L'intégration d'alternatives - comme les actifs privés (capital-investissement, immobilier, infrastructures, etc.) - dans un portefeuille à parité de risque nécessite de prendre en compte leurs caractéristiques uniques en termes de risque et de rendement et leur corrélation avec les classes d'actifs traditionnelles.

Ces actifs privés offrent souvent des avantages en termes de diversification en raison de leur corrélation ostensiblement plus faible avec les marchés publics - ou au moins fournissent directement des revenus plutôt que de dépendre de l'appréciation des actifs.

Cela peut renforcer la résilience du portefeuille.

Les actifs privés peuvent offrir un potentiel de rendement plus élevé, mais ils s'accompagnent également d'un risque plus élevé, d'une liquidité limitée et d'un horizon d'investissement plus long.

Dans un cadre de parité des risques, il convient d'évaluer la volatilité et la contribution au risque de ces actifs par rapport à d'autres composantes.

Étant donné que les actifs privés présentent souvent des profils de risque et des conditions de liquidité différents de ceux des actions ou des obligations publiques, leur inclusion doit être soigneusement calibrée afin de maintenir l'équilibre global des risques du portefeuille.

Il est important d'utiliser un effet de levier et des stratégies de rééquilibrage appropriés, car l'illiquidité des actifs privés peut compliquer ces processus.

En outre, en raison de la complexité de l'évaluation et de la rareté des prix, il peut être difficile d'estimer le véritable risque de marché des actifs privés.

Cela nécessite une approche plus nuancée de l'évaluation des risques et de la construction des portefeuilles.

Portefeuille Optimal Alpha

Le Portefeuille Optimal Alpha vise à générer des rendements excédentaires en exploitant les inefficiences du marché, la gestion active et la sélection habile des investissements.

Dans le contexte du portefeuille All Weather, l'incorporation d'une composante alpha peut contribuer à améliorer le rendement global tout en maintenant un profil de risque équilibré.

Pour y parvenir, les investisseurs peuvent recourir à des stratégies telles que l'allocation tactique d'actifs, la sélection de titres ou l'utilisation d'investissements alternatifs, tels que les fonds spéculatifs ou les fonds de capital-investissement.

Par exemple, un trader fera pencher la partie actions du portefeuille vers un certain secteur pour mieux s'aligner sur ses préférences personnelles ou pour mieux équilibrer l'allocation d'actions à la lumière d'autres objectifs.

Par exemple, il peut faire pencher la part des actions vers les biens de consommation de base par rapport à ce qu'un indice (par exemple, le S&P 500) pourrait offrir.

L'alpha est généralement moins important dans les stratégies de parité des risques.

En règle générale, l'alpha est utilisé en tant qu'overlay pour les clients qui souhaitent cette approche.

En général, l'alpha overlay consiste à faire des paris tactiques dans un cadre de parité des risques.

Ainsi, l'alpha dans le contexte d'un portefeuille à parité de risque suit l'idée de paris tactiques ou d'inclinaisons au sein de la structure de base et des principes de diversification de la parité de risque.

Alpha Overlay et Portable Alpha

L'alpha overlay et l'alpha portable sont des stratégies d'investissement et de négociation avancées qui peuvent compléter un portefeuille à parité de risque.

Examinons ces concepts et la manière dont ils peuvent être intégrés dans le contexte d'une structure de parité des risques.

Superposition d'alpha

La superposition d'alpha fait référence à l'application de stratégies ou de décisions d'investissement actives en plus d'un portefeuille existant.

Elle vise à générer des rendements excédentaires (alpha) indépendamment des mouvements du marché sous-jacent.

Il s'agit d'utiliser des produits dérivés ou d'autres instruments pour s'exposer aux stratégies souhaitées sans modifier l'allocation d'actifs sous-jacente.

Application à la parité des risques

Dans un portefeuille à parité de risque (principalement axé sur le bêta et conçu pour une répartition équilibrée des risques), une stratégie d'alpha peut ajouter une couche de gestion active visant à générer des rendements supplémentaires.

Elle permet au portefeuille de conserver sa structure de parité des risques tout en cherchant à exploiter les inefficacités du marché ou d'autres opportunités identifiées par la stratégie de superposition.

Les stratégies courantes de superposition de l'alpha comprennent la couverture du risque de change, la sélection d'actions individuelles ou la rotation sectorielle.

Elles peuvent être mises en œuvre au moyen de produits dérivés tels que les contrats à terme, les options ou les swaps.

Alpha portable

L'alpha portable est une stratégie dans laquelle les traders/investisseurs séparent l'alpha (la surperformance du marché) d'un investissement spécifique et le "portent" ou l'appliquent à un autre actif ou portefeuille.

Il s'agit essentiellement de créer des rendements indépendants du profil risque-rendement traditionnel des catégories d'actifs du portefeuille.

Application à la parité des risques

Dans le cadre de la parité des risques, le transfert d'alpha peut être utilisé pour améliorer le rendement global du portefeuille sans perturber l'équilibre des risques sous-jacents.

Il peut s'agir, par exemple, d'emprunter des actifs à faible risque dans le portefeuille de parité des risques (par exemple, des liquidités à faible taux d'intérêt) pour investir dans des stratégies d'alpha.

L'alpha généré par ces investissements est ensuite "transporté" vers le portefeuille de parité des risques.

Les stratégies de transfert d'alpha peuvent consister à investir dans des fonds spéculatifs, des fonds de capital-investissement ou d'autres investissements alternatifs censés générer des rendements non corrélés avec les principales catégories d'actifs ("bêtas") du portefeuille de parité des risques.

Intégration de l'alpha superposé et de l'alpha transférable dans la parité des risques

Maintien de l'équilibre des risques

Il convient de veiller à ce que les stratégies alpha ne modifient pas de manière significative la structure de parité des risques.

Le risque introduit par les stratégies alpha doit être géré de manière indépendante et couvert si nécessaire.

Prise en compte des corrélations

Il est important de comprendre la corrélation entre les rendements des stratégies alpha et les actifs existants dans le portefeuille de parité des risques.

L'objectif de l'alpha véritable est d'obtenir des rendements qui ne sont pas corrélés avec le marché dans son ensemble.

Utilisation de produits dérivés et de l'effet de levier

L'alpha overlay et l'alpha portable impliquent souvent l'utilisation de produits dérivés et de l'effet de levier.

Il est important de gérer ces outils avec soin afin d'éviter d'introduire des risques involontaires.

Coûts et complexité

Ces stratégies ajoutent des couches de complexité et peuvent entraîner des coûts supplémentaires (comme les coûts d'emprunt pour l'effet de levier ou les honoraires des gestionnaires externes).

Ces coûts doivent être mis en balance avec les avantages potentiels.

Suivi et ajustement continus

Étant donné la nature dynamique des stratégies alpha, un suivi continu et des ajustements périodiques sont nécessaires pour s'aligner sur les objectifs globaux du portefeuille et les paramètres de risque.

Fondements mathématiques de la parité des risques

La parité des risques repose sur l'observation selon laquelle, dans un portefeuille traditionnel, les catégories d'actifs présentant une volatilité plus élevée ont tendance à avoir un impact disproportionné sur le profil de risque du portefeuille.

L'objectif de la parité des risques est de construire un portefeuille dans lequel chaque actif contribue de manière égale au risque global du portefeuille.

Les fondements mathématiques de la parité des risques font appel à plusieurs concepts clés de la finance quantitative :

Volatilité et mesure du risque

La parité des risques repose sur des mesures du risque telles que la volatilité.

Celle-ci est souvent quantifiée à l'aide de l'écart-type des rendements des actifs.

Ou d'autres mesures du risque comme la valeur à risque (VaR) ou la valeur à risque conditionnelle (CVaR).

Ces mesures sont utilisées pour comprendre la distribution et l'ampleur des pertes potentielles.

Corrélation

Le coefficient de corrélation mesure le degré auquel deux actifs évoluent l'un par rapport à l'autre.

Dans un portefeuille à parité de risque, il est important d'analyser les corrélations entre les actifs pour s'assurer que le risque n'est pas concentré dans des actifs qui ont tendance à évoluer dans la même direction.

En outre, la corrélation n'est pas nécessairement conçue pour être basée sur des données rétrospectives.

Les corrélations évoluent dans le temps.

Il s'agit donc plus fondamentalement de savoir quelles sont les caractéristiques intrinsèques des actifs.

Par exemple, les actions et les obligations ne sont pas intrinsèquement corrélées négativement.

Elles peuvent l'être dans un environnement macroéconomique où l'inflation est stable et où les variations de la croissance escomptée sont le principal moteur des mouvements de prix des actifs.

Toutefois, lorsque la volatilité de l'inflation augmente, les actions et les obligations peuvent présenter une corrélation positive.

L'effet de levier

Pour égaliser la contribution au risque d'actifs ayant des volatilités différentes, les portefeuilles à parité de risque ont souvent recours à l'effet de levier.

Il s'agit d'augmenter l'investissement dans des actifs à faible risque par le biais d'emprunts, afin d'amplifier leur contribution au risque du portefeuille pour qu'elle soit équivalente à celle des actifs à risque plus élevé.

Optimisation

L'allocation du capital dans un portefeuille de parité des risques est déterminée par un processus d'optimisation qui vise à égaliser la contribution au risque de chaque classe d'actifs.

Il s'agit de trouver les pondérations du portefeuille w qui minimisent la variance du portefeuille σ^2, sous réserve que les contributions au risque soient égales.

Mathématiquement, cela peut être représenté par la fonction à minimiser :

min(w^T*Σw)

Sous réserve de :

RCi = wi * (∑w)i = 1/N ∑RCi

Où :

Σ est la matrice de covariance des rendements des actifs,

wi est le poids du i-ième actif, et

RCi est la contribution au risque du i-ème actif.

Matrice de covariance

La matrice de covariance Σ est au cœur du processus d'optimisation, car elle contient les variances et les covariances de toutes les paires d'actifs.

Les stratégies de parité des risques nécessitent une estimation stable et robuste des covariances.

Cela est souvent difficile en raison de la nature dynamique des marchés financiers.

Budgétisation du risque

La budgétisation du risque est une approche qui attribue un certain "budget" de risque (plutôt que du capital) à chaque actif ou classe d'actifs en fonction de son profil de risque.

Dans le contexte de la parité des risques, le budget de risque de chaque actif est égal et les pondérations des actifs du portefeuille sont déterminées en conséquence.

Méthodes numériques

Le problème d'optimisation de la parité des risques est généralement résolu à l'aide de méthodes numériques telles que la méthode de Newton-Raphson ou d'autres algorithmes adaptés à la programmation quadratique.

Résumé

Les portefeuilles à parité de risque sont conçus pour obtenir de bons résultats dans différents environnements de marché en ne dépendant pas trop d'une seule classe d'actifs.

Cette approche ne vise pas nécessairement les rendements les plus élevés, mais recherche plutôt un équilibre entre le risque et le rendement.

L'objectif principal est d'obtenir des performances plus régulières au fil du temps.

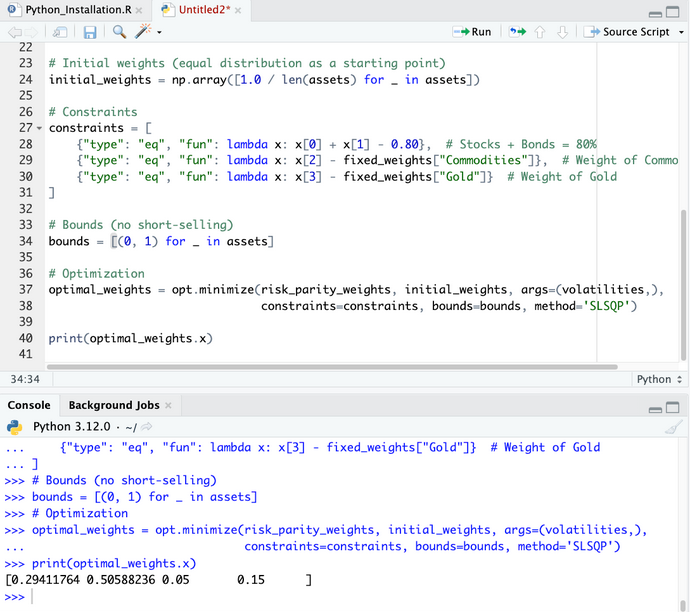

Exemple de codage Python de la parité des risques

Supposons que nous ayons un portefeuille simple à parité de risque de 4 actifs :

Actions

Obligations

Or

Matières premières

Et disons que nous voulons que l'or représente 15 % du portefeuille et que les matières premières représentent 5 % du portefeuille.

Pour déterminer les pondérations des actions et des obligations dans un cadre de parité des risques en utilisant le codage/math, nous devons d'abord reconnaître les contraintes données pour les matières premières et l'or.

Ces contraintes fixent les pondérations du portefeuille pour ces deux classes d'actifs.

Notre tâche consiste alors à répartir le poids restant du portefeuille entre les actions et les obligations de manière à égaliser leurs contributions au risque avec celles des matières premières et de l'or.

Étape 1 : Définir les contributions au risque

La contribution au risque d'un actif est généralement calculée en multipliant son poids par son risque (la volatilité dans le cas présent).

Dans un cadre de parité des risques, nous visons à égaliser les contributions au risque de tous les actifs.

Étape 2 : Données fournies

Actions : Rendement à terme = 6%, Volatilité = 15%.

Obligations : Rendement à terme = 4 %, volatilité = 10 %.

Matières premières : Rendement à terme = 3%, Volatilité = 15%, Pondération = 5%.

Or : Rendement à terme = 3 %, Volatilité = 15 %, Poids = 15 %.

Étape 3 : Contraintes initiales

Poids total des matières premières et de l'or = 5 % + 15 % = 20 %.

Poids restant pour les actions et les obligations = 100 % - 20 % = 80 %.

Étape 4 : Formulation du problème

Nous voulons trouver les pondérations des actions et des obligations de manière à ce que leur contribution au risque soit conforme à celle des matières premières et de l'or.

Il s'agit d'un problème d'optimisation sous contrainte.

Étape 5 : Optimisation

L'objectif est de minimiser la différence entre les contributions au risque.

Soit ws et wb les pondérations des actions et des obligations respectivement.

Les contributions au risque pour chaque actif sont les suivantes

Actions : ws * 0,15

Obligations : wb * 0,10

Matières premières : 0.05 * 0.15

Or : 0,15 * 0,15

Étant donné que le poids total des actions et des obligations est de 80 %, ws + wb = 0,80

Nous pouvons résoudre ce problème en utilisant Python :

import numpy as np

import scipy.optimize as opt

# Asset characteristics

assets = {

"Stocks": {"return": 0.06, "volatility": 0.15},

"Bonds": {"return": 0.04, "volatility": 0.10},

"Commodities": {"return": 0.03, "volatility": 0.15},

"Gold": {"return": 0.03, "volatility": 0.15}

}

# Predefined weights for Commodities and Gold

fixed_weights = {"Commodities": 0.05, "Gold": 0.15}

# Risk parity function

def risk_parity_weights(weights, volatilities):

portfolio_risk_contributions = np.multiply(weights, volatilities)

return np.sum((portfolio_risk_contributions[:, None] - portfolio_risk_contributions[None, :])**2)

# Extracting volatilities

volatilities = np.array([assets[asset]["volatility"] for asset in assets])

# Initial weights (equal distribution as a starting point)

initial_weights = np.array([1.0 / len(assets) for _ in assets])

# Constraints

constraints = [

{"type": "eq", "fun": lambda x: x[0] + x[1] - 0.80}, # Stocks + Bonds = 80%

{"type": "eq", "fun": lambda x: x[2] - fixed_weights["Commodities"]}, # Weight of Commodities

{"type": "eq", "fun": lambda x: x[3] - fixed_weights["Gold"]} # Weight of Gold

]

# Bounds (no short-selling)

bounds = [(0, 1) for _ in assets]

# Optimization

optimal_weights = opt.minimize(risk_parity_weights, initial_weights, args=(volatilities,),

constraints=constraints, bounds=bounds, method='SLSQP')

print(optimal_weights.x)Ce code fournira les pondérations optimisées pour les actions et les obligations qui s'alignent sur l'approche de la parité des risques, compte tenu des allocations fixes aux matières premières et à l'or.

Les pondérations optimales, compte tenu des caractéristiques présentées, sont les suivantes

Actions = 29,4%

Obligations = 50,6%

Or = 15%

Matières premières = 5 %.

Ces pondérations sont illustrées dans l'image ci-dessous :

Autres concepts et façons de penser la parité des risques

Ajustement dynamique du risque

Les stratégies traditionnelles de parité des risques utilisent souvent des contributions statiques au risque des différentes classes d'actifs.

Une approche différente consisterait à ajuster dynamiquement la contribution au risque de chaque classe d'actifs de manière à obtenir le niveau de risque souhaité.

La parité des risques implique souvent l'utilisation de l'effet de levier pour égaliser les contributions au risque des actifs à faible risque (comme les obligations) avec celles des actifs à risque plus élevé (comme les actions).

Les actifs trop risqués tels qu'ils sont présentés peuvent également voir leur risque réduit en détenant des liquidités en contrepartie.

Ce processus nécessite un calibrage minutieux afin d'éviter un effet de levier excessif

Intégrer des données alternatives

Utiliser des sources de données alternatives, comme l'analyse des sentiments dans les médias sociaux, les indicateurs économiques ou les événements géopolitiques, pour mieux comprendre et prévoir les facteurs de risque affectant les classes d'actifs.

Ces données peuvent être intégrées dans le modèle de parité des risques afin d'ajuster les allocations en fonction des risques émergents.

Couverture du risque de queue

L'intégration de stratégies de couverture du risque de queue dans un cadre de parité des risques (parité du risque de queue) peut fournir une protection supplémentaire contre les mouvements extrêmes du marché, qui ne sont souvent pas pris en compte de manière adéquate par les modèles traditionnels de parité des risques.

Il peut s'agir d'utiliser des produits dérivés, tels que des options, pour couvrir des risques de baisse importants dans le portefeuille.

La diversification peut également atténuer les queues de distribution (à la baisse, surtout, mais aussi à la hausse).

Intégration ESG

Intégrer les facteurs environnementaux, sociaux et de gouvernance (ESG) dans le processus d'évaluation des risques.

Certains rejettent les facteurs ESG, mais il s'agit essentiellement de prendre en compte d'autres dimensions du risque qui dépassent le cadre macroéconomique traditionnel de haut niveau.

Cette approche reconnaît que les questions ESG peuvent avoir un impact significatif sur le risque et les rendements à long terme et qu'elles pourraient donc être prises en compte dans la stratégie de parité des risques.

Effet de levier et produits dérivés

Utiliser l'effet de levier pour équilibrer les contributions au risque des différentes classes d'actifs, en particulier celles dont les profils de risque et de rendement sont historiquement plus faibles.

Les produits dérivés peuvent également être utilisés pour obtenir une exposition plus personnalisée sans modifier de manière significative l'allocation du capital.

Intégration multifactorielle

Au-delà des classes d'actifs, les stratégies de parité des risques peuvent être étendues pour équilibrer les risques entre plusieurs facteurs tels que la taille, la valeur, le momentum, etc.

Cela nécessite une compréhension approfondie de la manière dont ces facteurs interagissent et contribuent au risque global du portefeuille.

Diversification mondiale

Élargir l'univers d'investissement pour y inclure des actifs mondiaux, plutôt que des actifs nationaux.

Cela inclut les actions et les obligations des marchés émergents, l'immobilier mondial et les matières premières, qui peuvent apporter des avantages supplémentaires en termes de diversification.

Cela inclut également différentes expositions aux devises et apporte un autre élément (qui peut être souhaité dans une certaine mesure, mais une part trop importante du rendement d'un portefeuille basée sur le change peut être inacceptable).

Considérations relatives à la liquidité

Intégrer le risque de liquidité dans le cadre de la parité des risques.

Il s'agit de comprendre le profil de liquidité des différentes catégories d'actifs et d'ajuster les allocations en fonction de la facilité d'entrée et de sortie des positions.

Tests de résistance et analyse de scénarios

Effectuer régulièrement des tests de résistance et des analyses de scénarios pour comprendre comment le portefeuille de parité des risques se comporterait dans différentes conditions de marché, y compris en cas de crise financière ou d'autres événements extrêmes.

Analyse de corrélation et de covariance

Il est important de comprendre la corrélation et la covariance entre les différentes catégories d'actifs.

Cette analyse permet de déterminer comment les actifs interagissent dans différentes conditions de marché.

Elle est utilisée pour construire un portefeuille diversifié qui équilibre le risque entre les actifs.

Dynamique des corrélations et corrélations conditionnelles

Reconnaître que les corrélations entre les actifs ne sont pas statiques et peuvent changer, en particulier en cas de tensions sur le marché.

La mise en œuvre de modèles de corrélation dynamiques (par exemple, DCC-GARCH) est un moyen pour les traders en parité des risques algorithmiques d'ajuster le portefeuille en fonction de l'évolution des corrélations dans le temps.

Décomposition du risque et analyse de la contribution

Décomposer le risque total du portefeuille en contributions de chaque actif ou classe d'actifs. Il s'agit de comprendre dans quelle mesure chaque actif contribue à la volatilité globale du portefeuille.

En utilisant des techniques telles que la décomposition de la variance, on peut calculer la contribution marginale au risque (MCTR) pour chaque actif.

De cette manière, chaque actif contribue de manière égale au risque du portefeuille de la manière souhaitée.

Prévision de la volatilité

Les stratégies de parité des risques dépendent souvent de la prévision de la volatilité des différentes classes d'actifs.

Cela peut impliquer des modèles statistiques complexes, qui sont utilisés pour modéliser et prédire l'évolution de la volatilité dans le temps.

Cette meilleure prévision peut améliorer le processus d'allocation des risques dans les portefeuilles de parité des risques.

Perspectives de la finance comportementale

Appliquer les connaissances de la finance comportementale pour comprendre et prévoir le comportement des investisseurs.

Cela peut avoir un impact important sur la dynamique du marché et, par conséquent, sur les profils de risque des différentes classes d'actifs.

Par exemple, dans les économies de marché développées, il est rare de voir une croissance très faible accompagnée d'une inflation élevée.

Nous ne disposons pas de beaucoup de données historiques pour certaines circonstances, alors comment les traders et les investisseurs réagiraient-ils à un tel environnement ?

La plupart des portefeuilles, parce qu'ils sont optimisés en fonction du passé, ne sont pas préparés à cette éventualité, et l'approche des portefeuilles centrés sur les actions et les obligations nominales ne donne généralement pas de bons résultats dans de tels scénarios.

Il peut également s'agir de stratégies visant à atténuer l'impact du comportement grégaire, des réactions excessives aux nouvelles du marché, etc.

Modélisation macroéconomique

L'efficacité de la parité des risques est souvent liée aux régimes économiques sous-jacents.

En comprenant la dynamique des changements macroéconomiques, tels que le passage d'une période d'inflation à une période de déflation ou d'une phase d'expansion économique à une phase de contraction, les opérateurs peuvent mieux adapter les portefeuilles de parité des risques à l'évolution des conditions du marché.

Incorporer des modèles macroéconomiques pour comprendre et prévoir les changements dans les conditions économiques qui pourraient affecter la performance des classes d'actifs, tels que les changements de taux d'intérêt, l'inflation, la croissance du PIB, etc.

Mais il s'agit surtout de l'aspect génération d'alpha de la parité des risques.

L'apprentissage automatique et l'IA dans la parité des risques

Alors que la construction de portefeuille se modernise, les techniques d'apprentissage automatique et d'IA sont utilisées pour améliorer la prédiction des dynamiques de marché et optimiser la construction de portefeuille et les stratégies d'équilibrage des risques.

Rôle des actifs alternatifs

L'examen du rôle des actifs alternatifs (tels que les fonds spéculatifs, le capital-investissement, le crédit privé et l'immobilier) dans les portefeuilles de parité des risques offre des perspectives uniques.

Ces actifs peuvent avoir des profils risque-rendement différents et se comporter différemment selon les cycles économiques par rapport aux actifs traditionnels.

L'impact de la mondialisation

Comprendre comment la mondialisation affecte différemment les classes d'actifs peut améliorer les stratégies de parité des risques.

Par exemple, l'interconnexion des marchés mondiaux peut entraîner une modification des corrélations entre les actifs nationaux et internationaux.

Non-normalité des rendements et moments plus élevés

Reconnaître que les rendements des actifs ne sont généralement pas distribués normalement et qu'ils présentent une asymétrie et une aplatissement.

Incorporer les moments supérieurs des distributions de rendement dans l'évaluation du risque.

Cela permet d'aller au-delà de l'écart-type comme seule mesure du risque.

Parité des risques à plusieurs niveaux

Appliquer la parité des risques non seulement au niveau de la classe d'actifs, mais aussi à l'intérieur des classes d'actifs.

Il s'agit de construire un portefeuille où la parité des risques est atteinte à la fois entre les classes d'actifs et à l'intérieur de celles-ci, par exemple différents types d'actions ou d'obligations.

Par exemple, un investisseur/trader peut souhaiter que la Chine représente 5 à 10 % de son portefeuille.

Il pourrait concevoir un portefeuille à parité de risque présentant les mêmes caractéristiques qu'un portefeuille basé sur les États-Unis ou les marchés développés, mais avec des actifs chinois et la Chine comme un élément du portefeuille plus large.

Théorie des systèmes complexes

Les marchés financiers peuvent être considérés sous l'angle de la théorie des systèmes complexes.

Cette perspective considère les marchés comme des systèmes adaptatifs dotés de propriétés émergentes, influencés par les interactions de divers composants (comme les différentes classes d'actifs).

La compréhension de ces interactions permet de gérer les risques systémiques dans les portefeuilles à parité de risque.

La théorie des réseaux dans les marchés financiers

L'application de la théorie des réseaux pour comprendre comment les différents actifs sont interconnectés permet de comprendre comment les chocs peuvent se propager dans un portefeuille et avoir un impact sur une stratégie de parité des risques.

Les options dans la parité des risques

L'utilisation d'options dans un portefeuille à parité de risque peut être un moyen efficace de gérer et de contrôler le risque.

Dans les portefeuilles de parité des risques de base, il s'agit généralement d'une simple allocation à des actifs liquides.

Les options offrent des avantages uniques en raison de leurs structures de paiement non linéaires et peuvent être utilisées pour couvrir des risques spécifiques ou pour améliorer les rendements tout en maintenant l'équilibre global des risques du portefeuille.

Voici une explication de la manière dont les options peuvent être utilisées dans le cadre de la parité des risques, ainsi que quelques stratégies d'options uniques :

Utilisation des options dans le cadre de la parité des risques

Couverture du risque de queue

Les options sont souvent utilisées dans les portefeuilles de parité des risques pour couvrir le risque de queue.

L'achat d'options de vente hors de la monnaie (OTM) sur des actions permet de se protéger contre les baisses importantes du marché.

Cette stratégie permet de protéger le portefeuille contre les événements négatifs extrêmes et de maintenir l'équilibre de risque souhaité.

Contrôle de la volatilité

Les options peuvent être utilisées pour contrôler la volatilité globale du portefeuille.

En utilisant des stratégies telles que les options d'achat couvertes ou les options de vente de protection, le profil de risque du portefeuille peut être ajusté.

Par exemple, la vente d'options d'achat couvertes sur des actions peut générer des revenus et réduire la volatilité.

Ajustement dynamique du risque

Les options permettent un ajustement dynamique du risque.

Lorsque les conditions du marché changent, les options peuvent être utilisées pour modifier rapidement l'exposition au risque du portefeuille sans qu'il soit nécessaire de rééquilibrer de manière significative les actifs sous-jacents.

Il existe des concepts tels que le calcul du delta des options pour comprendre le ratio de couverture nécessaire pour atteindre la neutralité ou un biais directionnel spécifique.

Considérations

Le coût : Les stratégies d'options peuvent entraîner des coûts importants, notamment des primes et des frais de transaction.

Complexité : La gestion des options nécessite une connaissance approfondie des produits dérivés et de leur prix, ainsi qu'un suivi permanent.

Risques de liquidité : Certaines stratégies d'options peuvent impliquer des instruments qui manquent de liquidité, ce qui peut poser des risques supplémentaires.

Intégration au portefeuille global : La stratégie d'options doit être intégrée à l'ensemble du portefeuille d'une manière qui soit conforme aux objectifs d'investissement globaux et aux principes de parité des risques.

Couverture dans les portefeuilles à parité de risque

La couverture est utilisée dans les stratégies de parité des risques, ce qui renforce leur objectif fondamental de répartition équilibrée des risques entre les différentes classes d'actifs.

Voici un aperçu de l'utilisation de la couverture dans le cadre de la parité des risques :

Objectif de la couverture

Dans un portefeuille à parité de risque, la couverture est utilisée pour gérer et atténuer des risques spécifiques.

Ainsi, aucune classe d'actifs ne contribue de manière disproportionnée au risque global du portefeuille.

L'objectif est de neutraliser certains risques susceptibles de fausser l'équilibre du portefeuille, tels que le risque de marché, le risque de taux d'intérêt, le risque de change ou le risque d'inflation.

Types de risques à couvrir

Risque de marché

Couverture contre les baisses des marchés boursiers ou d'autres marchés volatils, souvent à l'aide de produits dérivés tels que les options de vente.

Risque de taux d'intérêt

Dans les composantes à revenu fixe, les swaps de taux d'intérêt ou les options peuvent être utilisés pour atténuer l'impact de la hausse des taux d'intérêt.

Risque de change

Pour les actifs internationaux, des contrats de change à terme ou des options peuvent être utilisés pour se protéger contre les fluctuations des devises.

Risque d'inflation

Les obligations indexées sur l'inflation ou les contrats à terme sur les matières premières permettent de se prémunir contre le risque d'érosion des rendements réels due à la hausse de l'inflation.

Instruments de couverture

Options (Puts et Calls)

Elles offrent des gains asymétriques et sont idéales pour la couverture, car elles limitent le risque de baisse tout en permettant un potentiel de hausse.

Contrats à terme

Ils peuvent être utilisés pour se couvrir contre les fluctuations des taux d'intérêt, des devises, des indices boursiers ou des prix des matières premières.

Swaps

Les swaps de taux d'intérêt, les swaps de devises et les swaps de rendement total peuvent couvrir efficacement divers types de risques de portefeuille.

Couverture dynamique

Les portefeuilles de parité des risques bénéficient souvent de stratégies de couverture dynamique, dans lesquelles les positions de couverture sont ajustées en fonction de l'évolution des conditions du marché et du rééquilibrage du portefeuille.

La couverture dynamique est utile pour gérer le risque de delta dans les positions d'options.

Coût de la couverture

Les opérations de couverture, en particulier l'utilisation de produits dérivés, entraînent des coûts (tels que les primes d'options).

Ces coûts doivent être mis en balance avec les avantages d'une réduction de l'exposition au risque.

Une couverture efficace devrait améliorer le rendement du portefeuille ajusté au risque, même en tenant compte des coûts.

Couverture du risque de queue

La couverture du risque de queue est particulièrement importante dans les portefeuilles à parité de risque pour se protéger contre des événements de marché rares mais graves.

Cela implique souvent l'achat d'options de vente OTM ou l'utilisation d'autres stratégies qui produisent des bénéfices en cas d'effondrement du marché.

Considérations relatives à la liquidité

Lors de la mise en œuvre de stratégies de couverture, la liquidité des instruments de couverture est importante.

Cela permet de s'assurer qu'ils peuvent être ajustés ou dénoués sans coûts ou dérapages importants.

Optimisation de la parité des risques

L'optimisation de la parité des risques consiste à construire un portefeuille dans lequel tous les actifs ou classes d'actifs contribuent de manière égale au risque global.

Cet objectif est atteint à l'aide de diverses techniques d'optimisation et d'algorithmes.

Voici un aperçu de quelques méthodes clés utilisées dans la construction de portefeuilles à parité de risque :

1. Adaptation de l'optimisation de la moyenne-variance (MVO)

MVO traditionnelle

Cette approche classique optimise le rendement le plus élevé pour un niveau de risque donné (variance), sur la base des rendements attendus et de la matrice de covariance des rendements des actifs.

Adaptation à la parité des risques

Modifier l'optimisation de la moyenne-variance pour minimiser la variance du portefeuille sous la contrainte que la contribution au risque de chaque actif est égale.

Cela implique souvent d'ignorer les hypothèses de rendement attendu.

Elle se concentre plutôt sur la distribution des risques.

Mais les approches de la parité des risques diffèrent et de nombreuses formes prennent en compte les considérations relatives à la prime de risque.

2. Programmation quadratique

Concept

Un type de modèle d'optimisation dans lequel la fonction objective est quadratique et les contraintes sont linéaires.

Application

Utilisé pour résoudre le problème de la parité des risques en minimisant la variance du portefeuille sous la contrainte que la contribution au risque de chaque actif est égale et d'autres contraintes telles que le budget ou l'effet de levier.

3. Neutralité vis-à-vis de la croissance et de l'inflation

Classification des actifs

Les actifs sont classés en fonction de leur sensibilité à la croissance économique et à l'inflation.

Par exemple, les actions sont généralement sensibles à la croissance, tandis que les obligations indexées sur l'inflation sont sensibles à l'inflation.

Équilibrage

Le portefeuille est construit de manière à équilibrer l'exposition à ces facteurs économiques.

Cela peut impliquer l'utilisation d'une combinaison d'actifs tels que les actions, les obligations d'État, les obligations indexées sur l'inflation, les matières premières et l'immobilier.

4. Considérations sur l'asymétrie et le kurtosis

Skewness

Elle mesure l'asymétrie de la distribution des rendements.

Un portefeuille trop asymétrique dans un sens ou dans l'autre peut indiquer un risque de pertes ou de gains asymétriques.

Kurtosis

Ce paramètre mesure la "queue" de la distribution.

Un kurtosis élevé indique un risque plus élevé de rendements extrêmes (à la fois positifs et négatifs).

Prise en compte des moments supérieurs

Les techniques d'optimisation avancées prennent en compte ces moments supérieurs des distributions.

Cela peut impliquer l'utilisation de modèles d'optimisation qui vont au-delà de la forme quadratique de la MVO.

Incorpore l'asymétrie et l'aplatissement pour traiter la non-normalité des rendements des actifs.

5. Parité des risques et budgétisation des risques

Contribution au risque

La contribution de chaque actif au risque global du portefeuille est calculée.

Ce calcul tient compte non seulement de la variance, mais aussi de l'asymétrie et de l'aplatissement.

Budgétisation du risque

Attribuer le risque, et non le capital, à chaque actif en fonction de son profil de risque et de son exposition économique.

Il s'agit d'attribuer un "budget de risque" à chaque actif ou classe d'actifs.

Cela permet de s'assurer que le portefeuille n'est pas trop exposé à un scénario économique particulier.

6. Ajustement de l'effet de levier

Objectif

Dans le cadre de la parité des risques, les actifs moins volatils font souvent l'objet d'un effet de levier afin d'égaliser leur contribution au risque avec celle des actifs plus volatils.

Méthode

Après avoir déterminé les pondérations de la parité des risques sans effet de levier, l'effet de levier est appliqué pour porter l'ensemble du portefeuille au niveau de risque souhaité.

7. Algorithmes itératifs de parité des risques

Processus

Commencer par un ensemble initial de pondérations, calculer la contribution au risque de chaque actif et ajuster itérativement les pondérations jusqu'à ce que les contributions au risque soient égalisées.

Outils

Des algorithmes tels que la méthode de Newton-Raphson peuvent être utilisés pour trouver les pondérations optimales qui équilibrent les contributions au risque.

8. Utilisation de produits dérivés pour affiner la stratégie

Stratégie

L'incorporation de produits dérivés tels que les contrats à terme, les options ou les swaps permet d'affiner l'exposition au risque et d'atteindre la parité des risques souhaitée sans modifier de manière significative la répartition des actifs sous-jacents.

9. Simulations de Monte Carlo

Objectif

Évaluer la robustesse du portefeuille de parité des risques dans une série de conditions de marché.

Application

Simulation d'une grande variété de scénarios de marché pour voir dans quelle mesure le portefeuille conserve ses caractéristiques de parité des risques.

10. Méthodes heuristiques

Concept

Utiliser des méthodes de construction de portefeuille plus simples et plus intuitives, telles que l'équipondération ou la pondération inverse de la volatilité, comme point de départ de la parité des risques.

Raffinement

Ajuster davantage ces répartitions heuristiques à l'aide de techniques d'optimisation afin d'atteindre la parité des risques exacte.

11. Algorithmes de rééquilibrage dynamique

Nécessité

Les portefeuilles à parité de risque nécessitent un rééquilibrage régulier pour maintenir une contribution égale au risque.

Approche

Mise en œuvre d'algorithmes qui déclenchent un rééquilibrage sur la base de critères prédéfinis, tels que l'écart par rapport à la contribution au risque cible, les intervalles de temps ou les propriétés statistiques des rendements des actifs.

12. Tests de résistance et analyse de scénarios

Simuler les extrêmes

Effectuer des tests de résistance et des analyses de scénarios pour voir comment le portefeuille se comporterait dans des conditions de marché extrêmes, y compris des scénarios d'inflation élevée ou de faible croissance (où la plupart des portefeuilles éprouvent des difficultés notables).

Ajuster le risque de queue

Sur la base de ces analyses, ajuster le portefeuille pour atténuer les effets des événements extrêmes, éventuellement en utilisant des stratégies de couverture du risque de queue.

13. Considérations relatives à la liquidité

Risque de liquidité

Tenir compte de la liquidité des actifs, car elle influe sur la capacité à ajuster le portefeuille en réponse aux changements du marché.

Courtiers pour investir en bourse

Le trading de CFD implique un risque de perte significatif, il ne convient donc pas à tous les investisseurs. 74 à 89% des comptes d'investisseurs particuliers perdent de l'argent en négociant des CFD.

Hors ligne

- Utilisateurs enregistrés en ligne dans ce sujet: 0, invités: 1

- [Bot] ClaudeBot