Stratégie de trading ICT (Inner Circle Trader)

Avez-vous déjà entendu parler du concept ICT ? Si vous suivez certains traders qui traitent uniquement en observant les mouvements des prix du marché et qui entrent soudainement en dehors des niveaux de support et de résistance, ou qui traitent peut-être avec précision et exactitude, il est fort probable qu'ils utilisent le concept ICT (Inner Circle Trader, ou trader du cercle intérieur).

Qu'est-ce que le concept d'Inner Circle Trader (ICT) ? Nous allons nous pencher sur ce qu'est le concept ICT, expliquer son concept fondamental et fournir des exemples simples de trading utilisant le concept ICT !

Qui est Michael J. Huddleston ?

Michael J. Huddleston, plus connu sous le pseudonyme de "The Inner Circle Trader" (ICT), est un trader américain réputé pour ses contributions dans le domaine du trading sur les marchés financiers. Il est particulièrement connu pour ses formations approfondies et ses concepts techniques avancés en matière d'analyse des marchés, qu'il partage via des vidéos éducatives, des articles et des webinaires.

Contexte et parcours

Michael Huddleston a débuté sa carrière en trading il y a plus de 30 ans, se spécialisant dans les marchés des devises (Forex), les contrats à terme et d'autres instruments financiers. Avec des décennies d'expérience, il a acquis une expertise unique qu'il transmet sous forme de formations pour les traders de tous niveaux.

Inner Circle Trader (ICT)

L'ICT est un programme d'éducation financière fondé par Huddleston pour enseigner aux traders ses méthodologies et stratégies avancées de trading. Sa philosophie de trading se base sur l'analyse technique, l'identification des biais du marché, la compréhension de la structure du marché et le suivi des tendances macroéconomiques. Il a créé des concepts populaires tels que les "Order Blocks", le "Market Structure", les "Liquidity Pools" et bien d'autres.

Enseignement et méthodologie

Michael Huddleston est connu pour son approche détaillée et pédagogique. Il se concentre sur la compréhension des mouvements des prix dictés par la manipulation institutionnelle, plutôt que sur les indicateurs classiques. Il enseigne comment repérer les zones de liquidité, les niveaux de support et de résistance institutionnels, et les conditions de marché propices pour entrer et sortir des trades avec une gestion de risque stricte.

Influence et communauté

L'ICT a gagné une grande popularité sur des plateformes comme YouTube, Twitter et divers forums de trading, où ses vidéos éducatives ont attiré des milliers d'adeptes. De nombreux traders dans le monde entier suivent ses concepts pour affiner leur propre stratégie et comprendre les mouvements complexes des marchés financiers.

En résumé, Michael J. Huddleston est une figure influente dans la communauté du trading grâce à son expertise approfondie et ses approches novatrices, qui visent à éduquer les traders sur les subtilités des marchés.

📈 Comprendre le concept ICT

Le concept ICT, ou Inner Circle Trader, est un concept qui pousse les traders à suivre le flux d'ordres des grandes institutions telles que les grandes banques, les fonds spéculatifs et les banques centrales (smart money). Cette stratégie a été développée par Michael J. Hudston et est reconnue comme l'une des méthodes les plus efficaces. Lorsqu'elle est bien comprise, cette stratégie peut être utilisée exclusivement sans recourir à de nombreux outils techniques.

Le concept ICT implique une compréhension approfondie de la structure du marché et un timing précis. La clé du concept ICT le plus basique est de choisir le bon moment de trading et si vous pratiquez le day trading, il est indispensable de connaître les killzones et la structure du marché.

Voici un résumé des premières étapes du concept ICT. N'oubliez pas de ne pas les sauter car les méthodes sont liées les unes aux autres :

- Kill Zones

- Liquidité

- Bougie de déplacement

- Changement de la structure du marché

- Bloc d'ordres et Fair Value Gap

- Balance Price Range (BPR)

- Tableau de PD et OTE

Décomposons maintenant chaque étape :

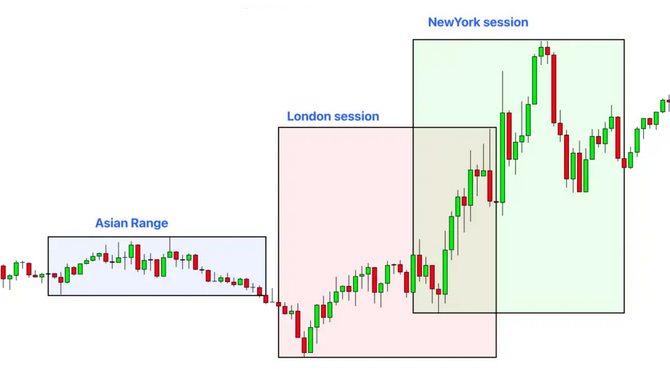

1. Les Killzones dans le concept ICT

Les Killzones sont des moments spécifiques où le marché est le plus actif et effectue certains mouvements. Si vous pouvez prédire le comportement du marché pendant ces périodes, vous pouvez tirer parti de ces mouvements.

Les Killzones vous aident à identifier des fenêtres temporelles spécifiques pour surveiller le marché sans devoir suivre les graphiques en permanence. Elles sont divisées en quatre segments principaux. Pour suivre facilement les Killzones, vous pouvez régler votre plateforme de trading sur l'heure locale de New York. En effet, le concept ICT part du principe que le marché s'ouvre à 00h00, heure de New York.

Voici les principales Killzones à noter :

- Killzone asiatique (20:00-00:00) : Les paires de devises actives sont l'AUD, le NZD et le JPY.

- Killzone de Londres (02:00-05:00) : Les paires de devises actives comprennent l'EUR et le GBP

- Ouverture de la bourse de New York (08:00-11:00) : Actif pour les paires USD

- Clôture de la bourse de New York (14:00-17:00) : Actif pour toutes les paires de devises

Si vous êtes un swing trader, il se peut que vous ne puissiez pas utiliser les Killzones de manière efficace. Cependant, vous pouvez utiliser le prix d'ouverture de chaque Killzone comme première étape pour identifier le marché.

En général, le marché montre son véritable mouvement du mardi au vendredi. Il est important de se rappeler que pendant l'heure d'été, les heures des Killzones peuvent être décalées d'une heure.

2. La liquidité

Dans le concept ICT, la liquidité fonctionne de la même manière que dans le Smart Money Concept (SMC). Les zones de liquidité désignent les zones à forte concentration d'ordres stop loss et take profit. Ces zones peuvent facilement être trouvées aux prix les plus hauts et les plus bas d'une séance de marché, autour des niveaux de support et de résistance, ou près des swing highs et swing lows.

Parce qu'elles impliquent des zones hautes et basses, les zones de liquidité peuvent être divisées en deux types :

Liquidité à l'achat : Se produit dans les zones où les prix sont plus élevés

Liquidité côté vendeur : Se produit dans les zones de prix inférieurs

Pour identifier les zones de liquidité, nous pouvons examiner les plus hauts et les plus bas mensuels, hebdomadaires ou quotidiens au cours des différentes séances du marché.

Comme le montre l'illustration ci-dessus, la liquidité à l'achat se produit lorsque le cours ne parvient pas à franchir la résistance de manière répétée, ce qui piège les traders particuliers qui utilisent des stratégies de rupture. Ils placent des stops d'achat au-dessus de la résistance, mais le cours revient souvent dans cette zone. Il en va de même pour la liquidité côté vente.

⚠️ Attention aux incitations (inducements)

La question se pose donc : pourquoi de nombreux traders tombent-ils dans le piège de la liquidité ?

La réponse se trouve dans les incitations (inducements).

L'incitation est le processus par lequel le prix est attiré vers la liquidité avant de se retourner vers le support ou la résistance. Cela déclenche souvent des stop-loss pour les traders particuliers, créant ainsi de la liquidité. L'induction peut être facilement identifiée en observant les mèches des bougies, qui indiquent que le cours a tenté de franchir le support ou la résistance mais a échoué. Et si vous ne savez toujours pas ce qu'est une incitation, sachez qu'elle est fondamentalement similaire à une simulation.

3. Bougie de déplacement (Marubozu)

Combien de temps dure le processus de liquidité ? Personne ne le sait, mais nous pouvons identifier le moment où le processus est terminé par l'apparition d'une bougie de déplacement. Le processus commence par le dernier niveau bas ou haut de l'oscillation, qui absorbe toute la liquidité, que ce soit du côté des acheteurs ou des vendeurs. Ensuite, cela crée une bougie longue et forte ou une bougie de déplacement dans les termes du concept ICT.

La principale caractéristique d'une bougie de déplacement est sa longueur, avec des mèches courtes ou pas de mèche du tout. Dans les termes courants pour les configurations de chandelier, elle est également connue sous le nom de Marubozu. Elle signale le début de la phase de distribution.

4. Changement de la structure du marché

Après l'apparition de la bougie de déplacement, quel est le bon moment pour entrer ? D'autres stratégies prévoient généralement une entrée après trois bougies de déplacement ou utilisent la quatrième bougie suivant le schéma des trois soldats blancs ou des trois corbeaux noirs. Cependant, dans le concept ICT, nous n'entrons pas directement ; au lieu de cela, nous identifions la zone d'entrée par le BoS et le ChoCH qui représentent le changement de la structure du marché dans le concept ICT.

Qu'est-ce que le BoS et le ChoCH ?

- La rupture de structure (BoS) se produit lorsque le prix franchit le haut ou le bas précédent, modifiant la structure du marché vers des hauts et des bas plus élevés dans une tendance haussière, ou vers des hauts et des bas plus bas dans une tendance baissière. Si vous comprenez les tendances du forex, il ne sera pas difficile d'identifier les BoS.

- Le changement de caractère (ChoCH) se produit lorsqu'il y a un changement dans la direction de la tendance, vous pouvez simplement l'appeler un renversement.

Vous pouvez parler de changement de structure du marché lorsque des bougies de déplacement apparaissent et brisent la dernière oscillation du graphique.

5. Bloc d'ordres et écart de juste valeur (Fair Value Gap - FVG)

Après un changement de structure du marché, est-ce le bon moment pour entrer ? Dans d'autres stratégies, les traders peuvent entrer après avoir confirmé les signaux de certaines configurations de chandeliers. Cependant, ce type de méthode pourrait suggérer un stop loss (SL) défavorable puisque la cible idéale se situe généralement en dessous du point le plus bas de la configuration.

Dans le concept ICT, nous devons identifier d'autres zones qui peuvent également servir de points d'entrée idéaux, permettant un SL moins risqué. Il s'agit des zones qui représentent les empreintes initiales de la smart money effectuant des transactions qui sont :

Bloc d'ordres

Il s'agit d'une zone du graphique où une petite bougie initie un mouvement de prix significatif. Elle représente l'ordre de la smart money. Un bloc d'ordres haussier est marqué par une bougie rouge suivie d'une bougie verte de déplacement vers le haut, tandis qu'un bloc d'ordres baissier est marqué par une bougie verte suivie d'une bougie rouge de déplacement vers le bas. Ces zones sont considérées comme fortes car le prix rebondit souvent sur la tendance précédente après les avoir touchées.

Fair Value Gap - FVG

Il s'agit de l'écart qui se forme lorsqu'une bougie de déplacement apparaît. Les traders ICT pensent que le prix reviendra dans la zone Fair Value Gap (FVG) avant de reprendre son mouvement, ce qui en fait une zone clé pour les points d'entrée ou de sortie potentiels. Pourquoi ? Parce que le prix a besoin d'être comblé et que la FVG crée des lacunes qui doivent être comblées. Si vous observez attentivement le graphique, vous verrez que les prix comblent souvent ces lacunes, c'est pourquoi certains parlent de déséquilibre.

Comment l'identifier ? Vous pouvez rechercher la bougie de déplacement et identifier le corps comme étant le FVG. Dans cette zone, le prix rebondit souvent plusieurs fois.

Les blocs d'ordres et les zones FVG sont des zones communes où les traders ICT recherchent des points d'entrée potentiels.

6. Balance Price Range (BPR)

Après avoir touché la zone du Fair Value Gap (FVG), le prix évoluera selon la tendance dominante. Mais comment cela se termine-t-il ou quel est le montant des bénéfices que nous pouvons réaliser ? Si vous êtes un trader conservateur, vous pouvez utiliser un ratio risque/récompense (RR) de 1:2, où votre stop loss (SL) est placé en dessous du bloc d'ordres ou du FVG dans un scénario haussier, et au-dessus du bloc d'ordres ou du FVG dans un scénario baissier.

Pour les opérations plus risquées, il est très important de comprendre le concept ICT connu sous le nom de Balance Price Range (BPR). Il s'agit de la zone dans laquelle le marché tente de rétablir l'équilibre après un mouvement de prix brutal après la FVG. Dans la BPR, le prix se déplace entre deux niveaux significatifs (le point le plus haut et le point le plus bas) pour combler l'écart pendant la FVG et le processus de déséquilibre.

Le BPR (Fourchette de prix d'équilibre) se termine généralement au plus haut ou au plus bas de l'oscillation à la suite d'un changement de structure du marché (MSS) avant de revenir dans la zone de la FVG, où il devient une cible de profit potentielle. Si la FVG a été comblée par le BPR, les liquidités reviennent et déclenchent à nouveau le cycle initial de liquidation, poursuivant ainsi le processus.

7. Tableau des primes et des remises (PD) et entrée optimale (OTE)

Le tableau de demande de prix et l'entrée optimale est un concept ICT qui est utilisé pour filtrer les grandes zones de FVG afin de déterminer les zones de prime et de décote. Dans le même temps, l'entrée optimale sur le marché sert de second filtre au-dessus des zones de prime et de décote afin de déterminer le point d'entrée exact.

Voici comment ces deux concepts sont expliqués :

➡️ PD Array : un concept ICT où le prix actuel va retracer vers une zone de prime ou de décote. Selon les lois économiques, une offre importante se produit à des prix élevés (prime), tandis qu'une demande importante se produit à des prix bas (décote). En utilisant le retracement de Fibonacci, la zone 0-50% est considérée comme une prime, et la zone 50-100% est considérée comme une décote. Si le Market Structure Shift (MSS) est haussier, nous recherchons des zones inférieures à 50 % comme fourchette de prix la moins chère. Si le MSS est baissier, nous recherchons les zones supérieures à 50 % comme étant les plus chères.

➡️ Optimal Trade Entry (OTE) : il s'agit d'une autre zone idéale pour entrer après un retracement. Une fois que le prix se trouve dans la zone des 50 % ou au-dessus (ou vice versa), nous utilisons le retracement de Fibonacci pour déterminer la zone OTE, généralement entre 61,8 % et 78,6 %.

Un bon OTE est celui qui chevauche la zone du FVG, ce qui augmente la probabilité d'une entrée précise et fournit un signal plus fort.

On voit clairement que les FVG 1 et 2 se situent juste en dessous du niveau 0,5 (50%) du retracement de Fibonacci (PD Array) et se trouvent dans la fourchette 0,618 (61,8) à 0,786 (78,6), ce qui confirme leur éligibilité en tant qu'OTE. Nous pouvons entrer dès que le prix touche cette zone, en fixant le Stop Loss (SL) en dessous du Bloc d'Ordres (OB) et le Take Profit (TP) au dernier sommet de l'oscillation (conformément au concept ICT Balance Price High).

Lorsque le prix a touché le point d'entrée, il a effectivement rempli le FVG et a atteint des prix qui n'avaient jamais été touchés auparavant, ce qui a conduit à un léger breakout. Cependant, dès qu'il a touché l'OB, le cours s'est immédiatement envolé vers le haut. Une fois qu'il a atteint le sommet de l'oscillation et rempli tous les niveaux de prix disponibles, le cours a commencé à s'inverser, s'accumulant et créant le cycle suivant.

Quel ratio risque/récompense (RR) peut-on atteindre ? Il est possible d'atteindre un ratio risque/récompense de 1:2,8, voire de 1:3.

📈 Comment le concept ICT permet-il de cartographier les mouvements de prix ?

Pour répondre à cette question, nous devons revenir sur le principal concept ICT : Le temps.

Dans le concept ICT, nous sommes encouragés à cartographier les mouvements des prix du marché dans le temps. Une fois la cartographie réalisée efficacement, les traders peuvent déterminer le moment où ils doivent porter une attention particulière au marché sans avoir à consulter le graphique trop souvent. Je vais illustrer cela avec le même graphique.

Vous pouvez voir sur le graphique que le 13 septembre 2024, le marché a commencé à bouger à 00:00 heure locale de New York. Le concept ICT commence avec le mouvement de la session asiatique, où le prix s'est déplacé dans la zone de vente (zone rouge). Des mouvements de liquidité se sont produits à la fin de la session asiatique, lorsque les investisseurs "Smart Money) ont accumulé des positions dans la zone de liquidité du côté des vendeurs.

Au cours de la session de Londres (zone bleue), la manipulation des prix a donné l'impression d'une baisse continue, avec trois bougies baissières suivies de plusieurs bougies haussières se déplaçant vers le bas. Les traders en rupture ont probablement placé leurs Stop Loss au-dessus de la dernière bougie baissière, tandis que les traders en support-résistance - qui ont acheté à la dernière bougie haussière - ont également vu leurs Stop Loss touchés lorsque la dernière bougie baissière est apparue.

Après avoir balayé les liquidités des traders en rupture et en support-résistance, les investisseurs "Smart Money" sont entrés en scène avec des positions d'achat significatives sur l'EUR/USD. Cela a conduit au véritable mouvement, marqué par un changement de structure du marché (MSS) qui a créé un bloc d'ordres (OB) et un Fair Value Gap (FVG) au cours du processus. Les traders ICT entraient alors en position lorsque les prix atteignaient les zones FVG afin de prendre leurs bénéfices au dernier sommet de l'oscillation pendant la zone mortelle de l'ouverture à New York.

Cette cartographie du marché dans le concept ICT est désignée sous le nom de "puissance 3", qui consiste à :

- Accumulation : Lorsque la Smart Money accumule des positions sans mouvement de prix significatif. Elle peut être identifiée par des prix à faible amplitude.

- Manipulation : La Smart Money crée de faux signaux ou des balayages de liquidité pour manipuler le marché et accumuler davantage de positions.

- Distribution : La Smart Money distribue des positions aux petits traders à des prix plus élevés ou plus bas, ce qui se traduit par des mouvements de prix brusques à partir de la structure de déplacement du marché.

Ce cycle se produit en permanence, de sorte que les traders ICT doivent identifier le processus afin d'éviter d'entrer sur le marché lorsque celui-ci est en phase d'accumulation et de manipulation, et de ne saisir l'opportunité qu'à partir de la phase de distribution.

⚖ Le pour et le contre du concept ICT

Aucune stratégie de trading ne peut être considérée comme un Saint-Graal, car les mouvements du marché ne peuvent être prédits à 100 %. En tant que traders, notre tâche consiste à cartographier les mouvements du marché par le biais de la structure du marché et à augmenter nos probabilités de négociation. Si le concept ICT présente de nombreux avantages, il n'en comporte pas moins quelques inconvénients.

👍️ Avantages

- Un plan de trading précis : Le concept ICT exige des traders qu'ils soient disciplinés dans leurs plans de trading.

- Action sur les prix complète : Il ne nécessite pas d'indicateurs techniques supplémentaires tels que les moyennes mobiles ou l'indice RSI, et se concentre uniquement sur l'évolution des prix.

- Processus de marché complet : Le concept ICT permet de cartographier efficacement le marché du début à la fin des tendances. Ainsi, les traders ICT acquièrent une compréhension approfondie du processus de marché et des raisons qui sous-tendent les mouvements de prix.

- Applicable à toutes les échéances et à tous les actifs : Parce qu'il suit l'empreinte de des investisseurs institutionnels (Smart Money), ce concept n'est pas limité à certaines périodes ou à certains actifs.

- Forte probabilité : Le concept ICT suit le comportement de la Smart Money, y compris le timing de ses transactions. Il en résulte une probabilité de profit plus élevée que celle de vos stratégies habituelles.

👎 Inconvénients

- Complexe pour les débutants : le concept ICT s'appuie sur les structures du marché, les traders doivent donc avoir une solide compréhension de la structure du marché qui peut être difficile à identifier, en particulier la rupture de structure (BoS) et le changement de caractère (ChoCH).

- Terminologie confuse : de nombreux termes peuvent prêter à confusion, tels que bougie de déplacement, inducements, etc.

- Opportunités de trading manquées : l'attente de diverses confirmations peut conduire à des opportunités de trading manquées.

- Difficulté à identifier les blocs d'ordres et les FVG valides : il peut être difficile d'identifier les bons OB et FVG, en particulier ceux qui sont cachés.

- Interprétations différentes : Chaque trader peut avoir des interprétations différentes du concept ICT.

- Nécessite du temps et de la préparation : L'apprentissage et l'application efficace du concept nécessitent une préparation et un temps considérables.

Les meilleurs brokers FX/CFD

FAQ sur le concept ICT

Le concept ICT est-il le même que le concept SMC ?

Non, ils ne sont pas identiques. Le concept ICT est plutôt une version avancée du SMC, qui est un concept plus général utilisé pour suivre l'empreinte de la smart money. Bien que certains termes du concept ICT soient similaires à ceux du SMC, d'autres sont très différents.

J'ai attendu que le prix rebondisse dans la zone PD et OTE, mais le prix n'a pas été aussi profond. Mon concept ICT est-il erroné ?

Non, c'est ce qui se passe sur le marché. Tout est possible sur le marché - parfois ça marche, parfois ça ne marche pas. Fondamentalement, le tableau PD et OTE sont des zones de probabilité optimales, et non des zones de réussite à 100 %.

Les zones de FVG sont trop grandes dans l'OTE. Que dois-je faire ?

Vous pouvez utiliser à nouveau la méthode du tableau PD dans la zone comprise entre 61,8 et 78,6 du retracement de Fibonacci, et utiliser la zone inférieure à 50 comme zone d'entrée. Vous pouvez également passer à une échelle de temps plus petite et trouver la zone au milieu de la zone OTE.

Le concept ICT est-il une stratégie de contre-tendance ?

Oui et non. Le concept ICT est une stratégie qui se concentre sur la structure du marché. Elle peut inclure certaines stratégies de contre-tendance, mais ce n'est pas exactement la même chose. D'après mon expérience, lorsqu'un signal de contre-tendance apparaît, le point de prise de profit (qui est une fourchette de prix d'équilibre plus courte) conduit parfois à un échec. À l'inverse, si le signal s'aligne sur la tendance, le take profit peut être plus élevé et la probabilité de réussite est plus grande.

Il existe deux blocs d'ordres, lequel dois-je utiliser ?

Cela dépend. Si l'ancien a atteint la puissance 3, vous pouvez utiliser le nouveau. Vous pouvez également utiliser le retracement de Fibonacci pour vérifier si la zone OTE de l'ancien bloc a été atteinte.

J'ai du mal à identifier le plus haut ou le plus bas de l'oscillation qui entraîne le balayage de la liquidité. Que faire ?

Il suffit d'utiliser le graphique linéaire et de voir quelle est la dernière fluctuation qui a entraîné un mouvement de liquidité. Vous pouvez identifier le sommet ou le creux de l'oscillation en observant la bougie en forme de pointe.

Une bougie avec une longue mèche mais un corps plus petit est-elle considérée comme une bougie de déplacement si plusieurs bougies de la même couleur la suivent ?

Non, si vous rencontrez cette condition, il ne s'agit pas d'une bougie de déplacement. Si les bougies suivantes ont des mèches, cela ne créera pas le FVG (Fair Value Gap) et l'OB (Order Block) nécessaires à l'entrée, ce n'est donc pas un signal valide.

Si un signal apparaît à un moment qui n'est pas celui de la Killzone, pouvons-nous entrer sur le marché ?

Oui, seulement si le concept ICT puissance 3 n'est pas terminé. Par exemple, il y a un MSS pendant la session de Londres et le prix bouge significativement avant de retracer à la Killzone NY. A l'ouverture de la session asiatique, le prix touche la zone OTE, vous pouvez donc entrer car le FVG et l'OTE sont touchés pour la première fois.

Sur le marché, tout est possible !