Vous n'êtes pas identifié(e).

- Contributions: Récentes | Sans réponse

#1 22-11-2023 23:18:40

- Climax

- Administrateur

- Inscription: 30-08-2008

- Messages: 6 411

Attribution des titres à revenu fixe (composantes et exemple)

L'attribution des titres à revenu fixe est un processus utilisé pour analyser la performance d'un portefeuille de titres à revenu fixe par rapport à un indice de référence.

Cette technique permet de décomposer les rendements d'un portefeuille obligataire en différentes sources afin de comprendre les facteurs qui ont contribué à sa performance.

Il s'agit d'un outil permettant aux gestionnaires de portefeuille, aux analystes et aux traders/investisseurs d'évaluer l'efficacité des stratégies de trading et d'investissement sur le marché des titres à revenu fixe.

Principaux enseignements

➡️ L'attribution des titres à revenu fixe analyse la performance d'un portefeuille obligataire en décomposant les rendements en fonction de leurs sources - par exemple, les variations des taux d'intérêt, les mouvements des spreads de crédit et les décisions de gestion active.

➡️ Elle permet d'identifier les stratégies et les facteurs de marché qui contribuent le plus aux gains ou aux pertes du portefeuille (ce qui améliore la prise de décision et la gestion des risques).

➡️ Ce modèle aide à comprendre l'impact de la dynamique du marché sur les investissements à revenu fixe.

➡️ Il aide à ajuster le portefeuille et à formuler des stratégies.

➡️ Nous présentons un exemple de modèle d'attribution de titres à revenu fixe en Python.

Composantes de l'attribution d'un revenu fixe

1. Décision relative aux taux d'intérêt

Cette composante analyse l'impact des variations des taux d'intérêt sur les rendements du portefeuille.

Il s'agit d'évaluer la duration et la convexité du portefeuille par rapport à l'indice de référence.

2. Mouvements de la courbe de rendement

Cet aspect se concentre sur les rendements générés par les changements dans la forme de la courbe de rendement (pentification ou aplatissement).

Les différentes parties de la courbe de rendement peuvent se comporter différemment et affecter les différents titres du portefeuille.

3. Allocation sectorielle

Cette partie examine l'impact des décisions du gestionnaire de portefeuille d'allouer des fonds à différents secteurs (tels que les obligations d'entreprise, d'État ou municipales) par rapport à l'indice de référence.

4. Sélection de titres

L'attribution de la sélection de titres mesure l'impact du choix de titres spécifiques au sein d'un secteur, par opposition à l'allocation sectorielle elle-même.

5. Décisions relatives aux devises

Pour les portefeuilles mondiaux à revenu fixe, la devise est importante.

Par exemple, si vous êtes un trader basé aux États-Unis (votre devise est l'USD), le fait d'avoir des obligations autres que l'USD (c'est-à-dire des obligations étrangères ou des obligations FX) entraîne des mouvements de devises.

Cette composante analyse l'effet des mouvements des taux de change sur les rendements du portefeuille.

L'importance de l'attribution des titres à revenu fixe dans la gestion de portefeuille

Analyse de la performance

L'attribution des titres à revenu fixe permet de comprendre en détail les raisons de la performance d'un portefeuille.

En décomposant les sources de rendement, les gestionnaires de portefeuille peuvent évaluer l'efficacité de leurs stratégies de trading ou d'investissement.

Gestion du risque

Comprendre les contributions aux rendements permet aux gestionnaires d'évaluer le risque pris pour atteindre ces rendements.

C'est important pour gérer le risque et aligner le portefeuille sur la tolérance au risque.

Ajustement de la stratégie

En identifiant les stratégies qui ont fonctionné et celles qui n'ont pas fonctionné, les gestionnaires peuvent prendre des décisions éclairées quant aux ajustements futurs du portefeuille, qu'il s'agisse du positionnement des taux d'intérêt, de l'allocation sectorielle ou de la sélection de titres spécifiques.

Les défis de l'attribution des titres à revenu fixe

La complexité

La complexité du marché des titres à revenu fixe, avec sa variété d'instruments et sa sensibilité à de multiples facteurs tels que les taux d'intérêt et les spreads de crédit, rend l'analyse d'attribution difficile.

Spécification du modèle

Le choix du modèle d'attribution et de ses hypothèses peut avoir un impact significatif sur l'analyse.

Des modèles différents peuvent donner des interprétations différentes de la performance d'un même portefeuille.

Qualité des données

Des données précises et de haute qualité sont importantes pour une analyse d'attribution efficace.

Des inexactitudes dans les prix, les courbes de rendement ou d'autres données pertinentes peuvent conduire à des résultats d'attribution trompeurs.

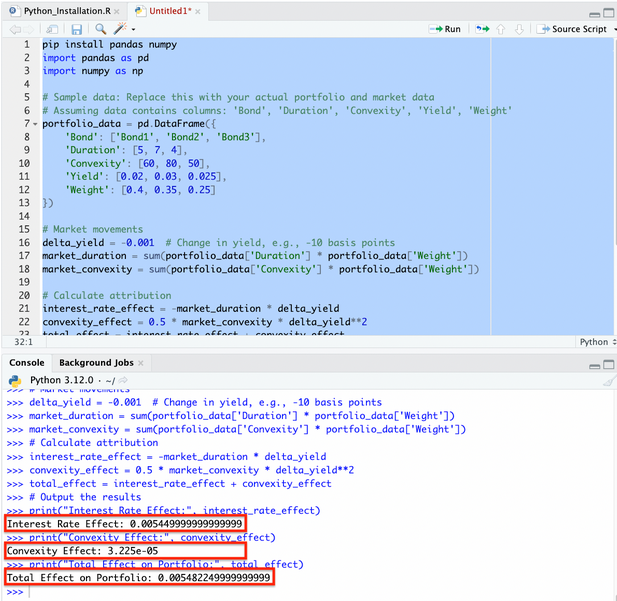

Attribution de titres à revenu fixe en Python

L'élaboration d'un modèle d'attribution de titres à revenu fixe en Python comporte plusieurs étapes : l'acquisition de données, la modélisation de la courbe de rendement et l'analyse d'attribution.

Vous trouverez ci-dessous un exemple simplifié pour démontrer le concept de base à l'aide de Python.

Cet exemple suppose que vous disposiez d'un portefeuille de titres à revenu fixe et de données de marché, y compris les prix des obligations, les rendements, les durées et les convexités.

Vous aurez besoin de bibliothèques telles que pandas et numpy pour le traitement des données et les calculs.

pip install pandas numpyÉcrivons donc un script Python de base pour l'attribution d'un revenu fixe :

import pandas as pd

import numpy as np

# Sample data: Replace this with your actual portfolio and market data

# Assuming data contains columns: 'Bond', 'Duration', 'Convexity', 'Yield', 'Weight'

portfolio_data = pd.DataFrame({

'Bond': ['Bond1', 'Bond2', 'Bond3'],

'Duration': [5, 7, 4],

'Convexity': [60, 80, 50],

'Yield': [0.02, 0.03, 0.025],

'Weight': [0.4, 0.35, 0.25]

})

# Market movements

delta_yield = -0.001 # Change in yield, e.g., -10 basis points

market_duration = sum(portfolio_data['Duration'] * portfolio_data['Weight'])

market_convexity = sum(portfolio_data['Convexity'] * portfolio_data['Weight'])

# Calculate attribution

interest_rate_effect = -market_duration * delta_yield

convexity_effect = 0.5 * market_convexity * delta_yield**2

total_effect = interest_rate_effect + convexity_effect

# Output the results

print("Interest Rate Effect:", interest_rate_effect)

print("Convexity Effect:", convexity_effect)

print("Total Effect on Portfolio:", total_effect)

# Extend this model to include other factors like credit spread movements, sector allocation effects, and active management decisionsIl suffit de le brancher sur votre IDE favori pour obtenir les résultats :

Conclusion

L'attribution de titres à revenu fixe est utilisée pour comprendre la performance des portefeuilles obligataires.

Elle permet aux gestionnaires de portefeuille de disséquer et d'analyser les différents facteurs contribuant à la performance.

Elle contribue à une prise de décision éclairée et à l'affinement de la stratégie.

Mais son efficacité dépend du modèle d'attribution choisi, de la qualité des données sous-jacentes et de la compréhension de la dynamique du marché des titres à revenu fixe.

Le trading de CFD implique un risque de perte significatif, il ne convient donc pas à tous les investisseurs. 74 à 89% des comptes d'investisseurs particuliers perdent de l'argent en négociant des CFD.

Hors ligne

- Utilisateurs enregistrés en ligne dans ce sujet: 0, invités: 1

- [Bot] ClaudeBot