Stratégie de trading des options 0DTE à haut risque et à haute récompense

Vous avez probablement entendu parler de contrats d'options qui expirent dans des mois, mais et si je vous disais qu'il existe des options expirant à la fin de la séance de bourse du jour qui offrent un potentiel de profit important ?

C'est vrai, cela s'appelle la stratégie de trading 0DTE (Options Zero Days to Expiration).

En ce qui concerne les stratégies de trading d'options, l'une des plus intéressantes et potentiellement rentables est le trading ODTE, c'est-à-dire le trading des contrats d'options le jour de leur expiration, avec zéro jour avant l'expiration.

Également appelés options 0DTE, ces contrats d'options offrent un potentiel de profit important et la possibilité de surfer sur d'importantes fluctuations intrajournalières du cours des actions, mais aussi un risque majeur si vous ne savez pas ce que vous faites. Un faux mouvement et votre compte pourrait en subir un coup dur.

Lorsqu'ils sont utilisés correctement, les 0DTE peuvent conduire à d'énormes pourcentages de rendement en une seule séance de trading.

Dans cet article sur la stratégie de trading 0DTE, vous apprendrez tout sur les options 0DTE : ce qu'elles sont, comment les négocier et les tactiques pour les appliquer dans votre propre trading.

Nous aborderons des questions clés telles que :

- Que sont les options d'expiration zéro jour ?

- Quel est le potentiel du trading d'options 0DTE en bourse ?

- Quels sont les risques associés à cette stratégie de trading ?

Comment négocier des options 0DTE – des tactiques de day trading exploitables que vous pouvez commencer à appliquer dès aujourd'hui

Si vous cherchez à obtenir de gros rendements sur une courte période en négociant des options, ce guide sur la stratégie de trading 0DTE est exactement ce dont vous avez besoin.

Introduction : stratégie de trading 0DTE

Lorsqu'on parle de stratégies de trading, 0DTE fait référence à "zéro jour avant l'expiration". En d'autres termes, il s'agit de contrats d'options expirant à la toute fin de la séance de bourse du jour.

Contrairement à la plupart des options qui peuvent s'étendre sur des semaines/mois, les options 0DTE n'offrent absolument aucune possibilité de retard. C'est pourquoi les day traders doivent agir de manière décisive sur ces options dans les heures qui suivent, à l'approche de la cloche de clôture et avant l'expiration des contrats d'options.

Cette urgence crée une pression immense, mais elle présente également une opportunité pour les day traders vigilants de surfer sur d'importantes fluctuations de prix intrajournalières pour obtenir d'énormes pourcentages de rendement.

Bien sûr, des délais aussi serrés vont dans les deux sens. Les positions 0DTE peuvent également se retourner lourdement contre les traders si les prix s'inversent plus tôt que prévu.

Comment fonctionnent les options 0DTE ?

Un contrat d'options donne aux acheteurs le droit de négocier des actifs sous-jacents à des prix prédéfinis pendant des périodes définies. Chaque contrat comprend une date d'expiration, après laquelle les droits disparaissent.

Pour les options 0DTE, ce délai d'expiration expire le jour même, indiquant les derniers moments pour agir.

Sous des contraintes de temps aussi serrées, les traders 0DTE chevronnés planifient leurs entrées/sorties intrajournalières avant que le risque ne s'accumule du jour au lendemain, ce qui permet de maximiser les gains à court terme lorsque la fenêtre se ferme brusquement.

En résumé, les options zéro jour jusqu'à l'expiration offrent un moyen de réaliser des profits ou des pertes rapides condensés dans une fenêtre urgente de quelques heures, mais vous avez besoin d'une exécution précise si vous souhaitez saisir des opportunités éphémères avant la cloche.

Lorsque vous explorez les stratégies de trading 0DTE, une question importante est la suivante : quels titres offrent réellement ces options de trading qui expirent à court terme ?

Quelles actions/ETF ont des options à expiration quotidienne ?

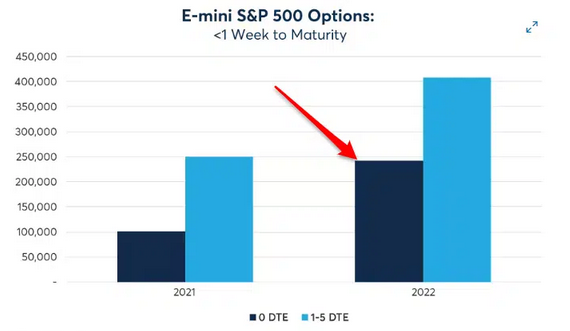

Les options à expiration quotidienne sont relativement nouvelles et sont actuellement disponibles pour un nombre limité d'ETF et d'actions.

Le marché des options privilégie les actifs sous-jacents présentant une liquidité et une volatilité élevées – des caractéristiques qui attirent le volume nécessaire pour resserrer les spreads bid/ask. Cela conduit la plupart des options à expiration quotidienne à se trouver dans un menu sélectionné d'actions uniques et de produits indiciels de référence.

Le paysage des options à expiration quotidienne (0DTE) est toujours en évolution, mais voici un aperçu de ce qui est actuellement disponible :

ETF

Defiance Nasdaq-100 Enhanced Option Income ETF (QQQY) : Il s'agit du premier ETF à utiliser uniquement les options 0DTE (options d'un jour) sur l'indice Nasdaq-100, dans le but de générer un revenu quotidien grâce à des stratégies d'options. Il s'agit d'une offre relativement nouvelle, alors gardez à l'esprit son historique limité.

Actions

Actions très liquides comme SPY (S&P 500 ETF) et QQQ (Nasdaq-100 ETF) : bien qu'elles ne soient pas directement 0DTE, ces options populaires ont des cycles d'expiration quotidiens et hebdomadaires tout au long de la semaine, offrant des opportunités de trading plus fréquentes.

Sélectionnez des actions individuelles sur des bourses spécifiques : certaines bourses comme CBOE Global Markets proposent "Daily Jr". options sur certaines actions, expirant le vendredi. Les exemples incluent SPDR Gold Shares (GLD) et iShares Silver Trust (SLV).

Plus précisément, les volumes les plus élevés d'options 0DTE se concentrent sur les géants des ETF comme QQQ et SPY qui suivent respectivement le Nasdaq-100 et le S&P 500. Ces fonds massivement négociés disposent de la liquidité et des fluctuations de prix nécessaires à un marché d'options à court terme actif.

Ces ETF sont rejoints par un sous-ensemble d'actions uniques à bas prix et à forte volatilité, dotées d'une liquidité permettant de prendre en charge les transactions quotidiennes à la date d'expiration, car elles attirent un ADV constant, ce qui en fait des candidats de choix pour les tactiques 0DTE.

Ainsi, lorsque vous évaluez les expirations quotidiennes, vérifiez si votre courtier en valeurs mobilières les propose sur QQQ, SPY ou d'autres actions échangistes préférées. Se concentrer sur des produits liquides avec plusieurs dates d'expiration concurrentes resserre les spreads tout en gérant les risques.

Brokers d'options

Quelles stratégies pouvez-vous utiliser pour 0DTE ?

Les options 0DTE, avec leur courte durée de vie et leur volatilité amplifiée, nécessitent des stratégies de trading d'options spécifiques pour naviguer efficacement sur le marché boursier.

Voici quelques approches populaires :

Stratégies d'options neutres

Face à l'incertitude des marchés, deux stratégies de trading 0DTE offrent un havre de paix relative :

- Iron butterflies

- Condor options

Ces stratégies d'options à plusieurs volets combinent des calls et des puts à différents prix d'exercice, créant ainsi une zone de profit où de petits mouvements de prix dans les deux sens peuvent générer un profit constant.

Imaginez-les comme des boucliers protecteurs, capturant les gains quelle que soit l'orientation du prix de l'actif sous-jacent. Les Iron butterflies offrent un profil de risque et de récompense défini, tandis que les condors offrent une approche plus structurée à ceux qui recherchent une approche de trading prévisible.

Les Straddles et les strangles sont également considérés comme deux stratégies d'options neutres qui consistent à acheter à la fois un call et un put à des prix d'exercice identiques ou différents, en capitalisant sur des fluctuations de prix importantes, quelle que soit la direction.

Mais quelle est la meilleure stratégie d'option pour 0DTE ?

Stratégies d'options directionnelles

Les traders d'options chevronnés emploient ici diverses approches, mais la vente à court terme d'options 0DTE est particulièrement convaincante, également connue sous le nom de "mise à zéro sur Gamma". Cette stratégie d'options non directionnelle implique la vente dynamique de primes pour capturer la décroissance du temps de gonflement à l'approche de l'expiration.

Le concept est simple : les primes volatiles 0DTE se dégonflent rapidement au cours de la séance, permettant aux vendeurs de racheter des options à un prix moins cher que ce qu'ils ont reçu en crédit. Plutôt que de prédire les tendances haussières et baissières, l'accent est mis sur la fusion des valeurs extrinsèques.

Les autres stratégies d'options directionnelles comprennent :

- Naked Calls/Puts qui implique la vente d'options d'achat ou de vente non couvertes, dans le but de profiter d'un fort mouvement directionnel de l'actif sous-jacent.

- Debit Spreads : ils consistent à acheter un call et à vendre un call à prix d'exercice plus élevé ou vice versa, en visant un profit plus petit mais plus contrôlé d'un mouvement directionnel.

Comme toutes les tactiques de trading actives, l'utilisation des options 0DTE présente à la fois des avantages et des inconvénients. Avant de se lancer, les traders d'options doivent peser les avantages et les inconvénients du trading 0DTE.

Avantages

- Potentiel de profit explosif : en raison de la décroissance du temps considérablement accélérée, les options 0DTE peuvent générer des pourcentages de rendement importants si les traders prédisent avec précision les fluctuations intrajournalières avant l'expiration.

- Liquidité améliorée : les contrats de zéro jour jusqu'à l'expiration maintiennent souvent un volume de transactions relativement élevé jusqu'à la date d'expiration, ce qui facilite les entrées et les sorties.

- Stratégies diverses : les 0DTE sont compatibles avec diverses stratégies de trading d'options, de la spéculation directionnelle aux jeux de volatilité, pour s'adapter à différentes préférences de trading et tolérances au risque.

- Exécution rapide : le délai 0DTE extrêmement compressé convient aux mentalités agressives nécessitant une gestion de position rapide et décisive.

Inconvénients

- Risque de baisse sévère : même si les bénéfices peuvent exploser, les pertes [0DTE] sont également exacerbées par les mêmes pressions temporelles agressives lorsque les positions évoluent dans le mauvais sens.

- Vents contraires liés à la volatilité : à l'approche de l'expiration, l'instabilité élargit les spreads bid/ask 0DTE, augmentant les coûts de transaction et entravant un positionnement efficace.

- Mécanique complexe : La maximisation des opportunités 0DTE à fenêtre étroite s'appuie sur des options Grecs avancées et des concepts de volatilité pour identifier les moments idéaux.

- Temps d'ajustement minimal : si les transactions 0DTE se retournent, les traders ont une capacité extrêmement limitée à modifier les positions perdantes avant l'expiration du terminal.

Options de day trading 0DTE

Comme nous l'avons vu, les options 0DTE consistent à agir dans une fenêtre urgente le jour même avant l'expiration, et ce délai compressé fait des options de day trading un choix naturel.

Le day trading d'options permet aux traders d'ouvrir et de fermer des positions d'options au cours de la même session volatile.

Lorsqu'ils sont armés de la bonne stratégie de trading d'options, les traders peuvent surfer sur les fluctuations de volatilité à court terme pour réaliser de gros profits au cours de la séance de trading avant l'expiration.

Vous trouverez ci-dessous un plan concret en 6 étapes pour appliquer une stratégie d'options de day trading réussie avec ces contrats zéro jour avant l'expiration. Le plan consiste à identifier et à agir sur les changements de dynamique par incréments de 15 minutes au cours des 30 premières minutes de la journée de trading.

Les éléments clés comprennent la vérification de l'évolution des prix, la confirmation avec des indicateurs, la planification stratégique des entrées/sorties, la gestion des titres grecs et le contrôle de la taille/du risque des positions.

Voici une stratégie d'options de day trading concrète à appliquer :

- Établir le biais du marché : attendez 15 minutes après l'ouverture du marché pour évaluer l'orientation du cours de l'action. Recherchez des signaux haussiers comme une bougie montante 15 minutes après la cloche d'ouverture.

- Confirmation RSI : utilisez des oscillateurs comme l'indicateur RSI pour confirmer que l'élan s'aligne avec le biais lu dans l'action des prix et assurez-vous que le RSI est supérieur à 50, indiquant une dynamique haussière.

- Entrée : Achetez une option d'achat à l'ouverture de la deuxième bougie de 15 minutes après la cloche du matin si le biais et la dynamique s'alignent à la hausse.

- Choisissez l'expiration : choisissez le cycle d'expiration quotidien le plus proche pour capitaliser sur les tendances intrajournalières à court terme.

- Take Profit : vendez pour clôturer la position après avoir vu deux bougies consécutives de 15 minutes imprimer la direction opposée à votre biais.

- Sortie : clôturez votre position avant la fermeture du marché, idéalement lorsque le prix atteint votre objectif de profit ou déclenche votre limite stop-loss.

Lorsqu'elle est exécutée correctement, cette stratégie donne aux traders un plan optimisé pour capitaliser sur les oscillations du marché au cours d'une seule session volatile.

Différents spreads pour trader les options 0DTE

Les options 0DTE de day trading peuvent être un moyen passionnant et rapide de potentiellement capitaliser sur les mouvements du marché à court terme. Cependant, il est crucial de comprendre les risques encourus et d'utiliser des stratégies efficaces de trading d'options, comme les spreads, pour gérer ces risques.

Ici, nous allons plonger dans différentes options de spread pour le trading 0DTE :

Spread d'achat haussier

Cette stratégie consiste à acheter une option d'achat à un prix d'exercice inférieur (plus proche du prix actuel de l'actif) et à vendre simultanément une autre option d'achat à un prix d'exercice plus élevé, ce qui crée un potentiel de profit limité mais limite également les pertes potentielles.

Le principal avantage de la stratégie d'options bull call spread pour les options 0DTE est que vous pouvez profiter même d'un léger mouvement de prix de l'actif sous-jacent.

Spread de vente baissier

Les spreads d'achat et de vente à découvert ciblent les marchés en baisse et les tendances baissières, synthétisant les expositions qui gagnent à mesure que les prix baissent en vendant à découvert des options plus proches de l'argent contre des jambes longues protectrices.

Spreads verticaux 0DTE

Imaginez une échelle à deux pieds appuyée contre le prix d'un actif sous-jacent. Chaque jambe représente un contrat d'option, un un call et un un put, avec :

- la même date d'expiration - zéro jour à compter de l'achat (d'où 0DTE),

- mais des prix d'exercice différents.

Un spread d'achat haussier place l'option d'achat plus haut sur l'échelle, tandis qu'un spread de vente baissier positionne l'option de vente plus haut. La principale différence entre une stratégie de trading d'options uniques et un spread vertical réside dans le potentiel de risque et de profit limité. Vous achetez et vendez simultanément, créant essentiellement une zone tampon, ce qui signifie que si le prix de l'actif sous-jacent n'évolue pas comme prévu, vos pertes sont plafonnées.

Avantages des spreads verticaux 0DTE:

- Risque défini : contrairement à une option unique, où les pertes peuvent faire boule de neige, les spreads verticaux limitent votre baisse.

- Plusieurs chemins de profit : vous pouvez bénéficier de mouvements à la fois directionnels et latéraux, selon le type de spread.

- Effet de levier : contrôlez une position plus importante avec moins de capital par rapport à l'achat pur et simple de l'actif sous-jacent.

- Objectif à court terme : Idéal pour les day traders qui recherchent des transactions rapides d'entrée et de sortie.

Avant de négocier des options 0DTE sur un compte de trading réel, les traders doivent négocier sur papier les sélections potentielles de transactions d'options pour découvrir l'impact du temps passé sur la stratégie de trading 0DTE dans différents scénarios. Cette expérience pratique de travail avec les spreads 0DTE aidera quiconque à développer les compétences de trading nécessaires pour gérer le trading d'options ultra-risqué.

Existe-t-il une meilleure stratégie pour les options 0DTE

En négociant un contrat d'option 0DTE, les traders peuvent se demander : quelle stratégie de trading a le taux de réussite le plus élevé ?

Connue sous le nom de options zero-day, cette tactique de trading consiste à collecter des primes en vendant des spreads de crédit call/put OTM ciblant des désintégrations rapides à l'approche de l'expiration.

Bien que de nombreuses stratégies d'options s'appliquent, la vente de spreads de crédit à faible delta connaît un succès particulier, mais il n'existe pas de "meilleure" stratégie de trading pour les options 0DTE, car l'approche optimale dépend fortement de plusieurs facteurs, notamment :

- Vos perspectives de marché

- Votre tolérance au risque

- Vos compétences et votre expérience

- Les conditions du marché

Par exemple, si nous avons un environnement de trading volatil, les iron condors et les iron butterflies bénéficient d'une volatilité réduite, tandis que dans un marché variable, les spreads de crédit et les spreads calendaires bénéficient des mouvements latéraux des prix.

Comment choisir la meilleure stratégie d'option 0DTE

Choisir la meilleure stratégie d'option 0DTE, c'est comme naviguer sur une corde raide les yeux bandés : cela nécessite une planification minutieuse, une main ferme et une compréhension approfondie de vos propres forces et limites. Mais avec la bonne approche, vous pouvez trouver une stratégie qui correspond à votre tolérance au risque, à vos perspectives de marché et à votre niveau d'expérience. Voici une feuille de route pour vous aider à choisir la meilleure stratégie de trading 0DTE :

1. Auto-évaluation

- Perspectives du marché : Êtes-vous haussier, baissier ou neutre sur l'actif sous-jacent ?

- Tolérance au risque : Pouvez-vous gérer des pertes potentielles élevées ou accordez-vous la priorité à la préservation du capital ?

- Compétences et expérience : Êtes-vous un trader d'options débutant, intermédiaire ou avancé ?

2. Sélection de la stratégie

Si vous êtes optimiste sur le cours de l'action :

- Bull Call Spread : profitez de la hausse des prix avec un risque limité.

- Credit Spread (vente de calls) : générez des revenus et bénéficiez d'un mouvement latéral.

Si vous êtes baissier sur le cours de l'action :

- Bear Put Spread : profitez de la baisse des prix avec un risque limité.

- Credit Spread (vente de put) : Générez des revenus et bénéficiez d'un mouvement latéral.

Si vous êtes neutre par rapport au marché sur le cours de l'action :

- Calendar Spread : profitez d'une tendance soutenue dans une direction.

- Iron Condor : Bénéficiez d'une volatilité réduite et de mouvements latéraux.

Stratégies avancées d'options 0DTE :

- Naked Calls/Puts : gains potentiels élevés mais risque illimité.

- Straddles/Strangles : Bénéficiez de mouvements de prix importants mais coûteux et risqués.

3. Analyse du marché

- Volatilité : Une volatilité élevée favorise les condors de fer, une faible volatilité favorise les spreads de crédit.

- Liquidité : assurez-vous que les spreads acheteur-vendeur sont serrés pour les options que vous avez choisies.

Filtrez en fonction de ces facteurs fondamentaux pour évaluer quelle est la meilleure stratégie d'option 0DTE qui correspond à votre plan de trading. Celui qui coche le plus de cases est probablement celui optimisé pour vous.

Derniers mots : stratégie de trading 0DTE

N'oubliez pas qu'il n'existe pas de stratégie de trading 0DTE "universelle", car la meilleure approche de trading dépend de votre situation individuelle. Une chose à garder à l'esprit chaque fois que vous négociez des options 0DTE est qu'elles sont très sensibles à la dégradation du temps et aux mouvements du marché.

En suivant ces étapes et en maintenant une approche prudente, vous pouvez augmenter vos chances de choisir la meilleure stratégie d'options 0DTE pour vos besoins et de naviguer dans le monde passionnant, mais potentiellement volatil, du trading 0DTE.

| Précédent : Quand vendre des options avant l'échéance | Suivant : Stratégie de la roue d'options |