Politique monétaire : qu'est-ce qu'un resserrement quantitatif (tapering)

Le tapering est le processus par lequel une banque centrale réduit sa propriété d'actifs financiers. On l'appelle parfois "resserrement quantitatif" (QT - Quantitative Tightening ) ou "réduction de son bilan".

Nous commencerons par un aperçu des circonstances qui sous-tendent le rôle du tapering dans la gestion économique (politique monétaire).

Nous aborderons ensuite les forces globales auxquelles sont confrontées les grandes économies et la manière dont le tapering s'inscrit dans ce contexte.

Enfin, nous aborderons les conséquences du tapering sur la construction des portefeuilles d'investissement.

Aperçu du tapering

Pendant les crises financières de 2008 et de 2020, la Réserve fédérale américaine et d'autres banques centrales ont réduit les taux d'intérêt pour faire entrer davantage d'argent et de crédit dans le système.

Abaisser les taux d'intérêt à zéro n'était pas suffisant. Elles se sont donc tournées vers l'achat d'actifs financiers (principalement leurs propres obligations souveraines) pour faire baisser les taux d'intérêt à long terme.

Une banque centrale qui "imprime" de la monnaie (création de monnaie électronique) et achète ses propres actifs est une monétisation de la dette. Comme cela semble effrayant et/ou controversé, le terme couramment utilisé est celui d'assouplissement quantitatif, ou QE.

Lorsqu'une banque centrale achète sa propre dette, elle met cet argent nouvellement créé dans les mains des détenteurs de cette dette. Ils peuvent alors l'utiliser à trois fins principales :

- Épargne

- Dépense

- Achat d'autres actifs financiers

Naturellement, l'entité qui vient de vendre l'actif en échange d'espèces sera la plus motivée pour vouloir acheter quelque chose de similaire à ce qu'elle vient de posséder.

Cela peut signifier posséder une obligation d'une durée légèrement plus longue ou un actif présentant un risque légèrement plus élevé.

Ils sont moins susceptibles d'acheter des biens et des services avec cet argent, ce qui procure un revenu aux vendeurs de ces biens dans l'économie réelle.

L'effet de retombée de l'assouplissement quantitatif sur l'économie réelle n'est donc pas très important. Il est très indirect. Il faut généralement une grande quantité d'assouplissement quantitatif pour que l'impact sur l'économie réelle soit important.

De plus, l'assouplissement quantitatif est le plus efficace lorsque les écarts entre les taux d'intérêt à court et à long terme sont importants et que les liquidités sont limitées.

Lorsque les taux d'intérêt à long terme commencent également à se rapprocher de zéro, l'assouplissement quantitatif n'est plus aussi efficace et les banques centrales devront adopter d'autres formes de politique.

Dans l'ensemble, la période pendant laquelle une banque centrale se montre stimulante de cette manière est bonne pour tous les types d'actifs financiers, en particulier les actifs à risque.

Parfois, si la crise est suffisamment grave, la banque centrale n'achètera pas seulement sa propre dette, mais aussi la dette des entreprises et peut-être même des actions et d'autres actifs à risque.

Lorsque l'économie s'améliore suffisamment, la réduction progressive des taux d'intérêt entre en jeu

Lorsqu'une économie s'améliore - les emplois sont pourvus, le chômage diminue, le PIB réel se rapproche du PIB potentiel et l'inflation commence à remonter - la banque centrale envisage de réduire progressivement ses achats d'actifs financiers.

Dans le même temps, la réduction progressive des achats peut s'avérer difficile pour les banques centrales, car les gouvernements enregistrent des déficits budgétaires et la demande du marché libre pour la dette peut être insuffisante.

Exemple

Pour illustrer, disons qu'un gouvernement enregistre un déficit budgétaire de 1 000 milliards de dollars par an.

Lorsqu'il y a un déficit de 1 000 milliards de dollars, cela signifie qu'il doit être comblé par l'émission de dettes. Il émet donc mille milliards de dollars d'obligations chaque année.

Supposons que le marché libre - les entités privées (par exemple, les banques commerciales, les investisseurs institutionnels, les entreprises, les particuliers, etc.) et les gouvernements étrangers - aient une demande suffisante pour acheter 400 milliards de dollars.

Cela signifie qu'il y a un déficit de demande de 600 milliards de dollars par an. La banque centrale doit donc acheter le reste si elle ne veut pas que les rendements augmentent.

Étant donné que des rendements plus élevés se traduisent par des coûts d'emprunt plus élevés, ce qui peut entraîner une baisse de la création de crédit et créer un ralentissement économique, la banque centrale calcule qu'elle doit acheter 50 milliards de dollars d'obligations par mois (600 milliards de dollars divisés par 12).

Mais à mesure que l'économie s'améliore, elle constate que le recouvrement des impôts du gouvernement fiscal s'améliore grâce à la hausse des revenus et de la valeur des actifs et au retour au travail d'un plus grand nombre de personnes. Les dépenses du gouvernement diminuent également en raison de la réduction des paiements de soutien nécessaires.

Elle calcule alors que le déficit sera réduit de 1 000 milliards de dollars à 500 milliards de dollars par an.

Et comme les rendements obligataires augmentent généralement lorsque l'économie s'améliore, il y a plus d'incitation à détenir cette dette, toutes choses égales par ailleurs.

Ainsi, au lieu d'une demande du marché libre de seulement 400 milliards de dollars, il y a maintenant une demande pour la totalité des 500 milliards de dollars de dette émise par le gouvernement cette année-là.

Cela signifie que la banque centrale peut réduire son soutien pour équilibrer le marché et commencer à acheter de moins en moins d'obligations.

En fait, si les projections s'avèrent exactes, elle peut réduire ses achats à zéro et même vendre des obligations de son portefeuille si la demande du marché libre est suffisante.

Ce processus est appelé "tapering".

Le monde réel

Cependant, contrairement à l'exemple que nous venons de voir, les banques centrales des marchés développés auront beaucoup de mal à réduire leurs achats d'obligations.

La réduction progressive des achats d'obligations - dont les banques centrales parlent souvent à l'avance - ne sera pas vraiment une réduction progressive. La demande du marché libre pour les obligations qu'elles émettent n'est pas suffisante par rapport à l'offre.

Les déficits restent gonflés

Tout d'abord, les déficits restent importants.

Même si les paiements de soutien aux ménages, aux entreprises et aux collectivités locales liés à la crise peuvent être réduits, il faut progressivement plus d'argent pour les retraites, les soins de santé et les obligations d'assurance connexes.

Il s'agit d'un resserrement progressif au fil du temps.

Les politiciens voudront augmenter les impôts et en créer de nouveaux. Lorsqu'il y a de grands trous à combler, ils voudront toujours retirer plus d'argent du secteur privé.

Cependant, cela a des répercussions sur les types de décisions que prennent les gens. Il y a des effets d'arbitrage et des mouvements de capitaux.

Les États-Unis se trouvent dans la phase classique de leur développement où les coûts de maintien de l'empire global sont supérieurs aux recettes qu'il rapporte.

Cette période est typiquement caractérisée par un conflit de classe plus important - classiquement et de manière plus évidente entre les riches et les pauvres, et entre les politiques de gauche et de droite - sur la manière de diviser la richesse et le pouvoir politique.

Mais les forces dominantes sont les plus importantes.

Lorsque l'empire britannique a connu son déclin relatif, il n'y avait aucun groupe de personnes auquel on aurait pu soutirer davantage d'argent pour arrêter ce processus. Il en allait de même pour l'empire néerlandais avant cela.

Pour obtenir plus de richesse, il faut fondamentalement plus de productivité et il n'est pas facile d'augmenter les taux de productivité.

Donc, il y a toujours un besoin de créer de la dette.

Et lorsque les conditions économiques nationales sont faibles et que la banque centrale ou l'autorité monétaire doit acheter une grande partie de cette dette, cela signifie que la dette a un rendement négatif en termes réels. Il n'y a pas d'incitation à la conserver.

Cela signifie que la banque centrale est en mauvaise posture.

Elle ne peut pas annuler ses achats si la demande de titres de créance est insuffisante, ni réduire considérablement ses achats sans faire monter les taux.

Et les taux d'intérêt faibles sont aussi ce qui aide à maintenir le marché des actifs à risque. Et à un moment donné, si vous laissez les prix des actifs baisser, vous avez une répercussion négative sur l'économie réelle.

Elles ne peuvent donc pas beaucoup augmenter les taux, car il suffit de peu de choses pour que le service de la dette prenne le pas sur le montant des revenus produits.

Elles doivent trouver un compromis entre une inflation plus élevée (en maintenant des taux plus bas) et une baisse des prix des actifs (en augmentant les taux plus rapidement que ce qui est escompté). Ce n'est pas un équilibre facile à trouver.

Et lorsque les taux sont plus bas, la durée des actifs financiers s'allonge. Cela les rend plus sensibles aux changements de la structure des taux d'intérêt.

Le manuel de trading du tapering

Le trading et l'investissement ne sont pas faciles parce que ce n'est pas la façon dont les choses se déroulent qui compte, mais la façon dont elles se déroulent par rapport à ce qui est déjà escompté sur les marchés.

Si une banque centrale commence à réduire ses taux d'intérêt, vous devrez anticiper la manière de gérer cette situation.

Comme vous pouvez l'imaginer, lorsqu'une banque centrale est stimulante, cela est excellent pour la plupart des prix des actifs.

D'une manière générale, les actions, l'or, les matières premières et l'immobilier s'en portent bien.

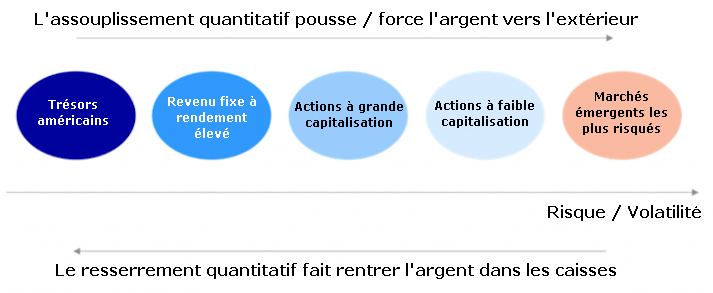

Lorsque l'assouplissement quantitatif fonctionne à plein régime, il pousse les investisseurs privés plus haut dans l'échelle des risques.

Ce n'est pas bon pour les liquidités et les obligations. Une plus grande création de monnaie et de crédit les dévalorise. Cela incite davantage de traders et d'investisseurs à rechercher des alternatives qui conserveront au moins leur valeur.

Lorsqu'il s'agit de réduire les taux d'intérêt, les actifs financiers sont plus faibles à l'approche du processus. Au lieu de pousser les liquidités dans le système, on les retire. Cela est moins favorable aux actifs à risque.

Le retrait de l'assouplissement quantitatif repousse l'argent vers le bas de la courbe des risques.

Le graphique suivant donne une idée générale de l'impact de l'assouplissement quantitatif (QE) et du resserrement quantitatif (QT) sur les flux de capitaux.

Marchés émergents

Lorsque la réduction progressive des taux d'intérêt commence à être répercutée sur les marchés et que la liquidité devrait diminuer, les marchés émergents les plus risqués sont les premiers touchés.

Les traders et les investisseurs des marchés émergents doivent donc être les mieux préparés. Ce que font les banques centrales des marchés développés (la Fed étant la plus importante à surveiller) est très important pour ce qui se passe sur les marchés émergents.

Les petites capitalisations sous-performent les grandes capitalisations

Le fait que les petites capitalisations commencent à sous-performer les grandes capitalisations est un autre indicateur "sous le capot".

Les petites capitalisations ont tendance à profiter davantage des politiques de liquidité facile, car elles sont généralement moins diversifiées et globalement plus risquées.

Actifs à risque

Les actifs à risque dans leur ensemble passent généralement d'une forte performance - en fonction de l'importance du programme d'assouplissement quantitatif - à une performance plus faible.

Même lorsque les marchés émergents commencent à être à la traîne et que les petites capitalisations commencent à être à la traîne des grandes capitalisations, cela ne signifie pas encore que les actions dans leur ensemble sont en déclin.

Mais cela signifie que vous pourriez y arriver.

Le trading est un jeu d'anticipation

Il est nécessaire de penser à l'assouplissement quantitatif et aux retraits de liquidités lorsque l'assouplissement quantitatif est toujours en cours.

Les traders tenteront d'être plus malins que leurs pairs en anticipant les évolutions.

Pour les traders de taux, les courbes de taux ont tendance à s'accentuer dans la période entre les moments suivants :

a) l'assouplissement quantitatif est toujours en cours mais les banques centrales envisagent de le réduire, jusqu'au moment où

b) l'assouplissement se produit effectivement.

Ensuite, il tend à s'aplatir à nouveau. La réduction progressive des taux d'intérêt a tendance à réduire les attentes en matière d'inflation et peut entraîner une baisse des taux d'intérêt.

Les actifs sûrs tels que les obligations d'État et même les liquidités peuvent commencer à être attrayants en termes relatifs et en tant que réserves de valeur (préservation du capital), car les liquidités sont retirées et deviennent plus rares.

L'inflation peut être un facteur déterminant du moment où se produit le tapering.

L'inflation est une variable importante dans la fonction de réaction des banques centrales en ce qui concerne le moment de la réduction progressive des taux d'intérêt.

Une inflation plus élevée augmente la probabilité d'une réduction progressive, c'est-à-dire le moment et l'ampleur de cette réduction.

L'inflation réelle et les attentes du marché en matière d'inflation peuvent être différentes.

Le marché obligataire est souvent considéré comme le meilleur indicateur de l'inflation. En cas de reprise de l'inflation, les " justiciers obligataires " vendront des obligations et contrecarreront toute réduction progressive des taux d'intérêt en poussant les rendements à la hausse.

Les banques centrales pourraient même redéfinir ce qu'elles entendent par inflation.

La Fed, par exemple, a publié des déclarations telles que

"Certains participants ont fait remarquer que les lectures récentes des mesures de l'inflation qui excluent les composantes volatiles, telles que les mesures à moyenne réduite, avaient été relativement stables à 2 % ou juste en dessous."

Un moyen facile de modifier le niveau de l'inflation est d'exclure les composantes qui ont le plus augmenté.

L'inflation de base exclut généralement des éléments tels que l'énergie et les denrées alimentaires, étant donné qu'il s'agit de matières premières. (Les matières premières sont volatiles, c'est pourquoi l'inflation de base est censée mieux refléter la tendance de l'inflation plutôt que son niveau).

L'inflation moyenne ajustée est généralement plus faible que les mesures les plus couramment utilisées, comme l'IPC, le PCE et le PCEPI. Les mesures trimmées ont tendance à être à la traîne des mesures non trimmées.

Le tapering finit par être très discuté, mais difficile en pratique.

Lorsque la Fed a commencé à procéder à un tapering au fur et à mesure de l'année 2018, elle n'est finalement passée que de 4,5 trillions de dollars à environ 3,8 trillions de dollars. L'engagement à procéder à un tapering et à se retirer des liquidités en 2018 a conduit presque tous les marchés d'actifs à risque à enregistrer des performances faibles cette année civile.

Elle a finalement renoncé en septembre 2019 lorsque des problèmes sont apparus sur les marchés des pensions.

Six mois plus tard, la Fed a dû s'engager dans un autre cycle massif d'assouplissement quantitatif lorsque la crise du Covid-19 est survenue.

La réduction progressive de la dette est difficile, surtout lorsque les déficits sont élevés et que les taux d'intérêt sont très bas. Cela signifie que les incitations à détenir la dette sont également faibles en conséquence, ce qui laisse une plus grande part de la responsabilité d'achat aux banques centrales.

Cela signifie qu'elles doivent souvent acheter plus d'obligations, et non moins.

Au final, tout est une question d'offre et de demande.

Conclusion

Pour les marchés développés, le rendement de leur dette étant négatif en termes réels (corrigés de l'inflation), les entités nationales et étrangères ne sont pas incitées à la détenir.

La Fed dit qu'elle veut finir par réduire ses émissions, ce qui est toujours le cas lorsqu'un programme d'assouplissement quantitatif est en cours.

Mais compte tenu des déficits importants et de l'absence de demande pour la dette qu'elle émet, l'assouplissement quantitatif est essentiellement permanent.

Ils peuvent augmenter les taux pour les rendre plus attractifs, mais cela se traduit par des coûts d'emprunt plus élevés et un ralentissement de l'économie réelle. Ils sont essentiellement coincés.

En fin de compte, le dollar (et d'autres monnaies appliquant des politiques similaires) sera touché et on assistera à une dévaluation suffisante de la monnaie et à des changements dans les taux d'intérêt réels pour parvenir à un nouvel équilibre de la balance des paiements.

En d'autres termes, à un moment donné - personne ne sait quand - cela signifie qu'il y aura une vente forcée de biens, de services et d'actifs financiers et une réduction de leurs achats par des entités américaines jusqu'au point où ils pourront être payés avec moins de dette.

En termes de conséquences pour les portefeuilles et l'allocation d'actifs au sens large, il peut être prudent de diversifier l'exposition aux devises et de se méfier des actifs de la dette américaine. Idéalement, les portefeuilles devraient être largement diversifiés entre différents actifs, différentes classes d'actifs susceptibles d'obtenir de bons résultats dans différents environnements économiques, et différents pays et devises.

En ce qui concerne les conséquences du tapering sur les portefeuilles, les traders devraient se méfier des marchés émergents plus risqués, de l'exposition aux petites capitalisations par rapport aux grandes capitalisations et de l'exposition aux actifs à risque, car les attentes de tapering deviennent plus sérieuses.