Turbo Warrants - Certificat turbo

Les turbos warrants, également appelés certificats turbo ou contrats callable bull/bear, sont une forme de produit dérivé, principalement négocié en Europe et à Hong Kong. Dans ce tutoriel, nous expliquons ce qu'est un turbo warrant, comment ils fonctionnent, leur prix, leurs avantages et inconvénients, des exemples de stratégies, plus les étapes pour commencer à trader. Nous énumérons également les meilleurs brokers pour négocier des turbos.

Les turbos warrants expliqués

Un turbo warrant est un titre à effet de levier et un type d'option à barrière. Comme d'autres types d'options, si la valeur d'un actif évolue dans la direction spéculée avant l'expiration, un paiement prédéterminé est émis. Il est important de noter que le prix d'un turbo warrant correspond à la valeur de l'actif financier sous-jacent, par exemple une action.

Les contrats turbo ont généralement un effet de levier élevé, une faible volatilité et un niveau d'élimination intégré où le prix de l'actif à l'achat (prix au comptant) doit atteindre une certaine valeur (prix d'exercice) pour mettre fin et annuler le turbo. Les turbos warrants sont principalement utilisés pour être long ou short et pour la couverture.

Comment fonctionnent les turbos

Le trading de turbos warrants fonctionne en achetant un titre transférable basé sur la valeur d'un actif sous-jacent. Cela signifie que vous prenez une position sur l'augmentation ou la diminution du prix d'un actif. Les traders utilisent leur connaissance du marché et leur expérience pour anticiper les fluctuations.

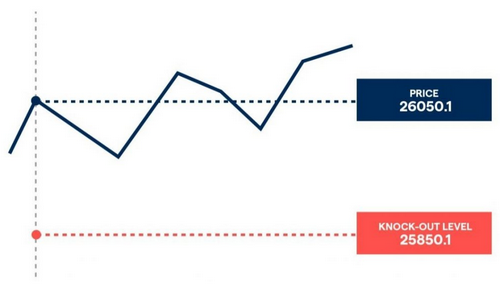

Comme mentionné ci-dessus, pour chaque transaction, vous choisissez un niveau d'élimination. Il s'agit du point de coupure où le contrat turbo expirera lorsque le prix d'exercice sera atteint. Cela limite les profits pour le vendeur et les pertes pour l'acheteur.

Comme les autres options à barrière, les turbos warrants sont dépendants de la trajectoire. Le prix doit baisser pour atteindre leur niveau de barrière ou de knock-out qui équivaut au prix d'exercice du trader. Cela signifie que les acheteurs et les vendeurs de turbos warrants ont des attentes opposées.

Il existe deux principaux types de turbos warrants :

- Turbos longs - Un trader qui pense que le prix de l'actif sous-jacent va augmenter s'il achète un turbo long. Les turbos warrants longs ont un niveau d'élimination inférieur au prix actuel du marché de l'actif sous-jacent afin de protéger les traders d'une chute du marché.

- Turbos à découvert - Un trader qui pense que le prix de l'actif sous-jacent pourrait baisser achètera un turbo à découvert. Les turbos courts ont un niveau de désactivation supérieur au prix de marché actuel de l'actif sous-jacent afin de protéger les traders contre une hausse du marché.

Fixation des prix

Le niveau de knock-out détermine le prix d'un turbo warrant et votre effet de levier total, car il est principalement basé sur la différence entre le prix du marché sous-jacent et le niveau de knock-out sélectionné. Ce prix correspond à votre perte maximale. Ce coût est payé intégralement à l'avance et permet aux traders de mettre un plafond absolu sur leurs pertes et de contrôler leur risque.

Plus le prix d'un turbo warrant est bas, plus l'effet de levier typique est élevé. Un effet de levier plus important signifie que tout mouvement du prix sous-jacent amplifiera votre profit ou votre perte. Il est important de noter que cela signifie que tous les coûts sont intégrés dans un turbo warrant.

Si vous sortez le jour même et que vous évitez un knock out, le coût total vous sera remboursé, plus ou moins vos profits ou vos pertes. Des frais supplémentaires apparaissent lorsque vous maintenez une position pendant plus de 24 heures, mais ils sont facturés par le biais de petites modifications du niveau de knock-out, ce qui signifie que les traders n'ont pas besoin de continuer à ajouter de l'argent sur leur compte de trading pour maintenir une position.

En général, le prix des turbos warrants est inférieur à celui des warrants ordinaires, car le niveau de désactivation d'un turbo expose le détenteur à un risque supplémentaire. Cela signifie que si le prix sous-jacent évolue dans une direction opposée au prix d'exercice prédéterminé du détenteur, le turbo expirera et aucun profit ne sera réalisé.

Exemple de transaction

Voici un exemple de scénario de trading...

- Un investisseur souhaite négocier des actions Amazon actuellement évaluées à 100 $ sur le marché sous-jacent.

- Il s'attend à ce que le prix augmente, il achète donc un turbo warrant long.

- Il choisit son knock-out level à 80 $ (rappelez-vous que pour les turbos longs, ce niveau doit être inférieur au prix au comptant), ce qui fait que le coût du turbo est de 20 $ (100 $ - 80 $). Il s'agit du paiement initial et de la perte potentielle maximale.

- Le prix de l'action Amazon augmente de 20 dollars pour atteindre 120 dollars. Le turbo suit cette augmentation de prix et est maintenant évalué à 40 $ (120 $ - 80 $).

- Le trader réalise un bénéfice de 100 % sur la dépense de 20 $.

Avantages et inconvénients

Comme pour toute autre forme de trading, il est important de considérer les avantages et les risques de l'instrument financier que vous avez choisi.

Avantages

- Faible volatilité - Le prix d'un turbo warrant est moins affecté par la volatilité implicite du marché boursier, par exemple.

- Effet de levier élevé - Les investisseurs ne doivent donner qu'une fraction du coût total de leur position, ce qui signifie que le trading de turbos warrants est moins cher que le trading direct de l'actif sous-jacent. Cela permet d'accéder à des positions plus importantes et d'amplifier les rendements.

- Stop-loss intégré - Le niveau de knock-out des turbos warrants signifie qu'une fois le prix d'exercice atteint, le turbo expire. Cela signifie également que les pertes ne sont pas illimitées et que les traders peuvent contrôler leur risque.

- Trading 24/5 - Turbo24 est un turbo warrant coté et négocié sur Spectrum qui permet un accès aux marchés financiers 24 heures sur 24 du lundi au vendredi, même lorsque le marché sous-jacent est fermé.

Inconvénients

- Instruments complexes - Les turbos warrants ont des composants compliqués et des gains complexes qui nécessitent un niveau élevé d'expertise en trading pour créer des profits.

- Risque de pertes élevées - Malgré les niveaux de gain élevés, l'effet de levier utilisé pour négocier des turbos warrants signifie qu'il existe un risque de perdre de l'argent rapidement.

- Accès limité à tous les actifs - Bien que les turbos warrants donnent accès à un certain nombre de marchés différents, ils sont limités à ceux qui sont très liquides, tels que les principales paires de devises et les actions populaires.

Stratégies de trading

Les turbos warrants sont généralement négociés sur des marchés dont le carnet d'ordres est entièrement disponible, ce qui permet aux investisseurs de se baser sur les tendances du marché et de planifier leur stratégie. Par exemple, de nombreux investisseurs utilisent les turbos warrants comme des options comme moyen moins coûteux de se couvrir contre les pertes. En raison de l'effet de levier élevé des turbos, la couverture est moins chère que l'achat d'une option ordinaire.

De même, les investisseurs de Turbo24 peuvent utiliser leurs opérations de nuit comme un moyen efficace de surmonter un knock-out. En effet, si le turbo est désactivé lorsque le marché sous-jacent est fermé, il n'expire qu'à la réouverture du marché, le trader ayant alors plus de temps pour que le marché évolue en sa faveur.

Comment débuter

Maintenant que vous savez tout sur les turbos warrants, nous avons répertorié les étapes à suivre pour commencer à négocier, ainsi que les pièges à éviter :

Choisissez un broker

Tout d'abord, vous devrez ouvrir un compte auprès d'un broker en ligne. Il est important de choisir une marque en laquelle vous avez confiance. Vérifiez donc son statut réglementaire, le niveau de son assistance clientèle et ses frais.

Analysez le marché

Assurez-vous d'avoir une compréhension approfondie de la façon dont le prix de l'actif que vous avez choisi devrait fluctuer. Le trading de turbos est une spéculation, mais l'étude des données et des tendances du marché peut renforcer votre position.

Sélectionnez votre marché et votre position

Si vous prévoyez que le coût de l'or va baisser, choisissez un turbo warrant court, tandis que si vous pensez que la valeur de l'action Apple va augmenter, achetez un turbo long.

Choisissez votre type d'ordre et d'expiration

Vous pouvez choisir parmi une gamme d'ordres au marché, d'ordres à cours limité et d'ordres stop avec différentes options d'expiration. Celles-ci seront détaillées par votre broker.

Décidez de la taille de votre transaction

La taille de la transaction correspond au nombre de turbos que vous souhaitez acheter. La taille de votre position vous aidera à décider de la dépense qui équivaut à votre perte maximale. Veillez à pratiquer une gestion raisonnable de votre argent.

Déterminez votre Knock-Out Level

N'oubliez pas que plus le knock-out est proche du prix au comptant de l'actif sous-jacent, plus l'effet de levier de votre turbo est élevé. Cela peut entraîner des pertes plus importantes.

Surveillez votre position

Il est important de surveiller le marché après avoir acheté votre turbo warrant. Sinon, vous risquez de manquer une sortie anticipée et de subir d'autres pertes si vous n'observez pas les mouvements contradictoires. Faites également attention lorsque vous maintenez votre position pendant la nuit, car cela peut modifier votre niveau de knock-out.

Quittez votre position

Vous pouvez sortir manuellement de votre position pour recevoir des bénéfices ou limiter les pertes. Mais si votre niveau de knock-out est atteint, votre position expirera et le turbo warrant sera annulé automatiquement.

Réflexions finales sur le trading des turbos warrants

Les turbos warrants peuvent être un excellent complément à un portefeuille traditionnel. Leur complexité et leur risque sont compensés par des rendements potentiellement élevés. Les investisseurs doivent se méfier des mouvements du marché car l'effet de levier crée la possibilité de pertes plus importantes. Cependant, leur système de knock-out intégré est un grand avantage pour tout trader, car quel que soit le risque, vous savez toujours ce que vous risquez de perdre.

Broker de Turbos Warrants

Questions fréquentes

Depuis combien de temps les turbos warrants peuvent-ils être négociés ?

Les turbos warrants sont disponibles sur les marchés boursiers internationaux depuis deux décennies, leur première apparition remontant à la fin 2001. Depuis lors, ils ont gagné en popularité, notamment en Europe. En Allemagne, par exemple, la moitié de toutes les transactions de produits dérivés sont des turbos warrants.

Puis-je être long ou court avec un turbo warrant ?

Oui, vous pouvez être à la fois long et court lorsque vous négociez des turbos warrants. Lorsque vous pensez que le marché est en hausse, achetez un "turbo long", et lorsque vous prévoyez que le marché va baisser, achetez un "turbo court".

Mon argent est-il en sécurité lorsque je négocie des turbos warrants ?

Les turbos sont des produits risqués. Cela dit, le choix d'un broker réglementé et de confiance peut vous aider à garantir la protection de vos fonds et de vos transactions. Nous vous conseillons également de faire des recherches approfondies avant de négocier, d'utiliser un compte de démonstration et d'adopter une attitude raisonnable en matière de gestion de risque.

Quels marchés puis-je négocier avec les Turbos Warrants ?

Les turbos warrants peuvent être négociés sur différents marchés. Ceux-ci comprennent les actions, les indices européens, les paires de devises et les matières premières comme l'or.

Que signifie "down and out" pour les turbos warrants ?

Down and out signifie que le prix au comptant (le prix de l'actif sous-jacent à l'achat) commence au-dessus de la barrière/du niveau de knocked out et doit diminuer en valeur pour être éliminé. Les turbos warrants doivent donc baisser pour être éliminés.