Pourquoi deux traders peuvent voir le même graphique d'une manière très différente

Il est curieux de constater que vous pouvez prendre deux traders différents et leur donner exactement le même graphique et le même schéma de trading et vous obtiendrez des résultats très différents. Toutes choses étant égales par ailleurs, comme la connaissance, l'expérience et l'accès à l'information, pourquoi deux traders différents se comportent-ils si différemment lorsqu'ils examinent exactement les mêmes données de marché ?

Il y a en fait une pléthore de raisons pour lesquelles nous pouvons avoir des conclusions différentes. J'espère que cet article vous fera réfléchir davantage au fait que plusieurs perspectives peuvent exister en même temps sur le marché, c'est-à-dire la vôtre et celle de vos adversaires (ceux qui se trouvent de l'autre côté de votre position). Le fait de réfléchir à ces différentes perspectives et à la raison pour laquelle elles peuvent exister ne peut que vous aider à devenir un meilleur trader.

Position trop risquée

Quand un trader prend beaucoup de risque sur une transaction par rapport à sa valeur nette globale, il s'investit émotionnellement dans cette transaction. Cela peut sembler être un bon sens, mais les implications sont assez profondes...

Lorsque vous vous engagez trop dans un trade ou un investissement, vous risquez davantage de commettre une erreur. Pour cette raison, deux traders peuvent littéralement être dans la même transaction, mais si l'un d'entre eux a risqué un pourcentage beaucoup plus élevé de sa valeur nette, il est fort probable qu'il verra le graphique d'une manière très différente et qu'il y réagira différemment.

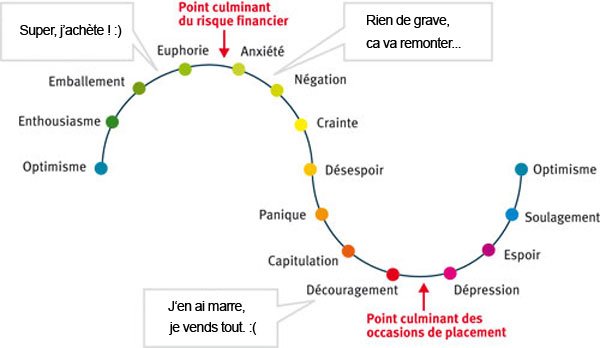

Le point à retenir est que plus vous avez d'argent à risque, plus vous serez émotionnellement chargé à chaque tique de ce graphique. Lorsque vous êtes très émotif (généralement parce que vous êtes trop engagé, du point de vue financier), vous avez plus de chances de voir un retournement à court terme comme une correction imminente du marché qui pourrait bien dépasser votre point d'entrée et vous faire perdre de l'argent. Alors, que faites-vous ? Inévitablement, face à cette puissante émotion qu'est la peur, vous quitterez cette position pour probablement soit un gain très faible par rapport à ce que vous aviez (puisque vous sortez alors que le marché revient vers votre entrée), ou vous sortirez près du seuil de rentabilité. Certes, c'est toujours beaucoup mieux qu'une perte, mais cela peut être très douloureux et perturber votre état d'esprit, ce qui entraîne davantage d'erreurs.

Pour le trader qui n'a pas été sur-engagé, cette même correction peut être considérée différemment ; comme une simple correction du marché. Il peut alors conserver sa position et être dans le coup puisque le cours s'est retourné quand le trader précédent s'est sauvé.

Ce n'est là qu'un exemple parmi tant d'autres de la façon dont le fait de trop risquer ou d'être sur-engagé sur une position peut vous faire paniquer et saboter vos transactions.

Pour réitérer mon point de vue, deux traders, l'un a trop risqué, l'autre a risqué un montant beaucoup plus faible, celui qui risque trop va presque toujours paniquer et gâcher la transaction, celui qui n'a pas trop risqué a plus de chances d'avoir un résultat de trading favorable.

Biais de position

Le simple fait d'être en position peut vous amener à voir le graphique différemment d'un trader qui n'a pas pris de position sur ce marché. Même si vous restez dans les limites de vos paramètres de risque par transaction et que vous suivez votre plan de trading à la lettre, vous serez au moins légèrement influencé par le fait que vous avez votre argent en jeu et que vous pourriez le perdre. C'est essentiellement la raison pour laquelle il n'est pas facile d'effectuer des transactions et que ce n'est pas pour les personnes à l'esprit faible ou à la personnalité facilement influençable.

Vous avez sûrement constaté que lorsque vous faites du trading sur un compte de démonstrations, vous obtenez de meilleurs résultats par rapport au trading avec de l'argent réel. La clé du succès est donc d'essayer d'oublier l'argent et d'investir sur les marchés boursiers et le forex comme si tout cela n'était qu'un jeu et que l'argent n'est qu'un moyen de compter les points, un décompte des points, pour ainsi dire. La seule façon d'y parvenir efficacement est de ne pas s'engager à l'excès. Vous devez essentiellement essayer de voir le graphique comme si vous n'aviez pas de position sur le marché, même si vous en avez une.

Biais de récence basé sur les résultats de trading

Deux traders, qui négocient la même configuration sur le même graphique, peuvent voir ce graphique différemment en raison de ce qu'on appelle le biais de récence. Le biais de récence signifie que vous avez un préjugé, une opinion ou un sentiment sur quelque chose en raison d'une expérience que vous avez récemment eu avec la même chose ou une chose similaire. Ainsi, le trader A peut avoir déjà vu ce même scénario et avoir effectué une transaction perdante, tandis que le trader B peut avoir gagné de l'argent dans des conditions de marché similaires à celles qu'il connaît actuellement.

Les investisseurs particuliers ont tendance à courir après les performances, s'entassant souvent dans une classe d'actifs au moment où elle atteint un sommet et est sur le point de s'inverser à la baisse. Comme l'investissement a augmenté récemment, les investisseurs pensent que cela restera le cas. En tant qu'humains, nous sommes tous plus fortement influencés par les événements récents que par les événements passés, cela fait partie de l'être humain. Cela peut être bon ou mauvais dans le trading. Les conditions du marché qui sont fortement orientées vers la tendance font que le biais de récence est bénéfique ; car si vous continuez à vous inscrire dans la tendance sur les retracement, vous continuerez probablement à gagner de l'argent. Cependant, lorsque la tendance change et que le marché commence à évoluer latéralement, vous risquez de vous faire hacher si vous ne lisez pas rapidement l'action des prix et ne vous rendez pas compte que les conditions changent.

Il est intéressant de noter qu'il existe de nombreux préjugés de personnalité différents qui peuvent affecter la façon dont un individu perçoit le marché.

Trop attaché au marché ou à la vision initiale

Les gens peuvent s'attacher émotionnellement aux graphiques / à certains marchés ou simplement à leur vue initiale sur un graphique pour diverses raisons, et pas seulement parce qu'ils sont trop engagés financièrement.

Prenez un trader qui a fait des recherches approfondies sur un marché et qui a beaucoup étudié le graphique, il va probablement s'attacher à une vue. Il aura l'impression que le temps qu'il a passé à étudier le marché doit avoir une valeur et il ne supportera pas de penser que le marché ne fait pas ce qu'il veut. Cela le pousse à rechercher des articles de presse et des articles sur le web qui soutiennent son point de vue sur le graphique (après tout, vous pouvez trouver n'importe quelle opinion sur n'importe quoi en ligne). Il s'agit essentiellement de laisser l'arrogance et l'ego dicter votre comportement. Vous pouvez devenir trop attaché à un graphique simplement parce que vous ne voulez pas croire que vous avez tort ou que toutes vos recherches n'ont servi à rien.

C'est ce qu'on appelle essentiellement le biais de confiance excessive. Il est dû au fait que vous passez trop de temps à étudier un marché et à vous convaincre que vous avez raison sur ce qui va se passer ensuite. Les traders deviennent également trop confiants après une transaction gagnante parce qu'ils ont tendance à être trop optimistes quant à leur récente décision et à attribuer une trop grande part de la victoire à quelque chose qu'ils ont fait plutôt qu'à une simple occurrence statistique.

Un autre trader qui n'a peut-être pas cet obstacle mental parce qu'il n'a pas fait les recherches et l'étude est sans doute avantagé par rapport au trader ci-dessus. Lorsque vous passez moins de temps sur quelque chose, vous êtes naturellement plus neutre et moins engagé. Cela donne une nouvelle perspective et, surtout, une perspective plus objective.

Dans le trading, l'objectivité est essentielle et c'est pourquoi je suis généralement contre le fait de trader les nouvelles économiques ou de porter une attention trop grande aux données fondamentales. Au-delà de l'apprentissage de l'action des prix et de la compréhension de la terminologie du trading, il n'y a pas de réel avantage à multiplier les études de marché, en fait, cela peut même vous nuire à cause de ce dont nous venons de parler.

Indicateurs techniques vs. graphiques propres

L'une des raisons évidentes pour lesquelles deux traders voient le même graphique différemment est celle des indicateurs. Certains traders aiment remplir leurs graphiques avec des indicateurs d'analyse technique qui font littéralement ressembler les graphiques à des morceaux d'art abstrait moderne.

Le trader qui utilise des graphiques d'action de prix simples et clairs, sans indicateurs, aura inévitablement une perspective différente sur le même marché ; une perspective plus claire et plus précise.

Suivre la tendance ou la contrarier

Comme pour le point précédent, il est vrai que deux traders qui ont historiquement gagné de l'argent en négociant les marchés de différentes manières, vont voir le même graphique différemment.

Par exemple, le trader A peut voir un graphique à la hausse, mais parce qu'il est un anticonformiste naturel (il veut négocier à l'opposé de l'élan à court terme), il veut prendre une position courte sur la force, idéalement à un niveau clé, parce qu'il a déjà gagné de l'argent en faisant cela auparavant (biais de récence). Il déteste faire du trading avec le troupeau.

Le trader B peut voir ce même graphique monter et il cherche à être long ! Parce qu'il a lui aussi gagné de l'argent en faisant cela. Il a négocié des tendances et a gagné de l'argent. Il ne semble jamais pouvoir aller à l'encontre du troupeau.

Aucune des deux approches n'est nécessairement bonne ou mauvaise. S'il est plus dangereux de faire du trading contre les tendances à court terme, certains traders ont simplement le don de faire disparaître le marché, ou de choisir les endroits où le marché s'inversera. Cependant, pour la plupart des traders, il est préférable de suivre la tendance.

Le fait est que chaque personne va voir exactement le même graphique, la même configuration ou le même schéma sur le marché de manière un peu différente et, pour diverses raisons évoquées ci-dessus, réagir différemment au même mouvement du marché.

Conclusion

Deux traders peuvent en effet voir le même graphique différemment et le plus souvent, ils obtiendront des résultats différents à partir de la même configuration de trading sur le même graphique. L'élément unificateur commun dans le trading est l'action des prix sur le graphique, c'est vraiment le grand égalisateur. L'action des prix prend en compte toutes les variables qui affectent un marché et qui l'ont affecté dans le passé et vous l'affiche dans un "portrait" relativement facile à lire et rempli d'indices. Apprendre à lire l'action des prix est la façon dont vous pouvez éliminer ou réduire considérablement la plupart des variables des marchés qui confondent et compliquent le processus de trading.

La raison principale pour laquelle deux traders voient le même graphique différemment est due à un manque de discipline. Certains prennent chroniquement trop de risques par transaction, ce qui influence évidemment beaucoup leur perception de ce que fait un marché et de ce qu'il pourrait faire ensuite. Vous devez donc décider de la manière dont vous allez visualiser les graphiques. Les regarderez-vous avec des yeux chargés d'émotion et des écrans truffés d'indicateurs, ou les regarderez-vous avec des yeux calmes et recueillis, avec des graphiques lisses et nets ?