Options arc-en-ciel : une option exotique pour spéculer sur plusieurs actifs

Les options arc-en-ciel sont un type d'option exotique qui permet aux traders de spéculer sur plusieurs actifs en une seule transaction.

Ce guide d'investissement explique le fonctionnement des options arc-en-ciel et présente les avantages et les inconvénients de ce style de trading.

Vous trouverez ci-dessous une analyse des principales stratégies de trading des options arc-en-ciel, ainsi que des conseils importants pour débuter avec ce type de produit dérivé.

Les options arc-en-ciel expliquées

Pour définir simplement les options arc-en-ciel : il s'agit d'un type de contrat d'option impliquant une spéculation sur les performances de deux ou plusieurs actifs sous-jacents.

Comment fonctionne le trading des options arc-en-ciel

Les options arc-en-ciel impliquent généralement la réalisation de plusieurs options d'achat ou de vente sur plusieurs actifs. Ce faisant, les traders considèrent un groupe d'actifs et peuvent spéculer sur la meilleure ou la pire performance du groupe ou sur les performances minimales de tous les actifs.

Par exemple, si un investisseur prend une option d'achat arc-en-ciel sur le FTSE 100, l'indice Dow-AIG Commodity Futures et le S&P 500, il paiera la différence entre le prix d'exercice et le niveau de l'indice qui a le mieux performé, c'est-à-dire dont le prix a augmenté.

Les options arc-en-ciel utilisent une moyenne pondérée des actifs les plus ou moins performants. La meilleure version peut rapporter aux investisseurs des bénéfices importants, tandis que la moins bonne est normalement peu coûteuse à l'achat et à la vente.

Il est important de noter qu'à l'expiration, les actifs sont classés par performance. Par exemple, prenons un rainbow call avec des pondérations de 50 %, 30 % et 20 %, qui comprend des actifs comme un indice boursier, un indice obligataire et une devise étrangère. Le contrat paiera 50% du meilleur rendement (à l'expiration) entre l'indice boursier, l'indice obligataire et la devise étrangère, 30% du deuxième meilleur rendement et 20% du troisième meilleur rendement.

Lors du trading d'options arc-en-ciel, les actifs sous-jacents peuvent avoir des caractéristiques différentes, par exemple, le prix d'exercice. Cependant, tous les actifs sous-jacents doivent évoluer dans la direction prévue pour que l'investisseur reçoive un bénéfice.

Scénarios de paiement

Les options arc-en-ciel se présentent sous différentes formes selon la façon dont les actifs sont considérés dans le contrat. Cependant, tant que le paiement dépend de plus d'un actif, l'option est considérée comme un arc-en-ciel.

Les scénarios de trading comprennent :

- Meilleur actifs ou option espèces, qui fournit le maximum de deux actifs et des espèces à l'expiration.

- Option d'achat sur maximum, qui donne au détenteur le droit d'acheter l'actif maximum au prix d'exercice à l'expiration.

- Option d'achat sur minimum, donnant au détenteur le droit d'acheter l'actif minimum au prix d'exercice à l'expiration.

- Option de vente sur maximum, qui donne au détenteur le droit de vendre le maximum d'actifs sous-jacents au prix d'exercice à l'expiration.

- Option de vente sur minimum, qui donne à son détenteur le droit de vendre le minimum des actifs sous-jacents au prix d'exercice à l'expiration.

- Put 2 et call 1, une option d'échange permettant de mettre un actif prédéfini et d'appeler l'autre actif. Ainsi, l'actif 1 est acheté et le "strike" est l'actif 2.

Historique des options arc-en-ciel

Le terme "options arc-en-ciel" a été inventé par l'ingénieur financier et économiste Mark Rubinstein en 1991. Dans son ouvrage, Rubinstein utilise la métaphore de l'arc-en-ciel pour décrire ce style de trading. Il affirme que, tout comme un arc-en-ciel a plusieurs couleurs, un contrat d'options arc-en-ciel a plusieurs actifs.

Rubinstein classe les options arc-en-ciel selon leur nombre d'actifs ; un "arc-en-ciel à deux couleurs" est une option avec deux actifs sous-jacents, un "arc-en-ciel à trois couleurs" est une option basée sur trois actifs sous-jacents, et ainsi de suite.

Caractéristiques principales

Les principales caractéristiques qui distinguent le trading d'options arc-en-ciel des autres produits dérivés sont les suivantes :

- Trading multi-actifs

- Négociées de gré à gré (OTC)

- Plusieurs prix d'exercice et délais d'expiration différents sont autorisés

- Dépendent des performances individuelles d'un groupe d'actifs.

- Moyennes pondérées attribuées aux actifs sous-jacents qui déterminent la structure de paiement.

- Les actifs sous-jacents peuvent être libellés dans une devise différente de celle de l'ordre d'options arc-en-ciel.

- Présentés sous forme d'obligations structurées pour le secteur de la vente au détail et de la mode, comprenant une fonction de garantie du capital exclusive au trading d'options arc-en-ciel.

- Peut être utilisé à des fins de corrélation pour évaluer un produit sur la base de plus d'une incertitude, par exemple, des gisements de ressources naturelles avec le prix et la quantité.

Avantages

- Personnalisable - Les investisseurs peuvent choisir la combinaison d'actifs qu'ils souhaitent pour chaque transaction d'options arc-en-ciel.

- Rentabilité - Le trading d'options arc-en-ciel est souvent moins cher que le trading des mêmes actifs avec des contrats d'options individuels.

- Moyennes pondérées - Le mécanisme de calcul de la moyenne offre une plus grande marge de manœuvre pour les fluctuations de prix par rapport aux autres contrats qui exigent des spéculations de prix spécifiques.

- Diversification des risques - Le trading permet d'accéder à plusieurs marchés en une seule transaction, ce qui signifie que les investisseurs peuvent varier le niveau de risque. Par exemple, l'utilisation d'indices de devises et d'obligations permet d'accéder simultanément aux marchés des obligations et des devises.

Inconvénients

- Frais supplémentaires - En raison de leurs caractéristiques supplémentaires, les options arc-en-ciel peuvent entraîner des frais supplémentaires.

- Risque élevé - Les options arc-en-ciel exposent les traders à une plus grande incertitude, ce qui multiplie le niveau de risque.

- Analyse complexe - Par définition, les options arc-en-ciel obligent les investisseurs à jongler avec plusieurs éléments mobiles, ce qui peut être difficile pour les débutants.

- Risque Quanto - Si une option arc-en-ciel comprend un actif libellé dans une autre devise que l'option elle-même, la valeur de l'arc-en-ciel peut être sévèrement affectée.

- Produit financier avancé - Le trading d'options arc-en-ciel nécessite des compétences et de l'expérience pour être rentable. Pour ceux qui Pour ceux qui veulent passer du jeu Minecraft au trading financier, les options arc-en-ciel ne sont pas la meilleure voie à suivre.

Stratégies

Comme pour tout autre type de trading, il est important d'avoir une stratégie de trading efficace. S'en tenir à un système permet aux traders d'éviter d'agir par impulsion, et d'organiser leurs décisions et leurs finances de manière structurée. Cependant, les stratégies de trading d'options arc-en-ciel peuvent être complexes, et chaque stratégie varie en fonction de vos besoins spécifiques. Voici quelques stratégies que les traders peuvent trouver utiles :

Couverture

La couverture est une stratégie de trading courante utilisée par tous les types de traders ainsi que par les grandes entreprises. Plus précisément, la couverture delta pour les options arc-en-ciel utilise le contrat d'options pour minimiser le risque de fluctuations de prix sur plusieurs actifs sous-jacents, et isoler toute volatilité qui pourrait avoir un impact négatif sur le trader.

En termes simples, cela signifie que les traders peuvent acheter ou vendre des options arc-en-ciel pour compenser le risque lié à l'achat d'un montant équivalent d'actions ou de parts, par exemple, ailleurs.

Le "delta" représente la variation de la valeur d'une option due à la variation du prix du marché de l'actif sous-jacent. Cette stratégie est particulièrement utile avec les options arc-en-ciel, car elle donne aux traders un accès à plusieurs marchés, ce qui leur permet de réduire le risque sur plusieurs fronts grâce à un seul contrat.

Tendances

L'intégration de l'analyse du marché dans votre stratégie permet souvent d'obtenir de meilleurs rendements. Avec cette approche, les traders analysent les marchés où résident les actifs sous-jacents et utilisent les données pour éclairer leurs décisions.

Les traders peuvent également utiliser les tendances des données barchart comme indicateur pour prendre une option d'achat ou de vente arc-en-ciel. N'oubliez pas que lorsque vous suivez plusieurs actifs différents, cette ligne peut être difficile à suivre.

Comparaisons

En tant que produit dérivé exotique, le trading d'options arc-en-ciel diffère des options vanille, qui impliquent une simple spéculation sur le prix futur d'un actif sous-jacent. Par définition, le trading d'options arc-en-ciel implique plusieurs actifs, ce qui offre aux investisseurs la possibilité unique de spéculer sur plusieurs performances individuelles au sein d'un groupe d'actifs choisi.

Les options arc-en-ciel présentent des similitudes avec d'autres options exotiques qui offrent des caractéristiques avancées. Par exemple, comme les options à barrière et à fourchette, un certain seuil doit être atteint pour que l'option expire dans la monnaie. Plus précisément, les options de corrélation (un type d'option arc-en-ciel) ont une structure identique à celle des options à barrière. La seule différence est que les options arc-en-ciel impliquent plus d'un actif.

Les options arc-en-ciel sont très similaires aux options panier. Les options sur panier portent également sur plusieurs actifs et, de la même manière, le gain est déterminé par la performance des actifs. Toutefois, dans le cas des options sur panier, le gain dépend de la performance collective de tous les titres sous-jacents, et non de la performance de chaque actif individuel.

Les investisseurs et les traders particuliers préfèrent souvent les options arc-en-ciel aux autres types d'options car elles offrent des produits attrayants liés à plusieurs actifs, ainsi que la possibilité de bénéficier de la performance d'un actif particulier au sein d'un groupe d'actifs.

Comment commencer à trader les options arc-en-ciel ?

Avant de commencer à trader, vous devez prendre plusieurs mesures :

Trouver un broker

Ouvrez un compte de courtage auprès d'un broker qui facilite le trading des options arc-en-ciel et accepte les investisseurs de votre pays ou de votre ville.

Assurez-vous que le broker que vous avez choisi est réglementé et vérifiez les licences supplémentaires. Toute offre supplémentaire, comme des ressources éducatives, est également le signe d'un broker réputé.

Plate-forme de trading

Choisissez une plateforme de trading dont l'interface répond à vos besoins en matière de graphiques et d'analyse. Il est généralement préférable de choisir un terminal simple et facile à naviguer afin qu'après la connexion, vous puissiez utiliser le programme facilement et commencer votre voyage dans les options arc-en-ciel.

Il convient également de réfléchir aux outils de trading dont vous pourriez avoir besoin pour votre stratégie. Les meilleures plateformes offrent des graphiques de trading et des graphiques à barres, des données de marché riches, ainsi que la mise à disposition de PDF éducatifs à télécharger.

Étudiez le marché

Il est important de bien comprendre les performances passées des actifs que vous avez choisis avant de prendre une position. L'analyse des signaux, des chutes et des pics de prix de chaque marché vous aidera à prendre des décisions plus éclairées et à améliorer vos chances de réaliser des bénéfices.

Entraînez-vous virtuellement

Avant de commencer à trader des options arc-en-ciel avec un capital réel, vous pouvez essayer de simuler votre transaction potentielle. Vous trouverez sur le Web plusieurs calculateurs de bénéfices d'options arc-en-ciel qui vous indiqueront si un trade expirera dans ou hors de l'argent. Les comptes de démonstration sont également un bon endroit pour développer et tester des stratégies potentielles.

Dernier mot sur le trading des options arc-en-ciel

Le trading d'options arc-en-ciel est un excellent moyen pour les investisseurs d'accéder à plusieurs marchés à la fois et de spéculer au-delà d'un prix au comptant individuel. Toutefois, en raison de leur risque et de leur complexité, elles conviennent mieux aux investisseurs expérimentés.

Veillez toujours à suivre des pratiques de gestion financière judicieuses, à choisir un broker fiable et à ne pas investir plus que ce que vous êtes prêt à perdre.

FAQ

Quels actifs peuvent être négociés avec des options arc-en-ciel ?

Plusieurs actifs sous-jacents peuvent être utilisés lors du trading d'options arc-en-ciel, notamment les actions d'une grande entreprise comme Meta (anciennement Facebook), Google ou Starbucks, les ETF, les NFT et les cryptos ainsi que les matières premières.

Le trading des options arc-en-ciel est-il sûr ?

Tout d'abord, assurez-vous que vous utilisez un broker réglementé et réputé. Comme d'autres types d'options exotiques, le trading d'options arc-en-ciel est un investissement complexe et à haut risque. Faites vos recherches avant de commencer à trader ces options complexes. Parmi les ressources utiles, citons les vidéos financières de YouTube, les forums de Yahoo Finance et de Reddit, ainsi que les sites d'information financière comme MarketWatch. Vous pouvez même tester vos connaissances en matière de trading avec les cartes Quizlet.

Qu'est-ce qui différencie les options arc-en-ciel des autres types d'options ?

La principale différence dans le trading des options arc-en-ciel est que les investisseurs spéculent sur les meilleures et les pires performances individuelles d'un groupe d'actifs. Le résultat de ces options est lié à plusieurs options d'achat et de vente plutôt qu'au prix d'un seul actif.

Comment les options arc-en-ciel sont-elles évaluées ?

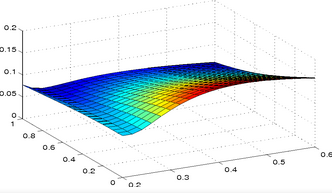

Le prix et l'évaluation de toute option arc-en-ciel reposent sur les modèles standard du secteur, tels que le modèle Black-Scholes. Notamment, certains indicateurs et calculateurs de bénéfices utilisent une API JavaScript qui permet aux utilisateurs d'accéder à différents modèles de tarification, par exemple, le générateur de simulation Monte Carlo de l'IFP.

Peut-on acheter des options arc-en-ciel sur les marchés boursiers ?

Les options arc-en-ciel sont vendues de gré à gré (OTC) et non sur les marchés boursiers.

| Précédent : Options de surperformance | Suivant : Options Box |