Vous n'êtes pas identifié(e).

- Contributions: Récentes | Sans réponse

#1 30-11-2022 12:38:24

- Climax

- Administrateur

- Inscription: 30-08-2008

- Messages: 6 411

6 cygnes noirs qui ont secoué les marchés financiers et ouvert une nouvelle ère

Le terme "cygne noir" est utilisé dans le contexte des marchés financiers pour décrire un événement qui est une surprise mais qui a un effet significatif sur le monde. Le livre de Nassim Taleb, Black Swan, est un ouvrage populaire qui a également contribué à la définition du cygne noir. Il est également considéré comme le fondateur de la théorie actuelle du cygne noir.

Nous allons examiner une liste de cygnes noirs qui ont frappé les marchés financiers par surprise et ont eu un grand effet sur les investisseurs du monde entier. De la Grande Dépression de 1929 au plus récent confinement mondial de 2020, ces événements ont entraîné la destruction d'économies, d'actions et de monnaies.

La Grande Dépression de 1929

La Grande Dépression de 1929-1933 est un exemple classique de ce qu'est un cygne noir, et l'un des cygnes noirs les plus dévastateurs de l'histoire. Cet événement a été si grave que les économistes l'utilisent souvent pour décrire l'intensité d'une crise financière qui peut affecter l'économie mondiale.

La Grande Dépression a débuté aux États-Unis avec le krach boursier du 29 octobre 1929, également connu sous le nom de "mardi noir". Cet effondrement soudain a provoqué une chute mondiale des prix des actions et une forte réduction de la production économique mondiale.

Au niveau mondial, le produit intérieur brut a chuté d'environ 15 %, tandis que le commerce international a diminué de 50 %. À titre de comparaison, la grande récession de 2008 a vu le PIB mondial chuter de moins de 1 %. Aux États-Unis, le taux de chômage est passé de 5 à 23 % et les revenus des particuliers ont fortement diminué.

Bien que certains pays aient commencé à se redresser au milieu des années 1930, d'autres en ont ressenti les effets négatifs jusqu'au déclenchement de la Seconde Guerre mondiale.

Si les causes de la Grande Récession ne sont toujours pas claires, certains économistes estiment que la chute soudaine du marché boursier a entraîné une baisse de la confiance des investisseurs, qui a elle-même conduit à une réduction des dépenses de consommation et d'investissement.

Lorsque la déflation a frappé l'économie et que les prix ont commencé à chuter, de nombreuses personnes ont pensé qu'elles seraient mieux loties si elles réduisaient encore leurs dépenses en prévision de prix encore plus bas. En conséquence, la chute extrême de la demande a eu des conséquences catastrophiques pour l'économie américaine, qui se sont ensuite propagées à d'autres pays dans le monde.

Une autre théorie populaire est l'explication monétariste, qui estime que la réduction de la masse monétaire a été la principale cause de la transformation d'une récession ordinaire en l'une des plus grandes récessions économiques.

Enfin, certains économistes accusent l'étalon-or d'être le principal mécanisme de transmission de la Grande Dépression. Toutefois, c'est la suspension de la convertibilité de l'or qui a rendu possible la reprise économique. Presque toutes les grandes monnaies ont abandonné l'étalon-or pendant la Grande Dépression.

En 1931, le Royaume-Uni a cessé d'échanger la livre contre de l'or après une série d'attaques spéculatives contre la monnaie, faisant du pays l'un des premiers à se remettre de la récession économique.

Le Japon et les pays scandinaves ont suivi le Royaume-Uni et ont abandonné l'étalon-or en 1931, suivis par l'Italie et les États-Unis. Certains pays, comme la France, la Belgique et la Suisse, ont maintenu l'étalon jusqu'en 1936, ce qui a entraîné une reprise économique plus lente que dans les pays dont la monnaie flottait librement.

Bien que la Grande Dépression approche de son centième anniversaire, elle continue de fournir de précieux enseignements aux traders et aux investisseurs sur la gravité d'une récession économique et sur la façon dont les monnaies ancrées peuvent devenir un obstacle majeur à la reprise.

La crise financière asiatique de 1997

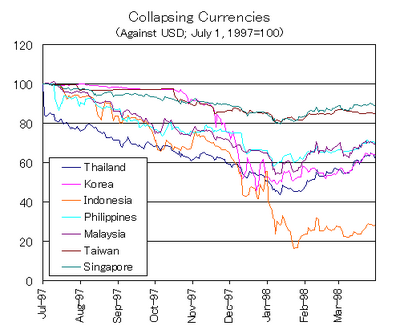

L'un des exemples les plus récents de cygne noir sur les marchés financiers est la crise financière asiatique de 1997. Les pays autrefois connus sous le nom de "tigres asiatiques" et de "miracles économiques asiatiques" ont vu leurs monnaies et leurs marchés boursiers perdre environ 70 % de leur valeur.

L'Indonésie, la Corée du Sud et la Thaïlande ont été les plus durement touchées par la crise, suivies par Hong Kong, le Laos, la Malaisie et les Philippines. Singapour, Taïwan et le Japon ont également ressenti les conséquences de la crise, bien que dans une moindre mesure.

L'Asie, et en particulier l'Asie du Sud-Est, a attiré près de 50 % de l'ensemble des entrées de capitaux dans les économies développées au cours des années qui ont précédé la crise. La croissance économique a été remarquable, avec une progression du PIB pouvant atteindre 8 à 12 %, et les pays touchés étaient censés avoir des politiques budgétaires saines. Toutefois, la hausse des taux d'intérêt et la croissance économique de la région ont également attiré des fonds spéculatifs à la recherche d'un profit rapide. Les prix des actifs ont continué à augmenter, formant une bulle qui a nécessité encore plus de capitaux pour se maintenir.

La crise a commencé avec l'effondrement du baht thaïlandais le 2 juillet 1997, après que le gouvernement a supprimé l'ancrage de la monnaie au dollar américain en raison d'un manque de réserves de change. En conséquence, les sorties de capitaux ont commencé presque immédiatement, entraînant une forte baisse du baht thaïlandais, puis d'autres monnaies asiatiques.

Le fait que l'Asie du Sud-Est ait accumulé un grand nombre de dettes étrangères a aggravé la dévaluation de ses monnaies. Au cours de la période 1993-1996, le rapport entre la dette extérieure et le PIB des économies de l'ANASE est passé de 100 % à 167 % et a dépassé 180 % au plus fort de la crise.

Les marchés des changes ont été les plus durement touchés par la crise. Le baht thaïlandais est passé de 24,5 bahts par USD en 1997 à 41 bahts par USD en 1998, soit une chute de 40%. La roupie indonésienne a été la plus durement touchée. La monnaie a chuté de 2 380 Rp par USD à 14 150 Rp par USD, soit une chute de 83,2 %.

Le crash des dotcoms en 2000

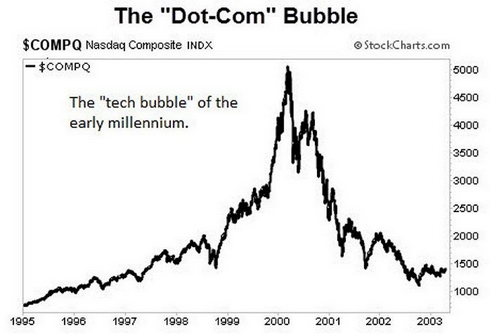

Un cygne noir dont la plupart des opérateurs boursiers se souviennent s'est produit le 14 avril 2000, lorsque l'indice composite Nasdaq a chuté de 9 %, complétant une baisse hebdomadaire de 25 %. La bulle Internet est une bulle boursière qui s'est produite à la fin des années 1990, principalement en raison d'une spéculation excessive sur les sociétés liées à Internet.

Les progrès de l'internet et l'adoption massive des technologies informatiques ont donné naissance à de nombreuses start-ups axées sur l'internet, dont des noms tels que Pets.com, Webvan et Boo.com. En 1997, près de 35 % de tous les ménages américains possédaient un ordinateur personnel, marquant ainsi un changement majeur dans l'ère de l'information.

Les capitaux spéculatifs ont commencé à affluer dans les jeunes entreprises qui se concentraient principalement sur la fourniture de leurs services sur Internet. Les banques d'investissement ont également profité de la multiplication des introductions en bourse et ont encouragé les investissements dans les jeunes pousses de l'Internet.

Au plus fort de la bulle Internet, les sociétés Internet ont pu devenir des sociétés publiques et organiser une introduction en bourse sans un centime de bénéfice. Les gens ont commencé à quitter leur emploi pour négocier sur les marchés financiers, et de nombreux employés ayant reçu des options d'achat d'actions sont devenus instantanément millionnaires.

En 1999, lors du Super Bowl XXXIII, deux sociétés point-com ont acheté des espaces publicitaires pour le populaire événement sportif. Un an plus tard, ce nombre est passé à 17 sociétés point-com, chacune payant environ 2 millions de dollars pour un spot de 30 secondes.

Certains investisseurs populaires, tels que Mark Cuban et Sir John Templeton, ont anticipé que la valorisation excessive des sociétés point-com n'était pas viable et ont commencé à vendre à découvert ou à couvrir leur exposition longue dès le sommet de la bulle.

Entre 1995 et 2000, l'indice composite Nasdaq a augmenté de 400% et a chuté de 78% dans les mois suivants, abandonnant tous les gains des années précédentes. Certaines entreprises populaires, telles qu'Amazon et Cisco, ont également été durement touchées, mais ont réussi à survivre à la chute de leur capitalisation boursière.

L'éclatement de la bulle a été initié par plusieurs événements mineurs. Tout d'abord, l'ancien gouverneur de la Fed, Alan Greenspan, a annoncé que la banque centrale prévoyait de relever les taux d'intérêt en 2000, ce qui a entraîné une volatilité accrue du marché et des inquiétudes quant à l'augmentation des coûts d'emprunt pour les sociétés Internet.

Puis, le Japon est entré en récession en mars 2000, ce qui a déclenché une liquidation mondiale des sociétés Internet et des valeurs technologiques. En novembre 2000, Pets.com, une société Internet populaire qui avait fait son premier appel public à l'épargne seulement neuf mois plus tôt, a déposé son bilan, ce qui a conduit de nombreux investisseurs à reconsidérer leurs investissements dans les dotcoms.

Enfin, les attentats du 11 septembre 2001 ont encore accéléré la liquidation des dotcoms. À son niveau le plus bas, l'indice Nasdaq a perdu 78 % par rapport à son sommet, marquant la fin de ce phénomène de cygne noir.

La grande récession de 2008

L'un des cygnes noirs les plus récents a été la grande récession de 2008, également connue sous le nom de crise financière mondiale.

Il s'agit d'une grave crise financière qui a débuté par la bulle du marché immobilier aux États-Unis et s'est rapidement propagée au reste du monde. Les banques commerciales ont pris des risques excessifs avec des titres adossés à des créances hypothécaires dont la valeur a fortement chuté après l'éclatement de la bulle immobilière aux États-Unis.

De nombreux économistes considèrent que la crise financière de 2008 est la pire crise économique depuis la Grande Dépression de 1929. La loi de 1999 sur la modernisation des services financiers, également connue sous le nom de loi Gramm-Leach-Bliley, a permis aux banques d'utiliser les dépôts des clients pour investir dans des produits financiers dérivés.

Les titres adossés à des hypothèques étaient une forme de ces titres dérivés dans lesquels les banques prenaient des risques excessifs en prêtant à des propriétaires dont la cote de crédit était douteuse.

En 2006, le marché immobilier américain a commencé à perdre de la valeur pour la première fois depuis des décennies. La plupart des banques n'ont pas pris les risques au sérieux et ont continué à acheter des titres adossés à des créances hypothécaires, qui étaient très rentables à l'époque. Cependant, avec la chute continue du marché immobilier, ces titres ont perdu la majeure partie de leur valeur, laissant les banques avec un tas d'instruments financiers sans valeur.

La crise financière qui a débuté avec le krach du marché immobilier a culminé avec la faillite de Lehman Brothers le 15 septembre 2008, qui a choqué tous les grands marchés mondiaux.

D'autres banques et compagnies d'assurance, souvent décrites comme "trop grosses pour faire faillite", ont reçu une aide généreuse de l'État pour éviter de nouvelles faillites. Le 16 septembre, la Réserve fédérale a prêté 85 milliards de dollars à AIG pour le renflouer et le Trésor américain a repris les sociétés de crédit hypothécaire Fannie Mae et Freddie Mac pour 187 milliards de dollars.

Le 20 septembre 2008, le Trésor américain et la Réserve fédérale ont proposé un plan de sauvetage de 700 milliards d'USD pour le marché monétaire du pays, mais le projet de loi a été bloqué au Congrès jusqu'au 1er octobre 2008, après le quasi-effondrement des marchés boursiers mondiaux.

L'abandon du plancher minimum du CHF de 2015

Le cygne noir qui s'est produit sur les marchés des devises a été un événement particulier pour les cambistes. C'est un exemple typique de la façon dont des événements soudains et inattendus peuvent prendre les marchés au dépourvu.

Le 15 janvier 2015, la Banque nationale suisse a choqué les marchés en supprimant l'ancrage du franc suisse à 1,20 contre l'euro. Cette décision a provoqué une onde de choc sur les marchés des devises, et le franc suisse s'est immédiatement apprécié de 30 %, atteignant un taux de 0,90 par rapport à l'euro.

La banque centrale a rattaché le franc suisse à l'euro en 2011, pendant la crise de la dette européenne, pour éviter que la monnaie ne s'apprécie trop et ne nuise à la compétitivité des exportations du pays.

Les cambistes expliqueront volontiers que le franc suisse est une monnaie refuge qui attire les flux de capitaux en période d'incertitude économique et politique, comme ce fut le cas pendant la crise de la dette européenne. Les investisseurs ont commencé à placer leur argent en francs suisses pendant cette période, ce qui a exercé une énorme pression à l'achat sur la monnaie.

Ce graphique journalier montre l'effet spectaculaire de la décision de la BNS le 15 janvier 2015.

Si personne, en dehors de la Banque nationale suisse, ne connaît les véritables raisons de cette décision qui a fait grimper le franc suisse en flèche et a nui aux exportateurs suisses, quelques théories circulent.

Selon la première théorie, la Suisse considérait la zone euro comme fragile pendant la crise de la dette européenne et ne voulait pas risquer que le franc suisse reste fixé à un euro affaibli. Une autre théorie qui circule dit que la Suisse veut une parité de change avec l'euro.

Quelle que soit la raison de cette décision, le désarrimage du franc suisse par rapport à l'euro a eu des conséquences dramatiques sur les marchés financiers. De nombreux brokers ont subi de lourdes pertes car les traders se sont positionnés sur une hausse du taux EUR/CHF, pensant que tout mouvement en dessous de 1,20 serait de courte durée et qu'ils bénéficieraient de tout petit mouvement à la hausse.

En outre, des centaines de milliers de personnes à travers l'Europe qui avaient leurs hypothèques libellées en francs suisses (en raison de la stabilité de la monnaie pendant la crise financière de 2008 et des taux d'intérêt relativement plus bas) ont vu leurs engagements augmenter de façon spectaculaire après la décision de la BNS le 15 janvier 2015.

Les confinements de 2020

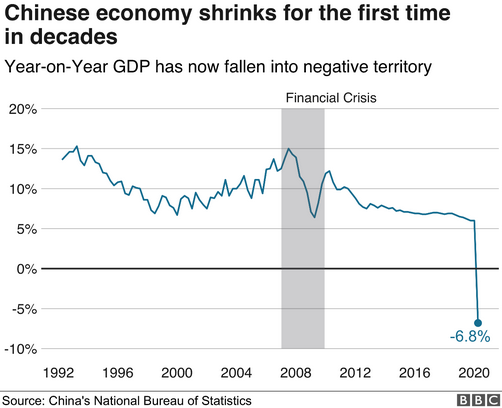

Contrairement à d'autres exemples de cygnes noirs, la pandémie de coronavirus qui a débuté fin 2019 en Chine et s'est rapidement propagée dans le reste du monde en 2020 a entraîné la perte tragique d'un grand nombre de vies. Outre l'aspect humain de la souffrance, la maladie a également déclenché la pire récession économique depuis la Grande Dépression de 1929 : les pays se sont verrouillés, le flux mondial de biens et de services a ralenti de manière spectaculaire et 20 millions de personnes ont perdu leur emploi rien qu'aux États-Unis en un seul mois.

Dans l'édition d'avril de ses Perspectives de l'économie mondiale, le FMI prévoyait que la croissance économique mondiale en 2020 tomberait à -3 %. En juin, le FMI a encore abaissé ses prévisions de croissance mondiale de 1,9 % à -4,9 %.

L'impact économique a été si grave que la Chine a connu sa première contraction économique depuis des décennies. À titre de comparaison, lors de la crise financière de 2008, le monde a vu la production économique mondiale diminuer de -0,1 % en glissement annuel.

En février et mars 2020, au plus fort du pessimisme mondial et des confinements nationaux, le S&P 500 a perdu la bagatelle de -35,5 % en quelques semaines, une chute sans précédent dans l'histoire moderne. Le Dow Jones Industrial Average a perdu -38,5 %, tandis que le dollar américain, une monnaie refuge traditionnelle, a augmenté de près de 9 % au cours de la même période.

De nombreux économistes ont discuté de ce à quoi ressemblerait la voie de la reprise économique. Les prédictions de reprise en forme de V, de L, de U et même de W étaient sur la table, la lettre représentant la trajectoire du marché boursier.

Grâce à l'ampleur sans précédent des aides publiques, des dépenses budgétaires et de l'assouplissement quantitatif mis en place par les pays du monde entier, les marchés se sont globalement redressés en forme de V. La plupart des indices mondiaux, dont le S&P 500 et le DAX allemand, ont atteint de nouveaux sommets historiques quelques mois seulement après la pire chute des cours boursiers de l'histoire. Toutefois, certains secteurs sont restés à la traîne de l'évolution générale du marché à partir de mai 2021, notamment les compagnies aériennes, les entreprises opérant dans les domaines du voyage et du tourisme, et les sociétés de services nécessitant un contact humain direct.

Les crypto-monnaies, comme le bitcoin et l'ethereum, ont également atteint des sommets, l'argent bon marché et l'intérêt spéculatif ayant stimulé la plupart des classes d'actifs. Si certains affirment que nous entrons dans une période de bulles boursières, seul le temps dira si l'économie mondiale a pu se remettre complètement de la pire pandémie depuis la Grande Peste.

Le trading de CFD implique un risque de perte significatif, il ne convient donc pas à tous les investisseurs. 74 à 89% des comptes d'investisseurs particuliers perdent de l'argent en négociant des CFD.

Hors ligne

- Utilisateurs enregistrés en ligne dans ce sujet: 0, invités: 1

- [Bot] ClaudeBot