Vous n'êtes pas identifié(e).

- Contributions: Récentes | Sans réponse

#1 11-05-2022 23:02:20

- Climax

- Administrateur

- Inscription: 30-08-2008

- Messages: 6 411

Drawdowns - Pourquoi ils sont la pire chose dans le trading

L'objectif principal du trading et de l'investissement est de gagner plus d'argent au fil du temps que ce que l'on perd. Au pire, cela devrait préserver votre pouvoir d'achat au fil du temps. Les drawdowns sont la seule chose qu'il faut éviter à tout prix.

Warren Buffett est connu pour ses citations sur l'investissement, dont l'une porte sur ses "règles" :

Règle numéro 1 : ne jamais perdre d'argent.

Règle numéro 2 : ne pas oublier la règle numéro 1.

Bien sûr, tout le monde sait que Buffett a lui-même perdu des milliards de dollars de manière très publique à de nombreuses reprises au cours de sa carrière, y compris une perte de 23 milliards de dollars, soit environ 40 % de sa valeur nette, pendant la crise financière de 2008.

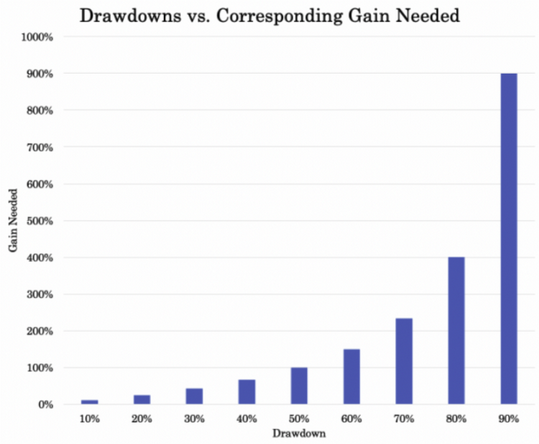

Le calcul des drawdowns

Si vous perdez 10 %, vous avez besoin d'un gain de 11 % pour revenir au niveau où vous étiez.

En revanche, si vous perdez 20 %, vous avez besoin d'un gain de 25 % pour revenir au point d'équilibre.

Si vous perdez 50 %, vous avez maintenant besoin d'un gain de 100 % (doublement de votre portefeuille).

L'idée est que les pertes ne sont pas compensées par les gains correspondants, il est donc important d'éviter les drawdowns.

L'effet n'est pas linéaire.

Plus le trou est grand, plus il est difficile d'en sortir.

Quelle est l'ampleur de la baisse à tolérer ?

Cela dépend en grande partie de votre tolérance au risque, de votre horizon temporel et de vos objectifs financiers.

Il peut s'agir de s'assurer que le portefeuille conserve toujours sa valeur en termes réels (corrigés de l'inflation) ou d'accepter des baisses nominales plus importantes pour conserver une plus grande marge de manœuvre.

Nous abordons ce sujet dans cet article.

Les pertes et les gains à pourcentage égal ne se compensent pas

L'une des implications est que si vous jouez à un jeu où vous alternez des gains et des pertes de même ampleur, vous finirez par perdre de l'argent.

Par exemple, disons que vous alternez des gains et des pertes de 50 % chacun.

Disons que vous commencez le jeu avec 1 000 $.

Vous gagnez 50 % dans la partie "gain" du premier tour - c'est-à-dire que vous êtes maintenant à 1 500 $ - et perdez 50 % à la fin du tour, ce qui vous ramène à 750 $.

En d'autres termes, vous avez eu un gain de 50 % et une perte de 50 % et vous avez déjà perdu 25 %.

Ensuite, au deuxième tour, vous gagnez 50 % (vous repassez au-dessus du seuil de rentabilité à 1 125 $), mais en perdant 50 %, vous tombez à 562,50 $, et ainsi de suite.

À chaque tour de ce jeu, vous finirez avec moins d'argent que vous n'en aviez auparavant.

Comme nous l'avons mentionné plus haut, pour rembourser cette perte de 50 %, il vous faut un gain de 100 %, et pas seulement le pourcentage de perte correspondant.

Même s'il s'agit du même ordre de grandeur, votre gain de 50 % est loin d'être suffisant.

Au début du quatrième tour de ce jeu, après trois gains et trois pertes, vous aurez déjà perdu plus de 50 % de votre investissement initial, soit un peu plus de 400 $.

Après seulement dix tours de ce jeu - même si vous avez des gains et des pertes de même pourcentage - vous aurez déjà perdu environ 90 % de votre investissement initial.

Après 15 tours, vous aurez perdu plus de 97 %.

Et après 20 tours, vous aurez perdu plus de 99 % de votre somme initiale - il ne vous restera plus que 6 $ sur vos 1 000 $ initiaux.

Voici à quoi cela ressemble graphiquement :

Il s'agit d'un autre exercice qui montre l'importance d'une gestion prudente des risques et à quel point vous devez être prudent lorsque vous gérez de l'argent.

C'est l'aspect le plus important du trading et, en général, de la plupart des activités de trading.

Drawdowns moyens sur les marchés boursiers américains

Au cours d'une année donnée, il est tout à fait normal que les marchés boursiers américains subissent une baisse d'environ 10 %.

Cette fluctuation est une caractéristique standard de l'investissement en actions.

Au cours des quatre dernières décennies, l'année moyenne a comporté une baisse temporaire d'environ 10 %, même pendant les périodes de forte hausse des marchés ou de croissance économique stable.

Ce schéma récurrent reflète la tendance du marché à intégrer un large éventail de risques macroéconomiques, géopolitiques et politiques.

Ces baisses en milieu de cycle sont souvent dues à l'évolution des attentes en matière de croissance, d'inflation, de primes de risque (rendement d'un actif ou d'une classe d'actifs par rapport à un autre), de taux d'intérêt ou d'événements mondiaux.

Par exemple, les signes d'un ralentissement de la croissance du PIB ou d'une incertitude croissante en matière de politique commerciale peuvent déclencher un repli. L'histoire montre néanmoins que ces types de corrections sont généralement temporaires.

Si les valorisations peuvent s'ajuster à la baisse en réponse à un ralentissement de la croissance économique, la trajectoire du marché à plus long terme reste souvent intacte, en particulier en dehors des récessions ou de la dynamique de 2008.

Des baisses de cette ampleur peuvent être déstabilisantes sur le moment, mais ne sont pas nécessairement le signe d'une faiblesse systémique.

Une baisse de 10 % a toujours constitué une opportunité d'achat plutôt qu'une raison de sortir du marché. Il est difficile d'anticiper le marché et la plupart des gens se trompent.

Lorsque l'économie dans son ensemble et les bénéfices des entreprises continuent de progresser, les marchés ont tendance à se redresser et à reprendre le chemin de la hausse.

Au cours des 40 dernières années, un investisseur qui aurait acheté le S&P 500 après une baisse de 10 % par rapport à son sommet aurait obtenu des rendements positifs sur six mois environ trois quarts du temps.

Cette tendance historique renforce l'idée que la volatilité des marchés fait tout simplement partie du processus. Il n'est ni rare ni fondamentalement alarmant que les marchés connaissent ces revers temporaires.

Les actions sont une classe d'actifs de longue durée qui sont continuellement évaluées à la valeur du marché. C'est leur nature même.

En revanche, elles constituent une réaction naturelle à l'évolution des données, au changement de sentiment et à l'incertitude - souvent de courte durée.

Pour les investisseurs à long terme, il est essentiel de comprendre ce contexte pour rester concentré sur les tendances générales plutôt que de réagir émotionnellement aux baisses habituelles.

Pour mettre les choses en contexte

À court terme, les cours des actions sont fortement influencés par les forces macroéconomiques - les variations de la croissance attendue, de l'inflation, des taux d'intérêt et des primes de risque.

Ces variables affectent la manière dont les flux de trésorerie futurs sont actualisés, entraînant parfois des fluctuations importantes des cours, même lorsque les performances réelles de l'entreprise restent stables.

Par exemple, une hausse des taux d'actualisation ou un changement soudain dans la perception des perspectives économiques peut entraîner une compression rapide des valorisations, en particulier pour les actions à durée de vie élevée dont les bénéfices sont attendus dans un avenir lointain.

Toutefois, à long terme, ces fluctuations tendent à s'équilibrer et ce sont les bénéfices qui déterminent les rendements.

Exemple

Une action dont le ratio cours/bénéfice est de 15 (1 $ de bénéfices attendus pour 15 $ de valeur de marché) signifie qu'environ 1,7 % de la valeur de marché s'accumule chaque trimestre (1/60e), ce qui est peu, mais régulier.

Au fil du temps, cet effet composé est bien plus important que le bruit du marché à court terme.

La capacité d'une entreprise à générer des bénéfices constants et croissants devient la force dominante du cours de l'action, et non le quotidien.

C'est là que les fondamentaux prennent le dessus : la croissance du chiffre d'affaires, les marges, le rendement du capital et l'efficacité opérationnelle deviennent les véritables déterminants de la valeur.

Les entreprises de qualité peuvent aider à contrôler les Drawdowns

Les entreprises de qualité se distinguent dans les deux contextes.

À court terme, leurs profils de risque plus faibles, leurs bilans solides et leurs flux de trésorerie fiables permettent d'amortir l'impact des chocs extérieurs.

Elles sont moins sensibles à la hausse des taux d'actualisation ou à l'incertitude, car les investisseurs peuvent compter sur des bénéfices réguliers aujourd'hui, et pas seulement sur des promesses de croissance pour demain (qui peuvent ou non se concrétiser).

Sur le long terme, ces mêmes fondamentaux permettent à ces entreprises de créer de la valeur et d'offrir des rendements durables.

Ainsi, même si le sentiment du marché et les forces macroéconomiques peuvent dicter l'évolution des prix à court terme, c'est la capacité bénéficiaire sous-jacente qui, en fin de compte, ancre et fait grimper les valorisations des actions.

Tiger Global et ARKK

En 2022, les taux d'intérêt ont augmenté et pratiquement toutes les actions de longue durée se sont fortement vendues.

Des gestionnaires technologiques comme ARK (par le biais de son populaire ETF ARKK) et Tiger Global ont beaucoup souffert, perdant plus de 50 % de leurs portefeuilles.

ARKK était relativement nouveau sur la scène et a atteint une grande popularité en 2020 et 2021, car il a surfé sur la vague de liquidités de la Fed lors de la reprise Covid-19.

Il n'est pas surprenant qu'elle ait beaucoup monté, puis qu'elle ait chuté de manière similaire lorsque le vent a tourné, étant donné la nature hautement spéculative de son portefeuille.

Tiger Global, en revanche, a été plus surprenant.

Il s'agissait de l'un des plus grands fonds spéculatifs au monde, spécialisé dans la technologie depuis sa création et gérant environ 35 milliards de dollars dans ses portefeuilles d'actions publiques (et environ 65 milliards de dollars supplémentaires dans ses portefeuilles d'actions privées, bien que ces fonds ne soient pas évalués à la valeur du marché).

Chase Coleman a ouvert le fonds en 2001 après avoir travaillé chez Tiger Management de Julian Robertson. Il a obtenu d'excellents résultats en investissant pendant plus de 20 ans sur toutes sortes de marchés.

Dans une lettre adressée en mai aux investisseurs, Tiger Global a écrit :

Cher investisseur,

Le mois d'avril a ajouté à un début d'année 2022 très décevant pour nos fonds publics. Les marchés n'ont pas été coopératifs compte tenu du contexte macroéconomique, mais nous ne croyons pas aux excuses et n'en offrirons donc aucune.

Nous continuons à gérer le portefeuille de la manière décrite dans notre lettre du 1er trimestre. Nous avons confiance en notre équipe, en notre processus et en notre portefeuille et nous savons que nous regarderons cette période comme un moment dans un long voyage et que nous bénéficierons des améliorations de processus que nous continuons à faire en tant que société.

Nous sommes là pour répondre à vos questions, nous restons déterminés à récupérer nos pertes et nous avons l'intention d'être aussi transparents et communicatifs que possible pendant cette période difficile. Nous apprécions votre engagement et votre confiance.

Sincèrement,

L'équipe d'investissement de Tiger Global

Extrait du Financial Times :

Tiger Global a subi une perte d'environ 17 milliards de dollars au cours de la liquidation des valeurs technologiques de cette année, ce qui constitue l'une des plus grandes pertes en dollars de l'histoire pour un fonds spéculatif.

Cette série de mauvaises performances signifie que la société - l'un des plus grands fonds spéculatifs au monde et un gros investisseur dans des sociétés spéculatives à forte croissance dont les actions ont chuté depuis leurs pics de pandémie - a effacé en quatre mois environ deux tiers de ses gains depuis son lancement en 2001, selon les calculs de LCH Investments.

Le propre fonds spéculatif de Robertson a été fermé en 2000 lorsque ses rendements ont été nettement inférieurs à ceux obtenus par d'autres investisseurs pendant la bulle Internet.

Après sa fermeture, de nombreux employés et protégés de Robertson ont créé de nouveaux fonds spéculatifs, connus sous le nom de Tiger Cubs.

Softbank est un autre fonds technologique populaire qui a été touché.

Selon Bloomberg, la firme de Masa Son aurait perdu environ 18,6 milliards de dollars sur son seul portefeuille public au cours du premier trimestre 2022. L'unité Vision Fund a perdu environ 10 milliards de dollars.

Drawdowns dans le contexte de l'industrie des hedge funds

Dans le secteur des fonds spéculatifs, il est très difficile de se remettre de ce genre de pertes abruptes.

Les hedge funds facturent des commissions de performance en plus des frais de gestion. C'est ce qu'on appelle traditionnellement le "2 et 20", le 2 signifiant 2 % de frais de gestion et 20 % de commissions de performance. (Aujourd'hui, on parle plutôt de "1,5 et 17" en termes de moyenne du secteur).

Bien que les frais de gestion soient généralement supérieurs à ceux des fonds communs de placement (environ le double en général), c'est sur les commissions de performance que l'on peut réaliser de gros revenus.

En fait, certains hedge funds renoncent aux frais de gestion pour être récompensés par des commissions de performance plus élevées. C'est risqué car cela signifie qu'ils n'ont pas de revenus de base pour payer les coûts d'exploitation.

Cependant, avec la concurrence et les LP (c'est-à-dire leurs investisseurs) qui veulent mieux aligner les incitations, c'est une façon assez populaire de structurer les accords.

Par exemple, un fonds de pension a généralement besoin d'un rendement annuel de 6 à 8 % pour financer ses obligations.

L'intérêt d'un fonds de pension est donc de payer le moins de frais de gestion possible et de payer le moins de frais possible sur le type de rendement dont il a besoin (parce que cela ne ferait que réduire le rendement qu'il obtient).

Par conséquent, pour tout ce qui dépasse les rendements dont elle a besoin (6 à 8 %), elle pourrait être disposée à offrir une commission de performance élevée, car tout ce qui dépasse ce seuil est "agréable à avoir" mais pas nécessairement "indispensable".

Ainsi, vous pourriez voir quelque chose comme des frais de gestion nuls ou quasi nuls et une commission de performance de 40 % ou plus sur tout ce qui dépasse les rendements nécessaires.

High water marks

Les hedge funds ont ce que l'on appelle des high water marks.

Cela signifie qu'ils ne perçoivent souvent des commissions de performance qu'une fois un certain rendement atteint.

Par exemple, un fonds spéculatif peut offrir gratuitement les premiers six pour cent de gains à un client et facturer une commission de performance sur tout ce qui est supérieur. Tout dépend de l'accord.

Cela signifie également que s'ils perdent de l'argent et connaissent une mauvaise année, ils ne peuvent pas simplement effacer l'ardoise et recommencer.

Ce plafond les suit continuellement jusqu'à ce qu'ils le rattrapent.

En d'autres termes, s'ils perdent 20 % et que leur indice de référence est de 6 %, ils doivent regagner ces 20 % (soit un gain correspondant de 25 %), plus les 6 % et tout ce qui peut s'y ajouter (par exemple, si un autre 6 % s'ajoute).

Sinon, il n'y aura pas de commission de performance.

Et sans commission de performance, cela signifie qu'il est difficile de garder vos meilleurs talents s'ils savent qu'ils ne recevront pas de prime pendant longtemps, voire plus jamais, tant qu'ils travailleront dans cette entreprise.

S'il y a une fuite des cerveaux d'un fonds, il est possible que le fonds soit encore plus en retard et qu'il doive finalement passer des années sans commissions de performance.

Il peut également être contraint de cesser ses activités s'il ne parvient pas à remonter la pente.

Melvin Capital a perdu beaucoup d'argent lors de la saga des "actions mèmes" de GameStop au début de 2021. Le PDG de Melvin, Gabe Plotkin, a cherché à faire sortir les investisseurs de son fonds avant de leur permettre de réinvestir dans un nouveau fonds.

Cette tactique visait à essayer de réinitialiser les choses afin de pouvoir commencer à facturer des commissions de performance plus tôt.

Cependant, tout le monde a rapidement compris de quoi il s'agissait, obligeant Plotkin à faire marche arrière.

Melvin Capital

Melvin Capital a perdu beaucoup d'argent lors de la saga du "mème stock" de GameStop au début de l'année 2021. Gabe Plotkin, PDG de Melvin, a cherché à faire sortir les investisseurs de son fonds avant de leur permettre d'investir à nouveau dans un nouveau fonds.

Cette tactique visait à réinitialiser les choses afin de pouvoir commencer à facturer des commissions de performance plus tôt.

Cependant, tout le monde a rapidement compris de quoi il s'agissait. Certains investisseurs ont été tellement mécontents de la proposition de contourner le "high water mark" qu'ils ont annoncé leur intention de retirer tout leur argent de la société à la première occasion.

Plotkin est alors contraint de faire marche arrière.

Melvin a finalement fermé ses portes en mai 2022, 17 mois après l'apogée de la frénésie des mèmes.

M. Plotkin a écrit qu'il avait pris sa décision après s'être entretenu avec le conseil d'administration de Melvin au cours d'un processus de réévaluation de l'entreprise qui a duré plusieurs mois.

"Les 17 derniers mois ont été une période incroyablement éprouvante pour l'entreprise et pour vous, nos investisseurs", écrit-il.

"J'ai donné tout ce que je pouvais, mais récemment, cela n'a pas suffi à vous offrir les rendements que vous êtes en droit d'attendre. Je reconnais aujourd'hui que je dois me retirer de la gestion des capitaux externes".

Risque de drawdown pour les traders individuels

Pour les traders et les investisseurs individuels, les drawdowns peuvent également être incroyablement difficiles à récupérer.

Cela est particulièrement vrai pour ceux qui sont proches de la retraite et qui n'ont pas beaucoup de temps pour rattraper les pertes.

Cela peut également être difficile sur le plan psychologique. Après tout, il est difficile de voir le solde de son compte baisser pendant les ventes du marché.

Il est facile de commencer à douter de votre stratégie ou de vous demander si vous auriez dû faire du trading ou de l'investissement en premier lieu.

Cela peut conduire à des erreurs très coûteuses si vous changez radicalement ce que vous faites.

La clé est de rester calme et de garder une perspective à long terme.

Cela est également particulièrement important sur les marchés haussiers. Lorsque les banques centrales assouplissent autant que possible leur politique, c'est généralement à ce moment-là que les actions les plus risquées se portent le mieux.

Vous pourriez voir votre voisin tripler son argent tous les quelques mois dans des investissements non rentables et par ailleurs hautement spéculatifs. Cela ne signifie pas que vous devez changer les choses et suivre le mouvement, car ces stratégies finiront par s'épuiser.

Le trading et l'investissement sont un marathon conçu pour vous apporter des bénéfices sur des décennies et vous finirez par sortir du drawdown si vous suivez des stratégies fiables et continuez à épargner et à investir votre argent.

Évaluations du drawdown

Avant d'investir, il est important de déterminer votre tolérance aux drawdowns.

Combien pouvez-vous supporter avant de commencer à vous inquiéter ou à prendre des décisions que vous ne devriez probablement pas prendre ?

Une fois que vous connaissez votre tolérance au risque, vous pouvez être plus stratégique quant à la répartition de vos investissements et aux types d'investissements ou de stratégies de trading que vous choisissez.

Par exemple, si vous ne supportez pas une grande volatilité, vous voudrez peut-être privilégier les actions de premier ordre ou les fonds indiciels plutôt que les actions individuelles ou les fonds gérés activement qui présentent une plus grande volatilité.

Vous voudrez peut-être équilibrer votre portefeuille entre différentes classes d'actifs et différents pays.

Le trading et l'investissement consistent à trouver le bon équilibre pour vous.

Si vous êtes trop conservateur, vous risquez de passer à côté de gains potentiels.

Mais si vous êtes trop agressif, vous pourriez prendre plus de risques que vous ne le souhaitez et perdre littéralement le sommeil la nuit.

Si vous devez vérifier constamment le solde de votre portefeuille ou si vous avez peur de regarder, vous prenez probablement trop de risques.

Temps de récupération d'un drawdown

Il est également important de garder à l'esprit qu'il faut du temps pour se remettre d'un drawdown.

En règle générale, plus le drawdown est important, plus la période d'immersion est longue. Donc, plus vous vous enfoncez, plus cela prendra du temps.

Ainsi, si vous perdez 50 % et que vous avez besoin de 100 % pour vous rétablir, cela peut prendre beaucoup de temps. Il n'est pas rare que les marchés aient besoin de 10 ans pour doubler, selon la situation. Il vous faudrait un peu plus de 7 % composés sur ces 10 ans.

Si vous investissez à long terme, vous serez peut-être en mesure de résister à la tempête et d'en sortir gagnant, surtout si vous épargnez davantage.

Mais si vous investissez en vue d'un objectif à court terme, comme la retraite, un drawdown peut bouleverser vos plans.

Vous devrez peut-être ajuster votre échéancier ou travailler plus longtemps.

Les drawdowns sont une partie normale de l'investissement, mais ils peuvent être difficiles à gérer, financièrement et autrement.

Il est important d'avoir un plan en place avant d'investir, afin de savoir comment vous allez faire face à une baisse de rendement si elle se produit. Ce faisant, vous pouvez contribuer à minimiser l'impact d'un drawdown sur votre portefeuille et votre tranquillité d'esprit.

Qu'est-ce qu'un drawdown maximal (DDM) ?

Un drawdown maximum (DDM) est la plus grande baisse de la valeur d'un investissement entre le pic et le creux.

Il est généralement exprimé en pourcentage et calculé en prenant la différence entre le pic le plus élevé et le creux le plus bas d'un actif, divisée par le pic le plus élevé de l'actif.

Par exemple, si un investissement a un sommet historique de 100 $ et un creux historique de 50 $, son DDM sera de 50 %.

Comme le DDM mesure l'ampleur d'une baisse par rapport au point culminant de l'actif, il est utile pour comparer différents investissements.

Il peut également aider les investisseurs à évaluer le niveau de risque qu'ils peuvent supporter.

En règle générale, les investissements dont le DDM est plus élevé sont considérés comme plus risqués.

Rendement sur le Drawdown maximum (RoMaD)

Le RoMaD est défini comme le rendement d'un portefeuille divisé par son drawdown maximum.

Il s'agit d'une mesure de la performance ajustée au risque qui tient compte de l'ampleur du drawdown d'un investissement.

Plus le RoMaD est élevé, meilleur est le rendement ajusté au risque de l'investissement.

Le RoMaD peut être utile pour comparer différents investissements ou évaluer le niveau de risque que vous pouvez supporter.

Par exemple, si deux investissements ont le même rendement mais que l'un d'entre eux a un RoMaD plus élevé, cela signifie que cet investissement a eu moins de drawdown par rapport à son rendement et est donc considéré comme plus efficace.

Conclusion

Les drawdowns font partie intégrante de l'investissement et du trading.

Cependant, vous pouvez prendre des mesures pour les éviter, par exemple

une meilleure diversification

posséder des options pour vous protéger

détenir des titres dont les rendements et les bilans sont meilleurs

avoir une exposition à différentes catégories d'actifs dans différents pays et dans différentes devises

posséder des flux de rendements qui ne sont pas corrélés.

Lorsqu'ils surviennent, il est important de mettre en place un plan pour y faire face.

En comprenant les causes des baisses de rendement, vous serez mieux à même de résister aux tempêtes et d'en sortir gagnant à long terme.

Le trading de CFD implique un risque de perte significatif, il ne convient donc pas à tous les investisseurs. 74 à 89% des comptes d'investisseurs particuliers perdent de l'argent en négociant des CFD.

Hors ligne

- Utilisateurs enregistrés en ligne dans ce sujet: 0, invités: 1

- [Bot] ClaudeBot