Vous n'êtes pas identifié(e).

- Contributions: Récentes | Sans réponse

#1 17-06-2024 15:01:55

- Climax

- Administrateur

- Inscription: 30-08-2008

- Messages: 6 411

Butterfly Spread - stratégie de trading d'options

Le butterfly spread est une stratégie de trading d'options conçue pour tirer profit d'un mouvement minimal du prix de l'actif sous-jacent.

Cette stratégie est populaire parmi les traders qui cherchent à tirer profit d'environnements à faible volatilité.

Elle fait partie de la famille des stratégies de trading de spreads.

Points clés :

Gestion du risque

Le butterfly spread limite à la fois les pertes et les gains potentiels.

Il offre un profil risque/récompense contrôlé, adapté aux marchés volatils.

Rentabilité

Cette stratégie est généralement peu coûteuse, car elle consiste à acheter et à vendre des options à des prix d'exercice différents, ce qui minimise l'investissement initial.

Perspectives de marché neutres

Cette stratégie est idéale pour les traders qui anticipent des mouvements de prix minimes.

Les bénéfices sont maximisés lorsque le prix de l'actif sous-jacent reste proche du prix d'exercice intermédiaire à l'échéance.

Définition et structure de base

Le butterfly spread implique trois prix d'exercice différents et généralement quatre contrats d'option.

Il combine les spreads haussiers et baissiers pour créer une position avec un risque et un potentiel de profit limités.

La structure peut être appliquée en utilisant des options d'achat ou de vente.

Composantes du Butterfly Spread

Butterfly Spread long avec options d'achat (Calls)

1. Achat d'une option d'achat au prix d'exercice le plus bas (A) : Le trader achète une option d'achat à un prix d'exercice inférieur (A), en payant une prime.

2. Vente de deux options d'achat au prix d'exercice moyen (B) : Le trader vend deux options d'achat à un prix d'exercice intermédiaire (B), en recevant des primes.

3. Achat d'une option d'achat à un prix d'exercice plus élevé (C) : Enfin, le trader achète une option d'achat à un prix d'exercice plus élevé (C), en payant une autre prime.

Butterfly spread long avec options de vente (Puts)

1. Achat d'une option de vente à un prix d'exercice plus élevé (C) : La première jambe consiste à acheter une option de vente au prix d'exercice le plus élevé (C), en payant une prime.

2. Vente de deux options de vente au prix d'exercice moyen (B) : Le trader vend deux options de vente au prix d'exercice intermédiaire (B), en recevant des primes.

3. Achat d'une option de vente à un prix d'exercice inférieur (A) : La dernière étape consiste à acheter une option de vente au prix d'exercice inférieur (A), en payant une autre prime.

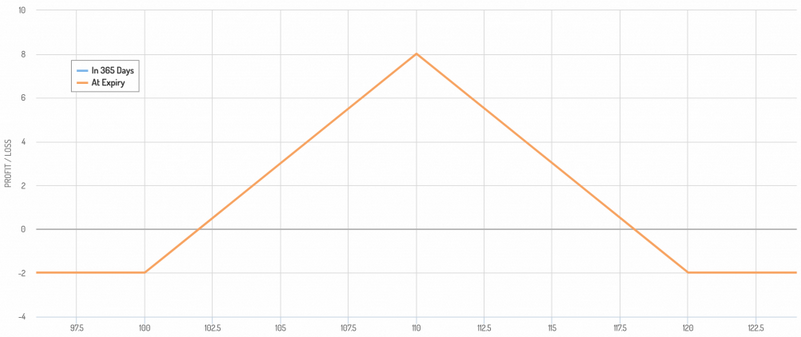

Diagramme de gain du Butterfly Spread

L'utilisation d'options d'achat et d'options de vente permet d'obtenir le même type de diagramme de gains d'options :

Potentiel de gain et de perte

Le profit maximal est atteint si le prix de l'actif sous-jacent correspond exactement au prix d'exercice moyen (B) à l'expiration. Le bénéfice est calculé comme suit :

Profit maximum = Prix d'exercice de l'option intermédiaire (B) - Prix d'exercice de l'option inférieure (A) - Prime nette payée.

La perte maximale se produit si le prix de l'actif sous-jacent se situe en dehors des prix d'exercice inférieurs ou supérieurs (A ou C) à l'échéance. La perte est limitée à la prime nette payée pour entrer dans la transaction :

Perte maximale = Prime nette payée

Seuil de rentabilité (Breakeven)

Le seuil de rentabilité peut être calculé comme suit :

Point mort inférieur : Seuil de rentabilité inférieur = Prix d'exercice inférieur (A) + Prime nette payée

Point mort supérieur : Seuil de rentabilité supérieur = Prix d'exercice plus élevé (C) - Prime nette payée

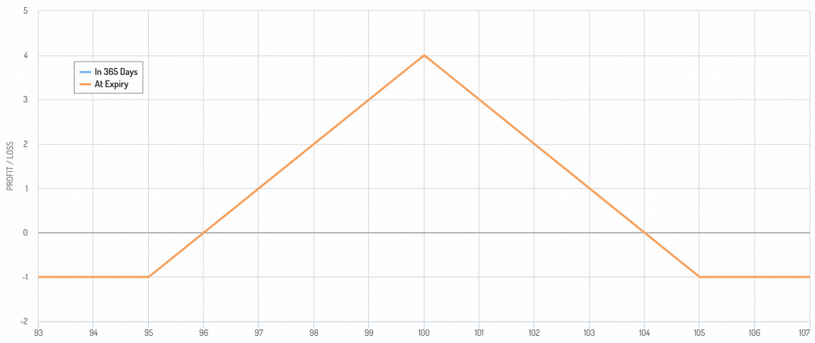

Exemple

Prenons l'exemple d'une action qui se négocie à 100 $. Un trader exécute un butterfly spread avec les options suivantes :

Achat d'une option d'achat à 95 $ (A) pour 7 $

Vente de deux options d'achat à 100 $ (B) pour 4 $ chacune

Achat d'une option d'achat à 105 $ (C) pour 2 $.

La prime nette payée est la suivante

Prime nette payée = 7 $ - 2(4 $) + 2 $ = 1 $.

Le profit maximal est le suivant :

Profit maximal = 100 $ - 95 $ - 1 $ = 4 $

Les seuils de rentabilité sont les suivants :

Seuil de rentabilité inférieur : 95 $ + 1 $ = 96 $

Seuil de rentabilité supérieur : 105 $ - 1 $ = 104 $

Diagramme des gains

Le diagramme des gains se trouve ci-dessous :

Types de Butterfly Spreads

Les butterfly spreads sont des stratégies d'options polyvalentes qui peuvent être adaptées à différents marchés et attentes.

Voici les principaux types de butterfly spreads disponibles pour les traders.

Nous les encadrerons en fonction de la structure, des perspectives de marché et des pertes et profits.

Butterfly spread long avec des options d'achat

Structure - Achat d'une option d'achat à un prix d'exercice inférieur, vente de deux options d'achat à un prix d'exercice moyen et achat d'une option d'achat à un prix d'exercice supérieur.

Perspectives du marché - Neutre à légèrement haussier. Les traders s'attendent à ce que le prix de l'action soit proche du prix d'exercice moyen à l'échéance.

Profit et perte - Profit limité si le cours de l'action est au prix d'exercice moyen à l'échéance. Perte limitée si le cours de l'action est en dehors des ailes (prix d'exercice inférieur ou supérieur).

Butterfly Spread long avec options de vente

Structure - Achat d'une option de vente à un prix d'exercice supérieur, vente de deux options de vente à un prix d'exercice moyen, puis achat d'une option de vente à un prix d'exercice inférieur.

Perspectives du marché - Identiques aux précédentes.Profit et perte - Comme ci-dessus.

Iron Butterfly Spread

Structure - Combinaison d'une option de vente haussière et d'une option d'achat baissière. Vente d'une option d'achat et d'une option de vente (at-the-money) , achat d'une option d'achat et d'une option de vente (out-of-the-money).

Perspectives du marché - Neutre. Les traders s'attendent à une faible volatilité et à ce que le cours de l'action reste proche du prix d'exercice des options vendues.

Profit et perte - Profit limité si le cours de l'action atteint le prix d'exercice des options vendues à l'échéance. Perte limitée si le cours de l'action s'éloigne considérablement du prix d'exercice.

Butterfly Spread à aile brisée

Structure - Similaire à un butterfly spread standard, mais avec les ailes (options d'achat) placées à des distances inégales du milieu (options de vente).

Perspectives du marché - Neutres à légèrement directionnelles, en fonction de l'inclinaison des ailes.

Profit et perte - Profit limité avec un risque asymétrique. Un côté présente un risque plus élevé que l'autre, en fonction de l'asymétrie.

Butterfly Spread calendaire

Structure - Combinaison de spreads calendaires (options avec des dates d'expiration différentes) dans une structure Butterfly.

Perspectives du marché - Neutre, avec une anticipation de faible volatilité à court terme, mais un potentiel de volatilité plus élevé par la suite.

Profit et perte - Profit limité si le cours de l'action est proche du prix d'exercice des options vendues à la première échéance. Les pertes dépendent de l'évolution de l'actif sous-jacent.

Avantages et inconvénients

👍 Avantages

Potentiel de rendement de qualité - Le potentiel de rendement peut être bon si le prix de l'actif sous-jacent atteint le prix d'exercice intermédiaire à l'échéance.

Risque limité - Les butterfly spreads présentent un risque clairement défini, ce qui permet aux traders de gérer plus facilement les pertes potentielles.

Faible coût - Par rapport à d'autres stratégies, ils peuvent être relativement peu coûteux à mettre en place, car les primes reçues des options vendues compensent en partie le coût des options achetées.

Flexibilité - Ils peuvent être adaptés à différents marchés (neutres, légèrement haussiers ou légèrement baissiers) en ajustant les prix d'exercice et le type d'options utilisées.

👎 Inconvénients

Commissions et frais - Les coûts sont plus élevés en raison des transactions multiples.

Fourchette de profit limitée - Le profit maximal n'est atteint que si le prix de l'actif sous-jacent se situe au milieu du prix d'exercice à l'échéance. Si le cours s'éloigne considérablement de ce point, le bénéfice potentiel diminue.

Complexité - Ils peuvent être complexes à mettre en place et à gérer, en particulier pour les traders débutants. Il est important de comprendre les nuances des différents prix d'exercice et dates d'expiration.

Décroissance temporelle - La décroissance temporelle (thêta) joue en faveur de la stratégie à mesure que l'échéance approche, mais elle peut également entraîner des pertes si le prix de l'actif sous-jacent n'évolue pas comme prévu.

Meilleur moment pour mettre en place une stratégie d'options Butterfly Spread

Faibles attentes en matière de volatilité

Les Butterfly Spreads sont plus efficaces dans des environnements à faible volatilité, lorsque le prix de l'actif sous-jacent ne devrait pas évoluer de manière significative.

Cela permet à la stratégie d'exploiter la décroissance temporelle des options vendues au prix d'exercice intermédiaire.

Perspectives de marché neutres

Cette stratégie est idéale lorsque le trader a une vision neutre du marché et s'attend à ce que le prix de l'actif sous-jacent reste assez proche du prix d'exercice intermédiaire de l'opération mixte.

Horizons d'événements définis

Ils peuvent être avantageux lors d'événements spécifiques, tels que la publication de résultats ou de données économiques, lorsque le trader s'attend à un mouvement limité du prix de l'actif sous-jacent (c'est-à-dire que l'entreprise réponde à ses attentes).

Conditions de marché en fourchette

Dans un marché à fourchette limitée, où le prix de l'actif sous-jacent oscille à l'intérieur d'une certaine fourchette, un butterfly spread peut être utilisé pour tirer profit du modèle de prix prévisible.

Proximité de l'échéance

Ils peuvent être mis en place lorsque les options approchent de l'échéance, ce qui permet au trader de profiter de la décroissance accélérée des options vendues.

Ceci est particulièrement utile lorsque le prix de l'actif sous-jacent est proche du prix d'exercice moyen.

Conclusion

Le butterfly spread est une stratégie d'options idéale pour les traders qui s'attendent à une faible volatilité.

En combinant plusieurs options à des prix d'exercice différents, les traders peuvent créer une position avec des caractéristiques de risque et de rendement définies.

Néanmoins, la complexité et le potentiel de profit limité doivent être pris en compte.

Brokers d'options

Le trading de CFD implique un risque de perte significatif, il ne convient donc pas à tous les investisseurs. 74 à 89% des comptes d'investisseurs particuliers perdent de l'argent en négociant des CFD.

Hors ligne

- Utilisateurs enregistrés en ligne dans ce sujet: 0, invités: 1

- [Bot] ClaudeBot