Les warrants et les options d'achat (Call)

Les warrants et les options d'achat sont des titres assez semblables à bien des égards, mais ils ont aussi quelques différences notables.

Un warrant est un titre qui donne à son détenteur le droit, mais pas l'obligation, d'acheter une action ordinaire directement auprès de la société à un prix fixe pendant une période de temps prédéfinie.

Comme pour un warrant, une option d'achat (call) offre aussi à son détenteur le droit, sans obligation, d'acheter une action ordinaire à un prix fixe pendant une période de temps définie.

Alors, quelles sont les différences entre ces deux instruments de trading ?

Différence entre les warrants et les options call

- Émetteur : les warrants sont émis par une entreprise spécifique, tandis que les options négociées en bourse sont émises par une bourse d'options comme le Chicago Board Options Exchange aux états-Unis. Les options sont donc plus standardisées dans certains aspects comme la période d'expiration et le nombre d'actions par contrat d'option (généralement 100).

- Maturité : les warrants ont des périodes d'échéance supérieure aux options. Les warrants expirent généralement au bout d'un à deux ans et ils peuvent parfois avoir des échéances bien au-delà de cinq ans. Les options d'achat ont des échéances allant de quelques semaines ou quelques mois à un an ou deux, les options à plus long terme sont susceptibles de ne pas être très liquides.

- Dilution : les warrants causent une dilution parce qu'une entreprise est tenue d'émettre de nouvelles actions lorsqu'un warrant est exercé. Exercer une option d'achat n'implique pas l'émission de nouvelles actions, car une option d'achat est un instrument dérivé sur une action ordinaire existante de l'entreprise.

Pourquoi les warrants et les options call sont-ils émis ?

Les warrants font office de "rallonge" pour une action ou une obligation (émission de dette). Les investisseurs aiment les warrants parce qu'ils offrent une participation supplémentaire dans la croissance d'une entreprise. Les entreprises incluent les warrants dans les actions ou les obligations pour baisser les coûts de financement et fournir une assurance supplémentaire des capitaux si l'action se porte bien. De plus, les investisseurs sont plus enclins à opter pour un taux d'intérêt légèrement inférieur sur un financement obligataire si un warrant est adossé à l'obligation.

Les options négociées en bourse répondent à certains critères, comme le prix de l'action, le nombre d'actions en circulation, la distribution du volume moyen quotidien. Les options sur actions facilitent la couverture et la spéculation pour les investisseurs et traders.

Exemples

Les attributs de base d'un warrant et d'une option call sont les mêmes :

- Prixd'exercice ou strike price : le prix auquel l'acheteur d'un warrant ou d'une option call a le droit d'acheter l'actif sous-jacent. "Prix d'exercice" est le terme préféré en référence aux warrants.

- échéance ou expiration : la période de temps limitée au cours de laquelle le warrant ou l'option peut être exercée.

- Prix de l'option ou prime : le prix à payer pour acquérir un warrant ou une option.

Par exemple, considérons un warrant avec un prix d'exercice de 5 $ sur une action qui se négocie à 4 $. Le warrant expire dans un an et est actuellement au prix de 50 cents. Si le titre sous-jacents se négocie à plus de 5 $ pendant la période d'expiration d'un an, le prix du warrant va augmenter en conséquence. Supposons que juste avant l'expiration d'un an du warrant, le titre sous-jacent grimpe jusqu'à 7 $. Le warrant aurait alors une valeur d'au moins 2 $ (la différence entre le prix de l'action et le prix d'exercice du warrant). Et inversement, si le cours du sous-jacent passe sous les 5 $ juste avant l'expiration du warrant, le warrant aurait très peu de valeur.

Un trade avec une option call est très similaire. Une option d'achat qui expire dans un mois avec un prix d'exercice de 12,50 $ sur une action qui se négocie à 12 $ verra son prix fluctuer comme l'action sous-jacente. Si le titre se négocie à 13,50 $ juste avant expiration de l'option, le call aura une valeur d'au moins 1 $. Inversement, si l'action se négocie à ou en dessous de 12,50 $ à la date d'expiration de l'option call, l'option expirera sans valeur et l'investisseur perdra la prime payée pour acheter l'option.

La valeur intrinsèque et la valeur temporelle

Les mêmes variables influent sur le prix (la prime) nécessaire pour acheter une option call ou un warrant, mais d'autres facteurs supplémentaires affectent le prix du warrant. D'abord, essayons de comprendre les deux éléments de base de la valeur d'un warrant et d'une option - la valeur intrinsèque et la valeur temps.

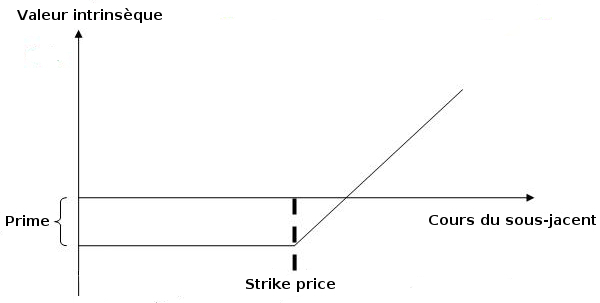

La valeur intrinsèque d'un warrant ou d'une option call est la différence entre le prix du sous-jacent et le prix d'exercice ou strike price. La valeur intrinsèque peut être nulle, mais elle ne peut jamais être négative. Par exemple, si une action sous-jacente se négocie à 10 $ et que le prix d'exercice d'une option call est de 8 $, la valeur intrinsèque de l'option est de 2 $. Si le titre se négocie à 7 $, la valeur intrinsèque de l'option est de zéro. (prix du sous-jacent - prix d'exercice = valeur intrinsèque)

La valeur temps est la différence entre le prix d'un warrant ou d'une option call et sa valeur intrinsèque. Pour l'exemple ci-dessus d'un trade d'une action à 10 $ et un prix d'exercice de 7 $, si le prix de l'option est de 2,50 $ et la valeur intrinsèque de 2 $, alors la valeur temps est de 50 cents. Le prix d'une option avec une valeur intrinsèque nulle est entièrement composée de valeur de temps. La valeur temps représente la possibilité de trader l'action au-dessus du prix d'exercice à l'expiration de l'option. (prix de l'option "la prime" - valeur intrinsèque = valeur temps)

Le prix ou la prime

Les facteurs qui influencent le prix d'une option d'achat ou d'un warrant sont :

- Cours de l'action Sous-jacente : le prix d'une option ou d'un warrant augmente quand le cours de l'action sous-jacente augmente.

- Prixd'exercice ou strike price : plus le prix d'exercice est bas, plus le prix de l'option call ou du warrant sera haute. Pourquoi ? Parce que l'investisseur paye plus pour avoir le droit d'acheter un actif à un prix inférieur au cours du sous-jacent.

- Temps avant l'expiration : le prix est plus élevé quand il est le plus éloigné de la date d'expiration.

- La volatilité implicite : le prix augmente quand la volatilité est élevée, car l'option a une plus grande probabilité d'être rentable si le sous-jacent est plus volatile.

- Taux d'intérêt sans risque : plus le taux d'intérêt est haut, plus le prix du warrant ou de l'option sera haut.

Le modèle Black-Scholes est le plus couramment utilisé pour le prix des options, tandis qu'une version modifiée de ce modèle est utilisée pour obtenir le prix des warrants. Les valeurs de ces variables sont insérées dans un calculateur qui fournit alors le prix de l'option. Comme les autres variables sont plus ou moins fixes, l'estimation de la volatilité implicite devient la variable la plus importante pour le prix d'une option.

Le prix d'un warrant est légèrement différent, car il doit tenir compte de la dilution mentionnée précédemment et de son "Gearing". Le gearing est le rapport entre le prix des actions et le prix des warrants, il représente l'effet de levier que le warrant offre. La valeur du warrant est directement proportionnelle à son gearing.

La fonction de dilution rend un warrant légèrement moins cher qu'une option call identique, par un facteur de (n / n + w), où "n" est le nombre d'actions en circulation et "w" le nombre de warrants. Par exemple pour un million d'actions et 100.000 warrants en circulation, si une option call sur ce titre se négocie à 1 $, un warrant identique (avec la même échéance et prix d'exercice) serait évalué à environ 91 cents.

Exemple de trading avec des warrants ou des options call

Le plus grand avantage de l'utilisation des warrants et des options call, c'est que ces instruments de trading offrent un potentiel de gain illimité, tout en limitant la perte possible du montant investi. L'autre avantage majeur est leur effet de levier.

Leurs principaux inconvénients sont que contrairement à l'action sous-jacente, ils ont une durée de vie limitée et ne sont pas éligibles pour des paiements de dividendes.

Considérons un investisseur qui a une tolérance au risque élevée et 2000 $ à investir. Cet investisseur a le choix entre investir dans une action à 4 $, ou investir dans un warrant sur la même action avec un prix d'exercice de 5$. Le warrant expire dans un an et est actuellement au prix de 50 cents. L'investisseur est très optimiste sur l'action et pour tirer parti au maximum de la hausse, il décide d'investir uniquement dans les warrants. Il achète donc 4000 warrants (4000*0.50=2000$) sur l'action. Si l'action s'apprécie à 7 $ au bout d'un an environ (c'est-à-dire juste avant que les warrants expirent), chaque warrant aura une valeur de 2 $ pour un total de 8000 $, ce qui représente un gain de 6000 $ ou 300% par rapport à l'investissement initial de 2000 $. Si l'investisseur avait choisi d'investir directement dans l'action à la place, son retour sur investissement n'aurait été que 1500 $ ou 75% par rapport à l'investissement initial.

Bien sûr, si l'action avait clôturée à 4,50 $ juste avant l'expiration des warrants, l'investisseur aurait perdu 100 % de son investissement initial de 2000 $ en warrants, par opposition à un gain de 12,5 % s'il avait investi dans l'action à la place.

Conclusion

Les warrants sont très populaires dans certains marchés comme le Canada et Hong Kong. Au Canada, par exemple, il est de pratique courante pour les sociétés de ressources qui recueillent des fonds pour l'exploration de le faire grâce à la vente d'unités. Chaque unité comprend généralement une action ordinaire livrée avec un demi-warrant, ce qui signifie que deux warrants sont nécessaires pour acheter une action ordinaire supplémentaire. (Notez que plusieurs warrants sont souvent nécessaires pour acquérir une action au prix d'exercice.) Ces entreprises offrent également des "brokers warrants" à leurs souscripteurs, en plus de commissions en espèces, dans le cadre de la structure de rémunération.

Les warrants et les options call offrent des avantages significatifs pour les investisseurs, mais ces instruments dérivés ne sont pas sans risques. Les investisseurs doivent donc soigneusement comprendre ces instruments polyvalents avant de les utiliser dans leurs portefeuilles boursiers.