Qu'est-ce qu'un Robo-Advisor (Robot Conseiller)

Alors que le trading sans intervention humaine devient de plus en plus viable en tant que stratégie d'investissement à long terme, de nombreux traders recherchent les meilleurs brokers avec des Robo-Advisors. Les Robo-Advisors sont de plus en plus courants, des milliards de capitaux leurs sont confiés dans le monde entier. En suivant ce guide, vous pourrez vous joindre à cette adoption généralisée des Robo-Advisors.

Traditionnellement, les personnes souhaitant investir dans des actions se tournent vers des conseillers financiers pour les aider à planifier une stratégie d'investissement sur mesure en fonction de leur tolérance au risque. Cependant, il existe d'importantes barrières à l'entrée lorsqu'on fait appel à un conseiller financier humain, car beaucoup d'entre eux privilégient les clients de grande valeur disposant d'un capital initial à investir. En effet, les conseillers financiers disposent d'un temps limité et souhaitent réaliser le plus de bénéfices possible grâce à leurs honoraires.

C'est là qu'interviennent les Robo-Advisors. Alors que les logiciels de gestion automatisée de portefeuille existent à des fins commerciales depuis le millénaire, le premier Robo-Advisor accessible au public a été développé pour les investisseurs particuliers en 2008. Aujourd'hui, les investisseurs peuvent utiliser des Robo-Advisors sans aucun capital initial et avec des frais bien inférieurs à ceux d'un conseiller humain. Bon nombre des meilleurs Robo-Advisors permettent aux clients d'exploiter facilement le potentiel d'une aide à la planification des investissements à faible coût.

Les Robo-Advisors sont des plateformes numériques qui fournissent des services de trading et de planification financière automatisés grâce à l'utilisation d'algorithmes. Souvent, ils sont mis en place pour gérer des fonds de retraite. Après avoir recueilli des données auprès des clients sur leur niveau d'investissement, leur tolérance au risque, leurs objectifs de profit et leurs dates de retrait, un équilibre approprié des investissements est suggéré pour aider les clients à atteindre leurs objectifs financiers. Cet équilibre se situe souvent entre des fonds indiciels majeurs très fiables, des marchés émergents plus risqués et plus rémunérateurs et des obligations d'État à faible rendement garanti.

De nombreux Robo-Advisors peuvent être chargés de la gestion complète d'un portefeuille d'investissement, sans aucune intervention extérieure de la part des investisseurs. Les Robo-Advisors s'adapteront de manière autonome à l'évolution des conditions du marché en ajustant l'équilibre d'un portefeuille pour atteindre les objectifs prédéfinis. Les utilisateurs peuvent également ajuster leurs stratégies, en modifiant l'exposition au risque acceptable et en rapprochant ou en éloignant les dates cibles.

Frais et coûts de gestion

Lorsque vous choisissez les meilleurs robots-conseillers, les frais qu'une société facture pour gérer votre capital, ainsi que le coût d'investissement dans un ETF ou une matière première, sont d'une grande importance.

Alors que de nombreux brokers se vantent d'avoir de faibles frais de gestion annuels, il est également utile de vérifier les ratios de dépenses associés à chaque investissement. Ceux-ci peuvent porter sur des ETF, des matières premières, des obligations ou même des crypto-monnaies. Ces frais peuvent rapidement s'additionner, alors assurez-vous que les ratios de dépenses des brokers sont aussi compétitifs que leurs frais de gestion.

Un autre aspect lié aux coûts à surveiller est celui des remises en fonction du montant de l'investissement. Pour inciter les personnes disposant d'un capital plus important à investir chez eux, certains brokers proposent des réductions sur les frais d'échelonnement.

Gamme d'ETF et actifs proposés

Un domaine dans lequel les meilleurs robo-advisors peuvent rivaliser est la gamme d'options d'investissement disponibles. Alors que certains gardent les choses simples avec des actifs répartis entre une poignée d'ETF larges et diversifiés, d'autres se divisent en ETF spécifiques à l'industrie, en fonds de crypto-monnaies, en fonds de marchés internationaux et en opportunités d'investissement immobilier.

Un broker offrant une plus grande gamme d'options d'investissement peut permettre des stratégies d'investissement plus agressives, mais cela peut s'accompagner de risques supplémentaires. Un plus grand choix n'est jamais une mauvaise chose, surtout lorsqu'on se fixe des objectifs financiers spécifiques, mais cela peut parfois se faire au prix de frais de plateforme ou de gestion plus élevés.

Fractionnement des actions

Les investisseurs peuvent chercher à investir régulièrement de plus petits montants plutôt que des sommes forfaitaires peu fréquentes. La possibilité d'investir dans des parts fractionnées avec un broker peut être essentielle pour ceux qui cherchent à faire des investissements plus petits et progressifs.

Un Robo-Advisor qui ne prend pas en charge les actions fractionnées n'effectuera un investissement que lorsque le montant minimum pour une action sera déposé. Cela peut conduire à une attente de plusieurs mois sans investissement, ce qui diminue le pouvoir de la moyenne d'achat et prive votre capital d'une chance de croissance. Les fractions d'actions permettent d'effectuer des investissements même lorsque le montant financé est inférieur au coût d'une action.

Cette caractéristique est un avantage distinct pour ceux qui investissent de petits montants en une seule fois et devrait être appréciée par ces investisseurs.

Personnalisation et possibilité d'annulation

Si certains investisseurs se sentent plus à l'aise en laissant le robot-conseiller prendre le contrôle total de leur investissement, la capacité à passer outre les décisions pourrait être un facteur clé. Les clients qui ont fait des recherches sur un domaine d'investissement particulier, comme les crypto-monnaies ou les valeurs technologiques, pourraient vouloir les inclure dans leur portefeuille d'investissement. Avoir la possibilité de personnaliser son portefeuille est une caractéristique que les investisseurs devraient examiner attentivement.

Solde minimum des comptes

Certains brokers imposent des soldes de compte minimums pour leurs comptes de robots conseillers, ce qui signifie que les investisseurs doivent déposer un certain montant pour créer un compte. Cela peut ne pas être un problème pour les clients qui ont de grosses sommes à déposer immédiatement, mais pour ceux qui souhaitent ajouter lentement de l'argent à leur compte, cela peut être restrictif.

Robots Conseillers populaires

- Advize : Advize a inventé la gestion copilotée il y a plus de 15 ans. Depuis, épargner en ligne est devenu un jeu d’enfant !

- Fund Shop : La technologie au service du conseil en gestion de patrimoine.

- Grisbee : Votre coach financier dans votre poche !

- Nalo : Choix des supports d’investissement, diversification, pilotage du risque, rééquilibrage des portefeuilles... Pas d'inquiétude, Nalo s'occupe de tout.

- Wesave : WeSave casse les codes de la gestion de patrimoine en mettant à disposition des particuliers et des professionnels une offre technologique unique.

- Yomoni : Service de gestion de portefeuille accessible et personnalisé.

Dualité entre algorithmes et expertise humaine

Un conseiller financier humain peut déterminer précisément les besoins d'un client. Les algorithmes sont efficaces pour automatiser la connaissance et le profilage client, mais ils ont encore des difficultés pour prendre en compte la psychologie du client. La complémentarité d'un robot conseiller et d'un conseiller financier humain est donc un compromis idéal.

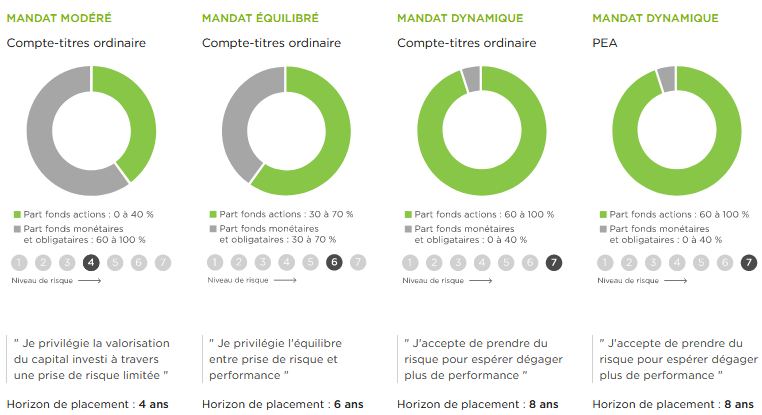

La banque en ligne Fortuneo offre les avantages du web (mobilité, gain de temps) avec l'efficacité de la gestion sous mandat. Avec Fortuneo, vous pouvez déléguer le pilotage de vos investissements à des experts de la finance. Sachez que vous pouvez garder le contrôle en activer la gestion sous mandat pour des périodes bien définies.

Avantages des robots-conseillers

Il existe de nombreux avantages à faire appel aux services des robots-conseillers :

- Investir sans intervention - Les robots-conseillers facilitent les investissements de type "Réglez-le et oubliez-le", où les clients peuvent configurer leurs comptes avec des fonds et/ou des paiements réguliers et laisser le robot-conseiller s'occuper du reste. Les robots-conseillers sont l'un des moyens les plus simples d'investir pour les personnes qui ne connaissent pas bien les marchés financiers et les transactions. L'accent mis par les brokers sur la simplicité et la convivialité signifie que même une personne n'ayant aucune expérience financière et peu de connaissances en matière d'investissement peut faire appel à un robot-conseiller et faire travailler son argent pour elle.

- Plus accessible que les conseillers humains - Les robots-conseillers peuvent battre les conseillers humains pour les investisseurs ordinaires pour plusieurs raisons. Les robots-conseillers n'ont pas de frais initiaux et leurs honoraires sont inférieurs à ceux des conseillers humains, ce qui les rend plus accessibles à une grande partie de la population. Les investissements réalisés avec un robot-conseiller peuvent également être suivis à tout moment via des plates-formes numériques, et les modifications apportées à la stratégie ne sont pas limitées par les heures de bureau ou la disponibilité.

- Simplicité de mise en place et de suivi - Ils réduisent la probabilité que les nouveaux investisseurs se sentent dépassés et perdus. Les conseillers aident à guider les clients en leur proposant des questionnaires simples pour déterminer leur niveau de risque, leur horizon temporel et leur capital préférés. Le choix est souvent trop vaste pour les débutants, avec des milliers d'actions individuelles, d'ETF, de matières premières et d'obligations disponibles. La sélection d'ETF et d'actifs triés sur le volet par un robot-conseiller évite aux clients de se sentir déconcertés. Les meilleurs brokers proposant des robots-conseillers fournissent des plateformes faciles à utiliser pour suivre et modifier les investissements.

Inconvénients des robots-conseillers

Si les meilleurs robo-conseillers offrent de grands avantages, ils présentent également des inconvénients potentiels :

- Indépendance du client - Les robo-conseillers partent du principe que les clients ont des objectifs réalistes et une solide maîtrise de leur situation financière. Sans intermédiaire pour vérifier que les clients ont une vision complète de leur situation, les objectifs et les montants d'investissement qu'ils choisissent peuvent avoir des conséquences imprévues dans le monde réel. Il peut être facile d'augmenter le risque en croyant uniquement au pouvoir d'un robot-conseiller de battre le marché. Sans personne pour vérifier les investissements potentiellement imprudents, les clients peuvent faire de mauvais choix pour leurs objectifs et les niveaux de risque choisis.

- Options d'investissement restrictives - Afin de réduire la complexité à la fois pour les investisseurs et pour le logiciel du robot-conseiller, même certains des meilleurs robots-conseillers proposent peu de fonds d'investissement. Si ces fonds sont eux-mêmes souvent bien diversifiés, les clients qui souhaitent investir dans des domaines ou des actifs spécifiques peuvent être déçus par certains.

- Limité à un objectif à long terme - Ils sont conçus pour faire fructifier le capital sur une plus longue période, par exemple pour la retraite ou les frais d'études d'un enfant. Les robots-conseillers ne sont pas conçus pour effectuer des transactions à court terme. Au lieu de cela, ils travaillent en exploitant la croissance fiable à long terme des marchés et les rendements garantis des obligations d'État.

- Aucune prise en compte des autres actifs - Un conseiller financier humain peut être extrêmement utile pour gérer plus que le simple capital. La gestion d'actifs tels que les terrains, les biens immobiliers et les autres sources de revenus ne relève pas de la compétence d'un robot-conseiller. Lorsqu'il s'agit de décider ce qui a un potentiel de gain ou d'appréciation à long terme, l'aide d'un expert financier humain est nécessaire. En effet, si certains brokers proposent des fonds d'investissement immobiliers, la meilleure solution pour un investisseur individuel peut être d'investir dans une propriété ou d'autres actifs physiques. De tels conseils ne peuvent provenir que de conseillers financiers humains.

Autres éléments à prendre en compte

Options socialement responsables et respectueuses de l'environnement

Pour les investisseurs qui souhaitent utiliser leur capital pour apporter des changements positifs dans le monde, de nombreux Robo-Advisors proposent des options d'investissement dans des sociétés socialement responsables ou respectueuses de l'environnement. Même si les rendements n'atteignent pas ceux des autres marchés, les investisseurs savent que leur argent soutient un changement positif. Avec la demande croissante pour ces options d'investissement, il vaut la peine de vérifier si un Robo-Advisor offre ces possibilités.

Intégration de logiciels externes

Les investisseurs qui souhaitent que leur Robo-Advisor fonctionne de manière transparente avec d'autres programmes tels que les échanges de crypto-monnaies ou les logiciels d'imposition doivent vérifier si la plateforme prend en charge les logiciels externes. De nombreux investisseurs verront un avantage à suivre plusieurs actifs d'investissement en un seul endroit, ainsi qu'à ne pas avoir à saisir manuellement les informations fiscales dans un logiciel externe.

Mot final sur les Robo-Advisors

Les Robo-Advisors peuvent être des outils formidables pour les investisseurs qui souhaitent mettre en place des investissements et leur permettre d'être équilibrés et de mûrir automatiquement. Ils bénéficient de frais de gestion moins élevés que les conseillers humains et de la simplicité d'être compris par les novices. Les Robo-Advisors peuvent être une excellente stratégie d'investissement à long terme, avec un minimum d'investissement, mais les investisseurs qui souhaitent des rendements à court terme ou un plus grand contrôle sur leurs investissements peuvent avoir intérêt à se tourner vers une gestion sous mandat traditionnelle.

| Courtiers | Supports financiers | Frais de courtage (Euronext) | Notre avis |

|---|---|---|---|

| Compte titres, PEA, compte sur marge | Pas de commission pour un volume mensuel maximum de 100 000 EUR puis 0,20% | XTB : Trading sans commissions, mais avec un choix de titres limité à 7201 actions et 1959 ETF. Compte démo gratuit pour tester la plateforme. | |

| Compte titres, compte sur marge | Pas de commission, vous ne supportez que le spread du marché, ainsi qu'un léger coût intégré sur certains ETF. | IG : Plus de 6 000 actions européennes et internationales, 2 000 ETF. 5% d'intérêts sur les liquidités non investies. | |

| Compte actions réelles (pas de CTO), compte sur marge | 1 ou 2 dollars à l'ouverture et à la fermeture d'une position d'action, pas de commission sur les ETF. | eToro : Sélection de plus de 6 200 actions et 730 ETF. Les ETF, le copy trading et les Smart Portfolios sont sans commission. Compte Démo gratuit pour tester la plateforme. | |

| Compte titres, PEA, PEA-PME, banque en ligne | 0.10% à 0.20% selon le profil | Fortuneo : Service complet avec toutes les options d'une banque en ligne. | |

| Investir comporte des risques de perte | |||

Questions fréquentes

Les Robo-Advisors conviennent-ils aux débutants ?

Les Robo-Advisors facilitent l'investissement à long terme pour ceux qui ne sont pas familiers avec les marchés financiers. Ils gèrent automatiquement les investissements pour leur donner les meilleures chances d'atteindre les objectifs fixés, éliminant ainsi le besoin d'interaction humaine dans les investissements à long terme.

Quels sont les frais des Robo-Advisors ?

Tous les Robo-Advisors proposent leurs services moyennant des frais différents. Certains facturent des frais fixes mais, pour la plupart, les frais de gestion sont généralement inférieurs à 0,25 % de votre portefeuille. En plus des frais de gestion, ils peuvent facturer un ratio de dépenses pour l'achat d'actifs individuels sur leur plateforme. Ces frais peuvent varier entre 0,05 % et 1 % pour les ETF plus risqués et gérés activement.

Puis-je faire du Day Trading en utilisant un Robo-Advisor ?

Les Robo-Advisors sont conçus pour gérer des investissements à long terme et, bien qu'ils procèdent à des ajustements de portefeuilles en fonction de l'évolution des marchés, ils ne s'engagent pas souvent dans des stratégies à court terme telles que le day trading.

Les Robo-Advisors sont-ils populaires auprès des investisseurs ?

De nombreux investisseurs choisissent de confier leur stratégie d'investissement à long terme à un Robo-Advisor. Dans le monde, plus de 300 milliards de dollars sont gérés par des Robo-Advisors.

Dois-je utiliser un Robo-Advisors ?

Si vous vous contentez de laisser vos investissements croître de manière indépendante ou si vous ne voulez pas vous embêter à rechercher et à investir manuellement dans des actifs pour votre portefeuille, les robots-conseillers sont un service parfait. Facile à utiliser et avec des frais très raisonnables, il est difficile de contester la valeur fournie par les robots-conseillers. Cependant, pour les traders qui souhaitent avoir un plus grand contrôle sur leurs investissements ou qui ont des actifs à gérer autres que le capital, l'investissement indépendant ou le recours à un conseiller humain peut être préférable.