Vous n'êtes pas identifié(e).

- Contributions: Récentes | Sans réponse

#1 03-04-2023 14:18:03

- Climax

- Administrateur

- Inscription: 30-08-2008

- Messages: 6 411

Stratégies de retour à la moyenne

Les stratégies de retour à la moyenne reposent sur le principe selon lequel les prix des actifs financiers finissent par se rapprocher de leur moyenne à long terme.

Voici quelques exemples de stratégies de retour à la moyenne pour le trading sur les marchés financiers :

Stratégies de retour à la moyenne

Trading sur la valeur relative

La valeur relative consiste à comparer le prix d'un actif à celui d'un autre actif connexe ou à une référence de marché, et à acheter l'actif sous-évalué et à vendre l'actif surévalué.

Cette stratégie tire parti de la tendance des actifs liés à évoluer en tandem et de l'hypothèse selon laquelle l'erreur d'évaluation finira par se corriger d'elle-même.

Arbitrage statistique

Cette stratégie consiste à tirer parti de faibles écarts de prix entre des actifs liés qui sont censés évoluer en phase les uns avec les autres au fil du temps.

Les traders utilisent l'analyse statistique pour identifier ces écarts et les trader afin de générer des profits.

Collars

Les collars peuvent être considérés comme un type de stratégie de retour à la moyenne utilisé pour protéger les bénéfices tout en permettant des gains potentiels.

Cette stratégie consiste à acheter simultanément une option de vente pour limiter le risque de baisse et à vendre une option d'achat pour générer des revenus, créant ainsi une fourchette de prix, ou "collar", à l'intérieur de laquelle le prix de l'actif peut fluctuer tout en permettant de réaliser des bénéfices.

Certains traders utilisent des collars sur les actions à dividendes. Il s'agit généralement de sociétés plus matures qui ne sont pas susceptibles de s'apprécier autant.

Ils supposent donc que la vente d'options d'achat permet d'accumuler des revenus supplémentaires, tandis que l'option de vente permet de se protéger contre une baisse du cours de l'action.

Le trading des élastiques

Cette stratégie consiste à acheter un actif lorsque son prix s'est considérablement éloigné de sa moyenne, puis à le vendre lorsqu'il est revenu à la moyenne.

Cette stratégie repose sur l'hypothèse que les fluctuations de prix sont temporaires et que l'actif finira par revenir à sa moyenne.

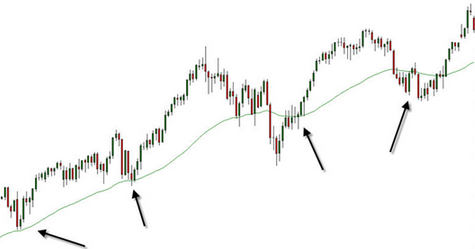

Croisements de moyennes mobiles

Le croisement des moyennes mobiles consiste à comparer la moyenne mobile à court terme du prix d'un actif à sa moyenne mobile à long terme.

Lorsque la moyenne mobile à court terme passe au-dessus de la moyenne mobile à long terme, il s'agit d'un signal d'achat, et lorsque la moyenne mobile à court terme passe en dessous de la moyenne mobile à long terme, il s'agit d'un signal de vente.

Parfois, le croisement d'une moyenne mobile peut avoir des effets sur le marché.

Par exemple, lorsque la moyenne mobile à 50 jours passe sous la moyenne mobile à 200 jours, certains traders vendront parce que cela est intégré de manière algorithmique dans certains systèmes. L'impact de ce croisement sur chaque marché (s'il y en a un) dépend de la situation.

Bandes de Bollinger

Cette stratégie consiste à utiliser les bandes de Bollinger, un indicateur technique qui mesure la volatilité du prix d'un actif, pour identifier les conditions de surachat ou de survente.

Lorsque le prix d'un actif sort des bandes de Bollinger supérieures ou inférieures, cela est considéré comme un signal d'achat ou de vente, respectivement.

Le trading de paires par retour à la moyenne

Le trading de paires est une stratégie qui consiste à identifier deux actifs historiquement corrélés, à acheter l'actif le moins performant et à vendre l'actif le plus performant.

L'hypothèse est que la relation entre les deux actifs finira par revenir à sa norme historique, ce qui permettra de réaliser des bénéfices.

Cette stratégie est une forme de retour à la moyenne, car elle tire parti de la tendance des prix des actifs à revenir à leur relation historique.

Stratégies basées sur des oscillateurs

Les stratégies basées sur les oscillateurs consistent à utiliser des indicateurs techniques tels que l'indice de force relative (RSI) ou l'oscillateur stochastique pour identifier les conditions de surachat ou de survente.

Ces indicateurs reposent sur le concept de retour à la moyenne, car ils supposent que les mouvements de prix finissent par s'inverser lorsqu'ils atteignent des niveaux extrêmes.

Les traders peuvent utiliser des stratégies basées sur l'oscillateur pour générer des signaux d'achat et de vente en fonction des conditions de surachat ou de survente identifiées par ces indicateurs.

Trading de régression à la moyenne

Cette stratégie consiste à identifier les actifs dont les prix se sont écartés de manière significative de leurs lignes de régression historiques.

Les traders peuvent utiliser l'analyse de régression linéaire pour établir la tendance moyenne du prix et identifier les cas où le prix de l'actif s'est trop éloigné de cette tendance.

L'hypothèse est que le prix finira par revenir à la moyenne, ce qui permet aux traders de tirer profit du mouvement de prix qui s'ensuit.

Stratégie de l'oscillateur de prix en pourcentage (PPO)

Le PPO est un indicateur technique qui mesure la différence entre deux moyennes mobiles en pourcentage.

Les traders peuvent utiliser le PPO pour identifier les conditions de surachat ou de survente et les opportunités potentielles de retour à la moyenne.

Lorsque le PPO atteint des valeurs extrêmes, il peut indiquer que le prix de l'actif s'est considérablement écarté de sa moyenne, signalant ainsi un retournement potentiel.

Trading des canaux de prix

Les canaux de prix sont un outil technique qui peut être utilisé pour identifier les opportunités de retour à la moyenne.

Ils se composent de deux lignes parallèles, l'une au-dessus et l'autre au-dessous du prix de l'actif, qui sont tracées en fonction d'un nombre déterminé d'écarts types par rapport à la moyenne mobile.

Lorsque le prix de l'actif touche ou dépasse les lignes supérieures ou inférieures du canal, cela peut indiquer une opportunité potentielle de retour à la moyenne, car le prix devrait revenir à la moyenne mobile.

FAQ - Stratégies de retour à la moyenne

Qu'est-ce que le retour à la moyenne et pourquoi est-il important dans le trading ?

Le retour à la moyenne est un concept financier qui suggère que les prix des actifs ont tendance à revenir à leur moyenne à long terme au fil du temps.

Ce principe est important dans le domaine du trading, car il constitue la base de plusieurs stratégies visant à tirer profit de la tendance naturelle des prix des actifs à "revenir" à leurs normes historiques après des périodes de déviation anormale.

Quels sont les principaux éléments à connaître sur les stratégies de retour à la moyenne ?

Les stratégies de retour à la moyenne reposent sur le principe selon lequel les prix des actifs tendent à se rapprocher de leur moyenne à long terme et peuvent être appliquées à différents types d'actifs et de marchés.

Parmi les exemples de stratégies de retour à la moyenne, on peut citer le trading sur la valeur relative, l'arbitrage statistique, les croisements de moyennes mobiles, les bandes de Bollinger et les stratégies basées sur les oscillateurs.

La gestion du risque est importante lors de l'utilisation de stratégies de retour à la moyenne, et les traders peuvent utiliser des méthodes telles que la mise en place d'ordres stop-loss, la diversification de leur portefeuille et l'ajustement de la taille des positions pour gérer le risque de manière efficace.

Les stratégies de retour à la moyenne peuvent-elles être appliquées à différents types d'actifs et de marchés ?

Oui, les stratégies de retour à la moyenne peuvent être appliquées à différents types d'actifs, y compris les actions, les devises, les matières premières et les indices.

Elles peuvent être négociées par le biais de l'actif sous-jacent, d'options et de produits dérivés, de contrats à terme et d'autres moyens.

L'efficacité de ces stratégies peut toutefois varier en fonction de la classe d'actifs et des conditions de marché.

Comment puis-je déterminer l'horizon temporel approprié pour les stratégies de retour à la moyenne ?

L'horizon temporel approprié pour les stratégies de retour à la moyenne dépend de votre style de trading, de votre tolérance au risque et de la stratégie spécifique que vous utilisez.

Les traders techniques à court terme peuvent utiliser des graphiques intrajournaliers ou horaires, tandis que les traders à plus long terme peuvent préférer des graphiques quotidiens ou hebdomadaires.

Comment puis-je gérer le risque lorsque j'utilise des stratégies de retour à la moyenne ?

La gestion du risque est importante lors de l'utilisation de stratégies de retour à la moyenne (et en toute circonstance).

Parmi les méthodes de gestion du risque, citons la mise en place d'ordres stop-loss ou l'utilisation d'options pour limiter les pertes potentielles et couper le risque de queue, la diversification de votre portefeuille sur plusieurs actifs et stratégies pour éviter une dépendance excessive, et l'ajustement de la taille des positions en fonction du niveau de risque associé à chaque trading.

En outre, l'intégration d'autres formes d'analyse, telles que l'analyse fondamentale ou l'analyse des sentiments, peut vous aider à prendre de meilleures décisions en matière de trading et à gérer le risque plus efficacement.

Les stratégies de retour à la moyenne fonctionnent-elles en période de forte volatilité des marchés ?

Les stratégies de retour à la moyenne peuvent fonctionner pendant les périodes de forte volatilité du marché, mais leur efficacité peut être réduite en raison du risque accru de fluctuations rapides et importantes des prix.

Certaines stratégies peuvent être trop risquées pour être utilisées en période de forte volatilité.

Les stratégies de retour à la moyenne peuvent-elles être utilisées conjointement avec d'autres stratégies de trading ?

Oui, les stratégies de retour à la moyenne peuvent être utilisées en combinaison avec d'autres stratégies de trading, telles que les stratégies de suivi de tendance, de rupture ou de momentum.

La combinaison de différentes stratégies peut vous aider à diversifier votre approche du trading, à réduire les risques et à améliorer la performance globale.

Il est essentiel de tester et d'optimiser vos combinaisons de stratégies pour vous assurer qu'elles fonctionnent bien ensemble et qu'elles complètent votre style de trading.

Comment savoir quand sortir d'un trade de retour à la moyenne ?

Sortir d'un trade de retour à la moyenne implique généralement de fixer des objectifs de profit basés sur la moyenne historique de l'actif ou d'utiliser des indicateurs techniques pour identifier le moment où le prix est revenu à une fourchette plus "normale".

Il est également important d'utiliser des ordres stop-loss pour protéger vos positions contre des pertes importantes si le prix ne revient pas comme prévu.

Surveiller les conditions du marché et ajuster votre stratégie de sortie en fonction des besoins peut vous aider à maximiser vos profits et à minimiser les risques.

Conclusion

Les stratégies de retour à la moyenne offrent aux traders la possibilité de capitaliser sur la tendance naturelle des prix des actifs à revenir à leurs normes historiques après des périodes de déviation significative.

En employant des techniques telles que le Rubber Band Trading, le Relative Value Trading, l'arbitrage statistique, les croisements de moyennes mobiles, les bandes de Bollinger et d'autres stratégies mentionnées dans cet article, les traders peuvent identifier les renversements potentiels et générer des profits à partir de ces mouvements de prix.

Toutefois, il est important de reconnaître les limites des stratégies de retour à la moyenne.

Nombre d'entre elles s'appuient fortement sur des indicateurs qui se concentrent principalement sur la traduction des prix et de la volatilité. Par conséquent, elles peuvent être trop simplistes et ne pas tenir compte de tous les facteurs de cause à effet des marchés.

En outre, la gestion du risque est importante lorsque l'on utilise des stratégies de retour à la moyenne.

La mise en œuvre d'ordres stop-loss (que ce soit par le biais d'un stop-loss réel, d'options ou d'autres moyens), la diversification de votre portefeuille et le maintien d'une taille de position appropriée peuvent contribuer à minimiser les pertes potentielles.

En comprenant les principes du retour à la moyenne, en utilisant une gamme variée de stratégies et en incorporant des techniques efficaces de gestion du risque, les traders peuvent maximiser le potentiel du trading de retour à la moyenne et améliorer leurs performances globales.

Le trading de CFD implique un risque de perte significatif, il ne convient donc pas à tous les investisseurs. 74 à 89% des comptes d'investisseurs particuliers perdent de l'argent en négociant des CFD.

Hors ligne

- Utilisateurs enregistrés en ligne dans ce sujet: 0, invités: 1

- [Bot] ClaudeBot